Nemzetközi piac: Kisebb emelkedésre voltak képesek az európai tőzsdeindexek tegnap, a kifejezetten gyengére sikeredett szerdai keredeskedést követően tehát sikerült valamelyest javítani. A DAX index így az 50 napos mozgóátlagtól tudott eltávolodni, míg a lemaradónak számító francia CAC 40 index árfolyama a 7100 pontos szintek felett próbál maradni. A befektetők ma az Eurózóna inflációs adatára várhatnak. Tegnap az amerikai tőzsdék zárva tartottak ünnepnap miatt, de ma már újranyitnak a piacok, igaz, a rövidített kereskedés miatt a szokásos 22 óra helyett magyar idő szerint 19 órakor zárnak a főbb amerikai tőzsdék. Nagy volatilitás nem mutatkozik a piacokon, a VIX index is 14 körüli szinteken jár. A határidős indexek állása alapján iránykereséssel indulhat a mai kereskedés Európában.

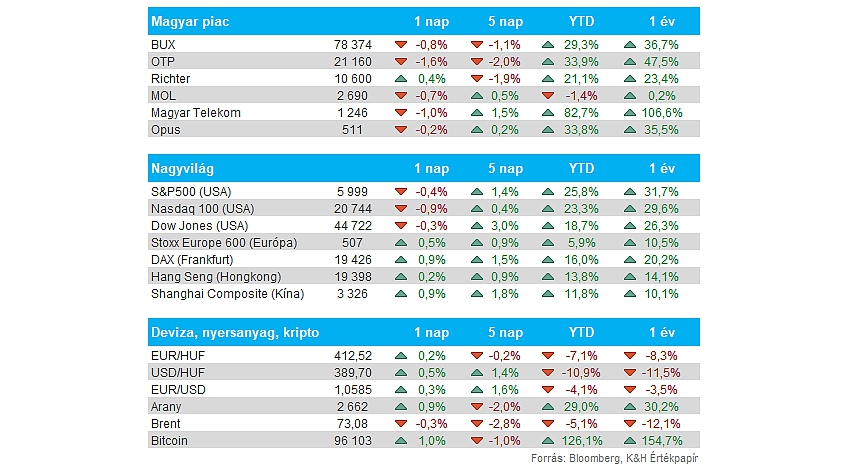

Magyar piac: Tegnap is folytatódott az OTP gyengélkedése, így zsinórban már második napja csökkent a részvény árfolyama, távolabb kerülve a 22 ezer forintos szintektől. Emellett a Mol és a Telekom papírja sem remekelt a tegnapi napon, mindkét részvény lokális csúcsok érintése után fordult le. Az utóbbi hetekben alulteljesítő Richter viszont javulni tudott, de egyelőre az 50 napos mozgóátlag alatt ragadt az árfolyam.

Forint: Tegnap rövid időre 415 fölé is elmozdult az EURHUF árfolyama, de ma reggel sem látni nagy erőt a forint piacán, bár némi visszacsorgás látható azért az árfolyamon. A ma reggeli Kossuth Rádiónak adott interjújában Orbán Viktor elmondta, hogy Varga Mihály jelenlegi pénzügyminisztert jelöli jövőre az MNB új elnökének, aki véleménye szerint kiszámítható, nyugodt, ez pedig stabilitást hozhatna a forint számára is. Egyébként a dollár némi gyengülést jelez, de így sem tud markáns erősödést produkálni egyelőre a magyar deviza.

Japán jen: Nagyobb erősödést mutatott a japán jen az utóbbi napokban, a dollárral szemben már 150 alá erősödött a deviza ma reggel, több mint egy hónap után először. Technikailag még fontos, hogy immár az 50 napos mozgóátlagot is letörte az USDJPY árfolyama. A jen emelkedése mögött elsősorban a kamatemelési várakozások állnak, amit megerősített a mai inflációs adat is. Novemberben 2,2 százalék volt az éves maginfláció Japánban, ami magasabb a prognosztizált 2,1 százaléknál és a 2 százalékos jegybanki célszintnél is, így a Bank of Japan előtt is nagyobb tér nyílhat a kamatemelésre.

Német infláció: Novemberben 2,4 százalék volt az éves harmonizált infláció mértéke Németországban, mutatták a tegnapi előzetes számok. Ez elmarad a konszenzus 2,6 százalékos várakozásától, ami egyrészről kedvező hír az inflációs pálya alakulása miatt, ugyanakkor a gazdasági növekedés kapcsán akár lassabb bővülést is jelezhet. Ezt egyébként a havi adat is alátámasztja, ami 0,7 százalékos árcsökkenést mutatott októberhez képest, míg az elemzők csak 0,5 százalékos mérséklődéssel számoltak előzetesen.

Kötvényhozamok: Tovább csökkentek az amerikai kötvényhozamok, így a 10 éves hozam szintje is a 4,2 százalékot közelíti, de rövidebb oldalon is látni a lecsorgást. A piac egyelőre bizonytalan, hogy Trump vámpolitikája milyen mértékben valósulhat meg, ez pedig milyen mértékű inflációt generálhat, hiszen ez a kamatvágások szempontjából is fontos maradhat. A piac a korábbi ütemhez képest lassabb mértékű kamatvágási periódust vár a Fedtől, ez pedig akár hosszabb távon is magasabb kamatkörnyezetet eredményezhet.

Duna House: Közzétette a harmadik negyedéves jelentését a Duna House, amely jó úton halad, hogy elérje az idei évre kitűzött céljait, hiszen tisztított core EBITDA soron 1,04 milliárd forintos eredményt produkált, amely 38 százalékos növekedést jelent tavalyhoz képest. Olaszországban és Magyarországon is javuló tendenciát mutat a hitelezés, emellett az ingatlanfejlesztési üzletág is jól teljesít. A vezetőség egyébként erős utolsó negyedéves eredményeket prognosztizál, így az idei évet 3,87-4,55 milliárd forint közötti tisztított core EBITDA-val zárhatja a cég, amelyhez 1,77-2,34 milliárdos core adózott eredmény párosulhat. Ráadásul inkább a sáv felső felének elérését tartja reálisabbnak a menedzsment.

jogi nyilatkozat

A fenti tájékoztatást a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze.

A K&H Értékpapír jelen tájékoztatás útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, marketingközleménynek, így az itt szereplő információkat Ön csak saját felelősségre használhatja fel.

A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A tájékoztatásban szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A tájékoztatásban szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.