Izgalmas időszak előtt állhatnak a légiipari szereplők, a tavalyi évet nagy volatilitás jellemezte a piacokon, így az év második felére el is fogyott a légitársaságok lendülete. A fundamentumok azonban már a javulás útjára léptek, a profitabilitás is növekedésnek indult, bár az amerikai és az európai cégek teljesítménye között érdemi különbségek mutatkoznak, így erre részletesebben is kitérünk az elemzésünk során. A részvények árazása azonban továbbra is nyomottnak tűnik, alacsony értékeltségen forognak a főbb papírok, így a kockázatok árazása is megtörténhetett már, tehát a piaci környezet javulása akár érdemi növekedést hozhatna egyes részvények számára.

Megsínylették az elmúlt éveket a különböző légiipari vállalatok, ebben az egyedi vállalat specifikus események, illetve a globális szintű problémák is kulcsszerepet játszottak. Talán már nem is érdemes a koronavírus okozta visszaesésre fókuszálni, hiszen az elmúlt év már egyértelműen a fundamentumok javulásáról szólt a fontosabb légiipari szereplőknél, így a profitabilitás elérése és annak javítása került fókuszba a cégeknél. A részvénypiacokon változatlanul nagy volatilitás mutatkozik a különböző légitársaságok papírjai körül, így egy-egy kellemetlen hírt azonnal megbüntetnek a befektetők, legyen szó egy rosszabbul sikerült negyedéves jelentésről, a vártnál gyengébb előrejelzésről, esetleg műszaki gondokról. A jelenlegi elemzésünk során kicsit mélyebben is utána járunk a légiipar helyzetének, egyes vállalatok fundamentumait, kilátásait közelebbről is vizsgálat alá vetjük.

Érdemes lehet előbb összegezni, milyen hatások (akár pozitív, akár negatív) mozgathatják a következő időben a részvények árfolyamát:

- Az elmúlt időben lezajlott energiapiaci sokkok a különböző légitársaságok költségein is igencsak kedvezőtlen hatásokat fejtettek ki, így jókora növekedést hozott ez költségteher szinten a cégek számára, amely a marzsokra is nagy nyomást helyezett. Tehát az olajpiaci mozgások befolyásolhatják a társaságok jövőbeli teljesítményét is, bár kiemelendő, hogy azért látva a negatív eseményeket, egyre inkább létfontosságúvá vált a fedezeti pozíciók kötése, hogy ezzel is védeni tudják magukat az elszálló költségek ellen a vállalatok.

- A kiszámíthatatlan időjárási helyzetek többször is hátráltatták a profitnövekedésben a társaságokat, habár ezekkel az eshetőségekkel nehéz előre kalkulálni, azért látni kell, hogy egy-egy szezonban akár a kedvezőtlen téli hóviharok, akár a különböző viharok, hurrikán-veszélyek okozhatnak némi kiesést a cégeknél.

- A bérköltségek tisztázása továbbra is napirendi ponton van több amerikai cégnél is, hiszen a nagymértékű inflációs környezet, valamint a pandémiás helyzetben kialakult kockázatok is rámutattak a béremelések fontosságára, így a szakszervezetek is talán a korábbinál nagyobb hangsúlyt fektettek a szerződések aláírására.

- Bevételi oldalon egyértelműen a fogyasztási hajlandóság fennmaradása a kérdéses, ehhez egy stabil, fogyasztás orientált globális növekedésre lenne szükség. Az amerikai gazdaság egyelőre stabil lábakon áll, nem látni érdemi visszaesést fogyasztás terén, sőt, jókora felülteljesítés mutatkozhat Európához képest.

- Emellett még kiemelendő kockázati tényezőként a műszaki problémák megjelenése is, hiszen elég csak a Boeing körüli gondokra, esetleg a Wizz Air-nél tapasztalható hajtűművekkel kapcsolatos vizsgálatokra gondolni.

Költségek is új szintre emelkedtek

A bevételek dinamikus növekedésével nem mutatkoztak már komolyabb problémák az elmúlt években, ugyan ebben az alacsony bázis is szerepet játszott, de már a 2019-es szinteket is sikerült felülmúlnia több cégnek is. Ebben persze a magas inflációs környezet is segítséget nyújtott, hiszen a repülőjegyárak emelésével próbálták áthárítani a költségek okozta nyomást az ipari szereplők a fogyasztók felé, ez pedig nagyobb bevételnövekedést hozott. Továbbá a forgalmi adatok is sokat javultak, így volumen terén is szép javulásoknak lehettek tanúi a befektetők.

Az inflációs környezet azonban nemcsak bevételi oldalon éreztette hatását, a költségek is jelentősebb mértékben nőttek meg. A növekvő forgalommal párhuzamosan a munkavállalók száma is újból emelkedésnek indult a 2020-as visszaesést követően, ezzel pedig már a pandémia előtti szintek mutatkoznak ezen a téren is.

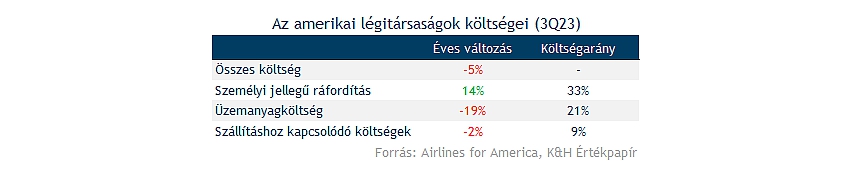

A bérköltségek ennek hatására jelentősen megemelkedtek, több szakszervezet is nagyobb munkabér kiharcolásán dolgozott az elmúlt időben, ráadásul a tárgyalások tovább folytatódhatnak. Az amerikai légitársaságok költségeit követő indexen belül is jól látható, hogy a személyi jellegű ráfordítások teszik ki jelenleg a költségek negyedét, ezzel pedig az üzemanyagköltségek mértékét is megelőzik. Ráadásul éves szinten az üzemanyag esetében már mérséklődés mutatkozott, míg a bérköltségek tovább emelkedtek.

Az olajár, illetve ezzel együtt a kerozin árának mozgása kihatással lehet a részvények teljesítményére is, hiszen több vállalat vezetősége is kiemelte már, hogy az olajárak magasabb szinten való ragadása azért érzékelhető költségemelkedést okozna. Ugyan a folyamatos fedezés által kiszámíthatóbbá, stabilabbá válhat a költségek alakulása ezen a téren, bár mivel idővel új szerződések, új termékek által kénytelenek a cégek fedezeti ügyleteket kötni, így a hosszabb távú áremelkedés azért magasabb szintekre lökheti a költségterheket is.

Az európai légitársaságoknál is szemmel láthatóan megemelkedett a hedge ráta mértéke, többek között a Ryanair a jelenleg is futó negyedévére 94 százalékban fedezte magát már, ezzel szemben a Wizz Air ettől kisebb mértékű fedezést hajtott végre, valamint például a következő üzleti évre mindössze 37 százalékos fedezés mutatkozik egyelőre. Továbbá a Lufthansa 2024-re vonatkozó fedezeti mutatója eléri a 74 százalékot, tehát látható, hogy vállalatonként eltérő stratégia figyelhető meg, ez pedig profit oldalon is különböző mértékű hatást eredményezhet.

Kiemelendő, hogy a tavalyi év már a konszolidációról szólt az olajpiacokon, ez pedig a légitársaságok számain is meglátszódott, azonban az idei év egyelőre fordulatot jelez az olajárak tekintetében. Egyrészt az OPEC+ termelés mértékének visszafogása, valamint a Vörös-tengeren zajló konfliktus is nyomást helyez a kínálati oldalra, míg a kereslet szempontjából egyelőre hatalmas problémák nem mutatkoznak. A kínai gazdaság szerepe is felértékelődhet itt, hiszen egy gyengébb növekedés, a fogyasztás visszaesése akár az olajárak mérséklődését hozhatná magával. Egyelőre úgy tűnik, hogy az OPEC+ tagok nem szeretnék 70 dollár alá engedni tartósan a WTI árfolyamát, így inkább egy 70-90 dollár közötti sávban való oldalazásnak lehetünk tanúi, ahol a különböző hírek válthatnak ki nagyobb volatilitást egy-egy héten.

A WTI heti grafikonja (2024. 02. 14. 14:45)

Tovább folytatódhat a gazdasági fellendülés?

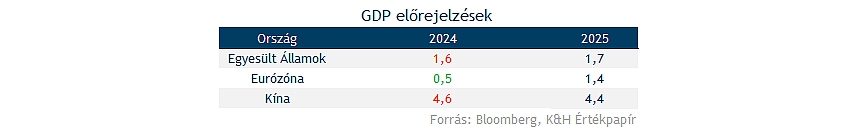

Ugyan régiónként jelentős eltérés mutatkozhat a gazdaságok teljesítménye terén, de abban a legtöbb elemző egyetért, hogy az amerikai gazdaság könnyedén felülmúlhatja az európai régiót, valamint Kína is folytathatja a gyorsabb ütemű növekedését. Így a Fed előtt is egyre nagyobb lehetőség nyílhat a kamatvágásokra, sokan már a „soft landing” kivitelezésére is nagy esélyt adnak, ez pedig a részvénypiacok számára is kedvező szcenárióként szolgálhat. Így míg Európában kisebb mértékű növekedésre van kilátás, az amerikai gazdaság akár 2 százalék feletti bővülést is produkálhat egyes közgazdászok szerint.

Emellett az infláció fokozatos visszaszorulása is kedvező környezetet teremthet, hiszen a fogyasztás is jobban pöröghet, ez pedig az utazási kilátások terén is pozitívumként csapódhat le. Ugyan a tegnap közzétett amerikai inflációs adat a vártnál valamelyest magasabb lett, de így látható a csökkenés. Tehát az infláció mérséklődésében az energiaárak csökkenése is szerepet játszhat, többek között az IMF 2,3 százalékos olajárcsökkenést prognosztizál idénre, míg jövőre felgyorsulhat a normalizáció és ezzel együtt az árak csökkenése is.

Akkor Európa vagy Amerika?

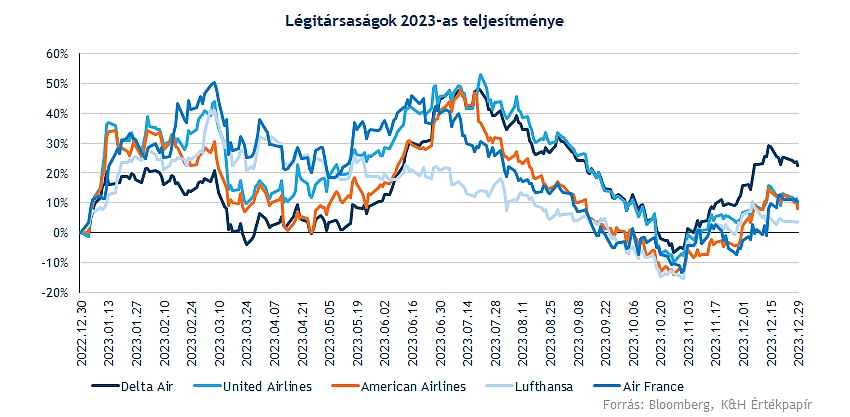

Most, hogy a globális folyamatokat összegeztük, érdemes régiónként is megvizsgálni a légiipar helyzetét. Először inkább a hagyományos légitársaságok helyzetére fókuszálunk, ezen belül is összehasonlítjuk az amerikai, valamint az európai cégek teljesítményét, kilátásait. Röviden visszatekintve a tavalyi évi teljesítményekre, kirajzolódik, hogy nagyjából együtt mozogtak azért az árfolyamok, bár némi különbség azért így is megfigyelhető. A Delta Air tudott valamelyest kiemelkedni a maga 22 százalékos hozamával, míg a Lufthansa vagy az Air France is mínuszban zárt év végével. Azonban látható, hogy akár az amerikai, akár az európai (DAX, CAC40) indexekkel összevetve a teljesítményeket nem túl kedvező már az összkép. Tehát továbbra is lenne még hova emelkedniük a részvényeknek, ugyan az év közepén sorra döntöttek új lokális csúcsokat az árfolyamok, de ezt követően lefordultak az árfolyamok. Ebben az általános piaci hangulat gyengülése, a költségek emelkedése, valamint a gyengébb előrejelzések is szerepet játszottak.

Amerika

Ha az észak-amerikai piaci részesedéseket vizsgáljuk meg közelebbről, akkor láthatjuk, hogy bevételarányosan három cég emelkedik ki a mezőnyből, méghozzá a Delta, a United, illetve az American Airlines, mindhárom cég 25 százalék körüli piaci részesedéssel rendelkezik. Még nagyobb szereplőként a Southwest emelhető ki a maga 12 százalék körüli rátájával, míg az Alaska Air vagy JetBlue 4-5 százalék körüli részesedést jelez.

Azt azért látni kell, hogy 2023-ban már jócskán lassult a bevételnövekedés üteme, hiszen a pandémiát követő fellendülés során, 2021-ben és 2022-ben is 60 százalék feletti javulásokat figyelhettünk meg a főbb társaságoknál. A magas bázishatás így már erősen éreztetheti a hatását idén, a konszenzus nem is vár dinamikus növekedést ebben az esztendőben, érdemi javulást a 2025-ös év hozhat, de a profitabilitás stabilizálása, a költséghatékonyság növelése kedvező táptalajt biztosíthat a marzsok javulásának hosszabb távon is.

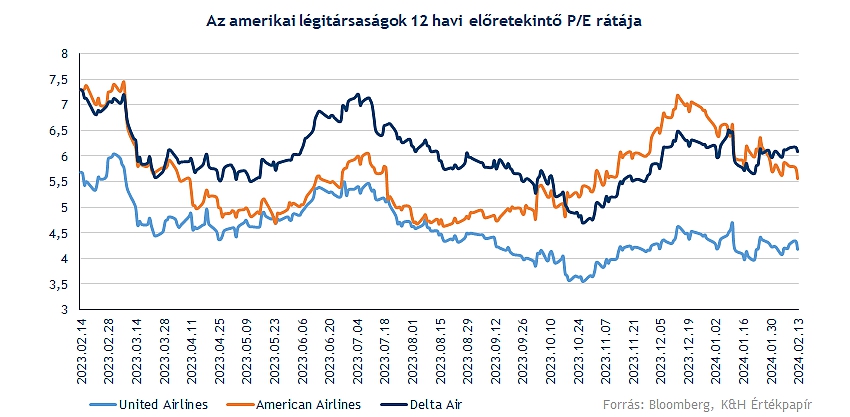

Az árazás azonban változatlanul nyomottnak tűnik, hiszen alacsony értékeltségről árulkodnak a különböző előretekintő pénzügyi mutatók is. Ha a 12 havi előretekintő P/E rátákat vetjük górcső alá, akkor észrevehetjük, hogy 6 körüli, vagy az alatti értéken forognak a részvények, a hagyományos légitársaságokon belül a United Airlines tűnik a leginkább alulértékeltnek a jelenlegi környezetben. Így, ha az S&P 500 indexhez mérjük a papírokat, akkor jókora diszkontot tapasztalunk, bár, ha csak a különböző légitársaságokkal, az utazási szektor más szereplőivel (hotelek, szállásközvetítők, utazási irodák) hasonlítjuk össze, akkor is alacsonyabb értékeltség mutatkozik.

Az elemzői várakozások alapján is láthatjuk, hogy lenne még hova emelkedniük az árfolyamoknak, hiszen a Delta és a United Airlines esetében is 40 százalék körüli felértékelődési potenciál mutatkozik a konszenzusos célárhoz képest. Ezzel együtt a vételi ajánlások is felülreprezentáltak a piacon, egyedül az American Airlines-nál láthatunk vegyes ítéleteket, de az utóbbi időben itt is élesebb emelkedésnek indult a konszenzusos célár.

Európa

Vannak azért hasonlóságok az amerikai és az európai légiipar területén, hiszen itt is három nagyobb hagyományos légitársaságot tudunk kiemelni, a Lufthansa, az Air France-KLM, illetve az IAG számít a nagyobb szereplőnek. Azért itt a hagyományos légitársaságok mellett a fapados szereplők sem elhanyagolhatók, hiszen a hagyományos légitársaságok a nemzetközi utazásokra is nagy hangsúlyt fektetnek, míg a fapados társaságok elsősorban a régión belüli forgalmat biztosítják.

Az üzemanyagköltségek, a bérköltségek elszállása, a profitabilitás visszaépítése is az amerikai társakhoz hasonlóan fontos, emellett az üzleti utak visszaépülése, illetve az ázsiai utasok visszatérése is több időbe telhet a vártnál. A nagyobb társaságok felvásárlások révén próbálnak meg piaci részesedést szerezni, így a következő időben is várható még több akvizíció is.

Az eredmények is csak most kezdhetnek igazán növekedésnek indulni, hiszen az IATA korábbi előrejelzése alapján az amerikai légitársaságok 9,5 dolláros utasonkénti adózás előtti profitot realizálhattak 2023-ban, míg ugyanez a mutató Európában 4,4 dollár alatti értéket jelez. Tehát látható, hogy van még javulni való az európai cégek előtt, 2024-re az IATA rekordbevételt és 3,3 százalékos nettó profitmarzsot jósol, amely 7,9 milliárd dolláros eredményt jelentene.

Egyre nagyobb szeletet kapnak a fapados társaságok

Európában nagyobb szerepet játszanak a fapados légitársaságok, így három fontosabb szereplőt emelhetünk ki a piacokon, a Ryanairt, a Wizz Air-t, illetve az easyJet-et. Az ír Ryanair nem titkolt célja, hogy dominálja a fapados légitársaságok piacát, bár a két másik társaság is nagyobb mértékű fejlődést mutatott már az elmúlt időben. Az idei évben tehát tovább növelhetik az elérhető kapacitás mértékét a társaságok, bár a Wizz Air-nél tapasztalható hajtóművek körüli problémák gátat szabhatnak az idei bővülésnek. A Bloomberg elemzői szerint a három légitársaság által bonyolított légiforgalom meghaladhatja a régiós forgalom 45 százalékát, ráadásul idővel a Wizz Air állhat ismét a növekedés élére.

Az utóbbi időben egyre nagyobb fókuszt helyeztek a cégek a flottájuk frissítésére, illetve bővítésére, így már bőven meghaladják a pandémia előtti méretet a cégek, valamint a tervek szerint tovább folytathatják a gépállomány frissítését. 2025-re a Wizz Air és a Ryanair adhatja az Európán belüli RPK (revenue passenger kilometers) 36 százalékát, ez pedig érdemi növekedést jelentene a 2019-es 25 százalékhoz képest. Ezzel együtt a Wizz Air a közel-keleti terjeszkedésre is nagyobb fókuszt fektethet, ezzel további kapukat nyithat meg a bővülés előtt. Az utasforgalom dinamikus növekedése jelzi, hogy jó úton haladnak a társaságok, persze a költségek növekedése, a hajtómű körüli problémák, illetve a közel-keleti konfliktus kialakulása is szembeszélbe állította a Wizz Air-t is, ezzel a profittermelés dinamikus javulása is tovább húzódhat.

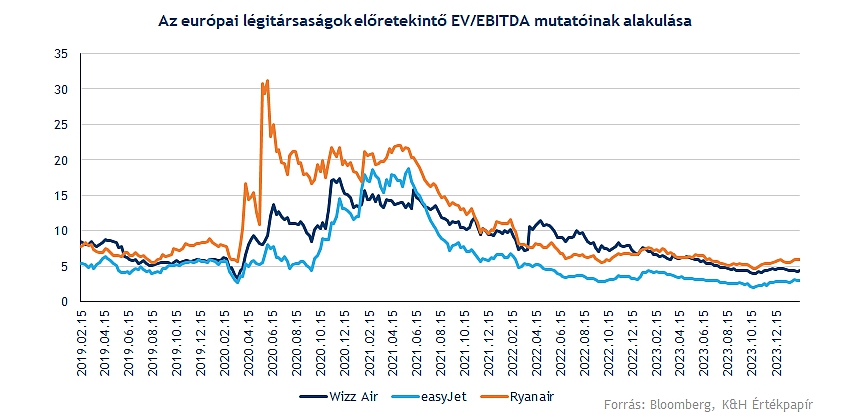

Túlértékeltnek közel sem nevezhetjük az európai légitársaságokat, hiszen az előretekintő EV/EBITDA fokozatos csökkenést mutatott az utóbbi évek során már, ebben szerepet játszott a javuló piaci környezet, az optimistább profit előrejelzések, valamint a növekvő vállalati értékek is. Az 5 alatti EV/EBITDA ráták kifejezetten alacsony értékeltségekről árulkodnak, így a jelenlegi árazás talán már túlzónak tűnik, a fundamentumok nem indokolnának ekkora mértékű diszkontot a piachoz mérten.

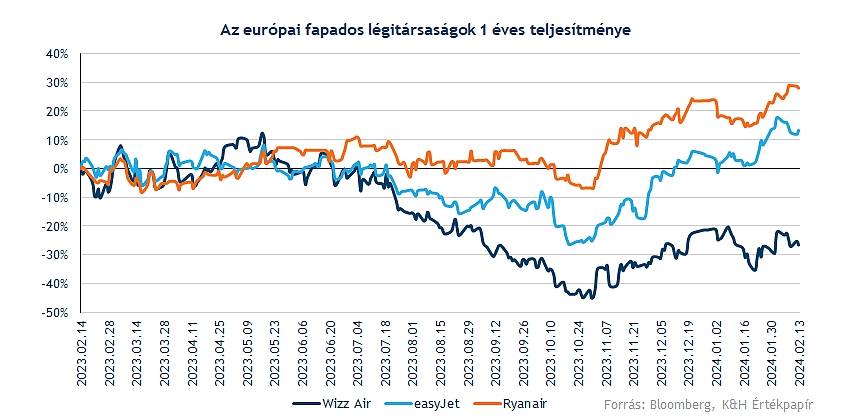

Az elmúlt egy éves teljesítményeket vizsgálva láthatjuk, hogy a Wizz Air azért lemaradó a versenytársakhoz képest, hiszen mind a Ryanair, mind az easyJet érdemi pluszokat tudott produkálni, addig a Wizz Air csak próbálja ledolgozni a tavalyi évben produkált nagyobb visszaesését. Látható tehát, hogy közel sem tudtak meggyőző teljesítményt produkálni az elmúlt évek során a fapados légitársaságok, bár ez az egész légiiparra vonatkozóan elmondható.

Ázsiai kockázat

Az ázsiai régió némileg lemaradónak számít, legalábbis az RPK javulása szempontjából, hiszen a covid előtti időszakhoz képest átlagosan 86 százalékos szintet sikerült elérnie a régiónak a PWC vizsgálata szerint. Kiemelendő azért a régió kapcsán, hogy a fellendülés lemaradása a kínai korlátozásoknak is betudható, hiszen jelentősen lemaradva, jóval később enyhített a pandémiás korlátozásokon a kínai kormány, mint akár Európa vagy Amerika. 2023 első 10 hónapjában így is 127 százalékkal nőtt a kínai belföldi utasforgalom mértéke éves alapon, ugyan a nemzetközi utazások terén nem látni ilyen mértékű fellendülést, de idővel ez is stabilizálódhat.

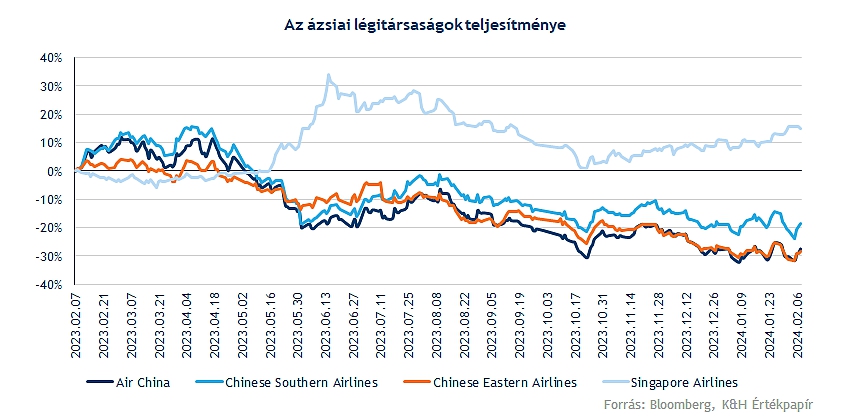

Kiemelendő azért, hogy Kína is a gazdaság, a turizmus mihamarabbi fellendülésen dolgozik, így több ország állampolgárainak vízummentes beutazás lehetőségét kínálja immár. Ugyan a teljes visszaépülés még több időt vehet igénybe, azért vannak már pozitív jelek az ázsiai régióban is. A különböző légitársaságok részvényárfolyamain is szembetűnő a különbség, hiszen míg a Singapore Airlines vagy az Indigo érdemi növekedést produkált az elmúlt évben, ezzel szemben a kínai légitársaságok szenvedtek ebben a periódusban.

Verdikt

Összességében látható, hogy számottevő kockázattal szembesülhetnek a befektetők a légiipar kapcsán, bár ezek egy része kivédhető, vagy legalábbis mérsékelhető a társaságok számára. Persze a külső sokkok, váratlan eseményekkel szemben tehetetlenek maradhatnak a cégek, bár láthatóan az elmúlt években lejátszódó eseményeket is jól kezelték a vállalatok. Tehát a fordulat azért elindult a fundamentumok terén, a javuló profitabilitás, a költséghatékonyság növelése maradhat fókuszban az elkövetkező években, hiszen a forgalom már stabilizálódni látszik a főbb régiókban, valamint az áremelések előtt is kevesebb tér mutatkozik immár. A forgalom további bővülése, valamint az ázsiai régió fellendülése és az üzleti utak térnyerése hozhatna akár még nagyobb löketet az utazási szektorban.

A főbb légitársaságok árazása továbbra is nyomottnak tűnik, historikusan is alacsony értékeltségek mellett forognak a részvények, valamint a profittermelés szignifikáns javulása is növelhetné a befektetők bizalmát. A fapados légitársaságok is nagyobb növekedés előtt állhatnak, így talán az elmúlt időben mutatott negatív teljesítmény is túlzónak tűnhet, a társaságok körül kialakult kockázatokat is beárazhatták immár a befektetők, így lehet tér további emelkedésre is. Egyelőre a hírekre való túlreagálás nagyobb volatilitást vált ki a részvények körül, a piaci és gazdasági környezet stabilizálódása segíthetne ezen, és egy tartósabb emelkedő trend alakulhatna ki. Tehát a piachoz képest kialakult nagyobb diszkont eltűntetéséhez a befektetői bizalom javulására is szükség lehet, bár úgy tűnik, hogy a nagyobb kockázatokat már beárazhatta a piac, így a jelenlegi szinteken nagyobb felértékelődési potenciál mutatkozhat a célárakat tekintve is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.