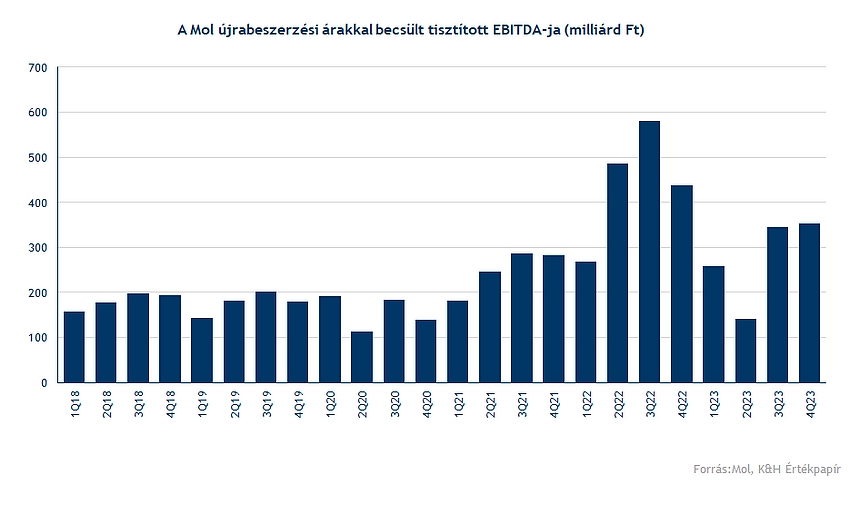

A 2023-as várakozásokat könnyedén felülmúlta a Mol a negyedik negyedéves gyorsjelentésében, amely a stabil külső környezetnek és a pozitív adózási változásoknak is köszönhető. Bár a 2022-es szinthez képest alacsonyabb az eredménytermelés, ez nem jelent meglepetést, viszont a tavalyi évben fennálló külső környezetben, alacsonyabb nyersanyagárak, illetve csökkenő finomítói marzsok mellett is erős CCS-EBITDA szintet lehet látni, amely továbbra is egy magas profitszintet tett lehetővé. A 2024-es évben pedig hasonló CCS-EBITDA szintre számít a Mol, ami pozitív hír lehet a befektetőknek.

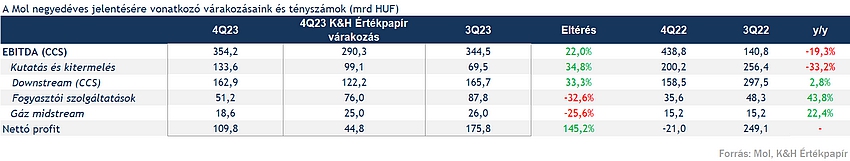

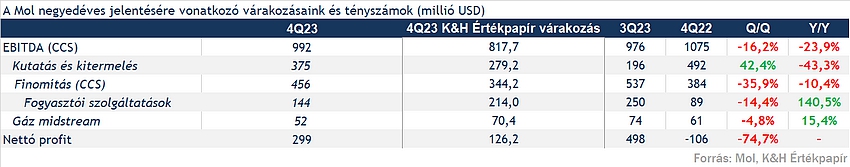

Bőven felülmúlta a várakozásokat a Mol a negyedik negyedéves gyorsjelentésében, ezzel pedig az éves eredmény is erősebb lett, mint az előzetesen várt. A korábban a menedzsment által előrejelzett 2,8 milliárd dolláros éves CCS-EBITDA szinttől jóval magasabb 3,1 milliárd dollár volt a CCS-EBITDA 2023-ban. Mindössze a fogyasztói szolgáltatások szegmensben, illetve a gáz midstream szegmensben volt alacsonyabb az EBITDA szint a vártnál, de a teljes negyedéves CCS-EBITDA szintre ez kisebb hatással volt.

A negyedéves eredményeket nézve szintén erős számokat láthatunk. Negyedéves alapon is növekedett a CCS-EBITDA, ugyan éves alapon 8 százalékkal csökkent (de erre számítani is lehetett), viszont a negyedéves növekedés pozitív meglepetés. Összesen 354,2 milliárd forint volt a CCS-EBITDA (992 millió dollár).

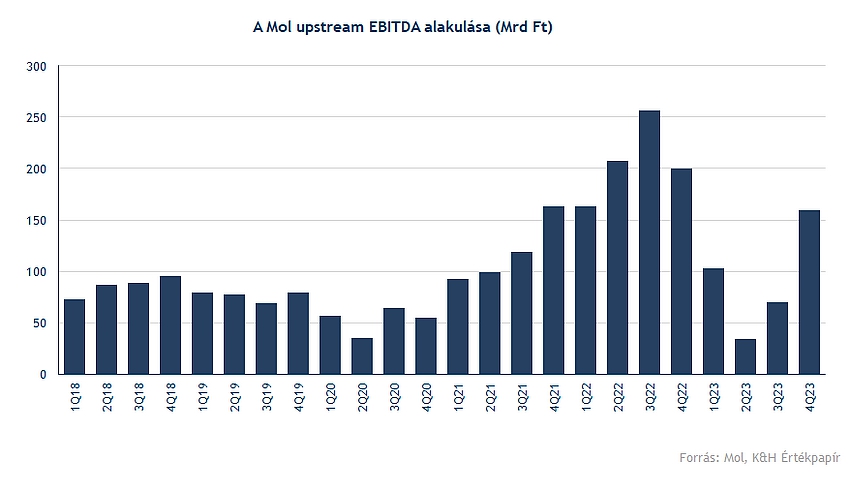

Az Upstream szegmensben a várakozásoknál jóval erősebb volt az eredmény, amely több pozitív hatás együtteséből adódik. Egyrészt a negyedik negyedévre növekedni tudott a kitermelés 91,6 ezer hordóra, másrészt hiába csökkent a realizált ár a kőolaj esetében, a gázáraknál az előző negyedév 48,1 dollár/hordó realizált ára 57,6-ra emelkedett, amely összességében javítani tudta a realizált szénhidrogén árakat a Mol esetében. A magasabb kitermelt mennyiség és a magasabb realizált ár mellett pedig az adózási hatások is szerepet játszottak a magas EBITDA-ban, a bányajáradék csökkentése 158 millió dollárral növelte az EBITDA-t az upstream szegmensben. A harmadik negyedévben 52,1 milliárd forintnyi bányajáradékot fizetett a Mol, ezen a soron a negyedik negyedévben 1,1 milliárd forintos negatív tétel látszódik az adózási változások miatt. Ezzel jelentősen javult az EBITDA 159,2 milliárd forintra.

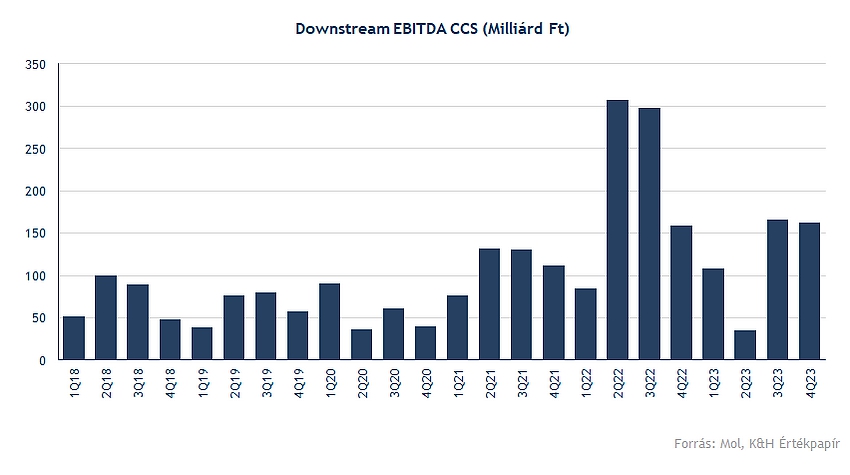

A Downstream szegmensben közel a harmadik negyedéves szintet tudta hozni a Mol CCS-EBITDA eredményben annak ellenére, hogy a petrolkémiai marzsok továbbra is alacsonyan vannak, ezzel a szegmens negatív eredménnyel járult hozzá a CCS-EBITDA-hoz, valamint a finomítói marzsokban is csökkenés látható. Ezen kívül az értékesített mennyiség is alacsonyabb volt negyedéves alapon. A csoportszintű Brent alapú finomítói árrés 8,3-ra esett vissza 12,8-ról egy negyedév alatt. Dollárban számítva a tavalyi negyedik negyedévhez képest 19 százalékkal növekedett az eredmény, míg forintban számolva ennél mérsékeltebb volt a hatás a devizahatások miatt.

A teljes évet nézve persze a 2022-es szinteket nem sikerült elérnie a Molnak, azonban erre a külső környezeti adatok, valamint az adóhatások miatt lehetett is számítani. A 2023-as évben az árbevétel alapú adó 193 millió dollár volt a Downstream szegmensben, illetve a CO2 kvóta adó 95 millió dollárral csökkentette az eredményt.

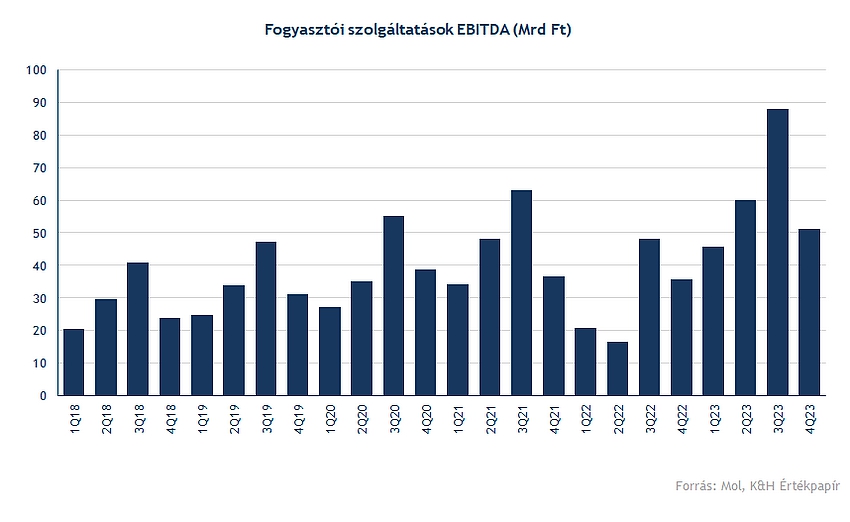

A fogyasztói szolgáltatások szegmensben a harmadik negyedévhez képest elmaradt az eredmény, bár a 2022-es évhez képest jelentős a növekedés, de ebben az ársapkák hatása is benne van, amelyek kivezetése után láthatóan emelkedett az EBITDA termelés a szegmensben. Az értékesítés alacsonyabb volt a negyedik negyedévben, mint a harmadik negyedév során, közel a második negyedéves szintet sikerült hozni, éves alapon viszont tovább emelkedett a kőolajtermék értékesítés. Az emelkedő értékesítésben a Lotos és az OMV Szlovénia akvizíciói is szerepet játszottak, organikusan egyébként kisebb mértékben csökkent volna éves alapon az üzemanyag-értékesítés. Végezetül a gáz midstream szegmensben az alacsonyabb beföldi kereslet és a költségek növekedése miatt alacsonyabb volt az EBITDA a 2022-es évhez képest, illetve a harmadik negyedévhez képest is alacsonyabb EBITDA szint látható.

A 2024-es évre szintén erős eredményeket várhatunk a Mol előrejelzése alapján. Bár az adózott eredmény 300 millió dollárral csökkenhet, de a CCS-EBITDA szint 3 milliárd dollár körül maradhat. A kitermelési szint továbbra is 90 ezer hordó környékén maradhat, a feldolgozásban pedig enyhe emelkedésre lehet számítani.

Összegezve a 2022-es évhez képest alacsonyabb profittermeléssel zárta a 2023-as évet a Mol, viszont az idei évi várakozásoknál erősebb lett az eredmény, amely a stabil külső környezet, illetve az adózási hatások változásának is köszönhető. Ezzel éves összesítésben 530,4 milliárd forintos adózott eredményt ért el a cég, amely 715 forintos EPS-nek felel meg, a tavalyi év 851 forintos EPS-e után. Látható tehát, hogy egy normalizálódó külső környezet esetében is a Mol jelentős cash flow termelésre képes, részvényesi szempontból pedig a tavalyi magas EPS után szintén magasan maradhatnak az osztalékvárakozások.

Hulladékgazdálkodás

A Mol elindította a hulladékgazdálkodási üzletágát 2023-ban, amely eddig összesen 37 millió dollárral járult hozzá az EBITDA-hoz, ugyanakkor jelentős beruházásokkal is járt, 63 millió dollár értékű volt a CAPEX 2023-ban, ezzel pedig az egyszerűsített szabad cash flow mínusz 26 millió dollár volt a tavalyi év során.

Technikai kép

Sokáig oldalazott a Mol árfolyama az elmúlt időszakban, azonban a gyorsjelentéshez közeledve enyhe emelkedést láthattunk, ezzel mintha kezdené betölteni a korábbi rést az árfolyam, és a 2920 forintos szintet pedig áttörte a részvény. A várakozáson felüli eredmény hozhat egy pozitív reakciót a részvénytől, így akár folytatódhat is a korábbi rés betöltése.

A Mol napi grafikonja (2024. 02. 16. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.