Idén egyelőre lemaradónak tűnik a piacon a Microsoft, így akár itt lehetne az ideje, hogy behozza a lemaradását több versenytársához képest is. A történelmi csúcsoktól kellőképpen eltávolodott már az árfolyam, majd fontos támaszszintekről tudott ismét erősödésnek indulni, ráadásul a napokban a 200 napos mozgóátlag is többször tesztelésre került, így innen folytatná az emelkedését a részvény. Fundamentumok további dinamikus bővülést jeleznek a jövőre tekintve, az AI hozta lendület még nem fogyott el, ennek fényében új kereskedési ötletet fogalmazunk meg, 487 dolláros célszinttel és 383,4 dolláros stoppal.

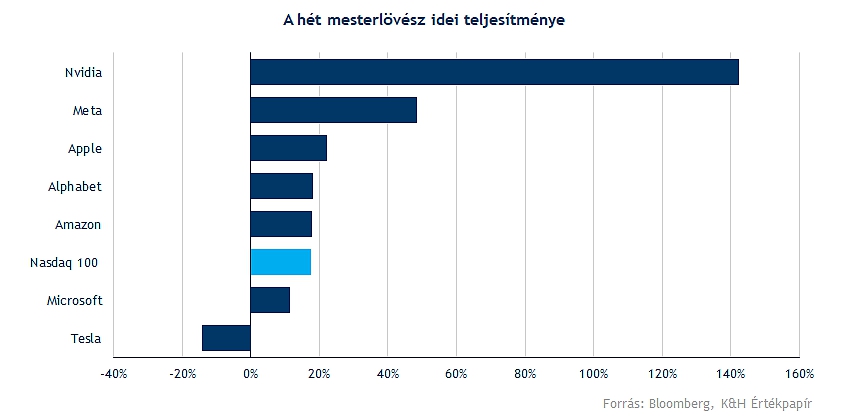

Ugyan az nem mondható, hogy borzalmas évet produkálna a Microsoft a részvénypiacon, hiszen a 11,6 százalékos emelkedés év eleje óta nem nevezhető rossz teljesítménynek, azonban, ha azt nézzük, hogy a csodálatos hetes tagjai teljesítményétől jócskán eltér, vagy esetleg a Nasdaq 100 indexhez képest is lemaradónak számít, akkor már nem olyan kedvező az összkép. Tehát lenne még min javítania a Microsoft árfolyamának, az erős fundamentumok, a stabil kilátások, valamint az AI folyamatos fejlesztése nemcsak a pénzügyi számokat javíthatja a cégnél, de a befektetői megítélése is egyre pozitívabb lehet.

Fontos szinteken az árfolyam

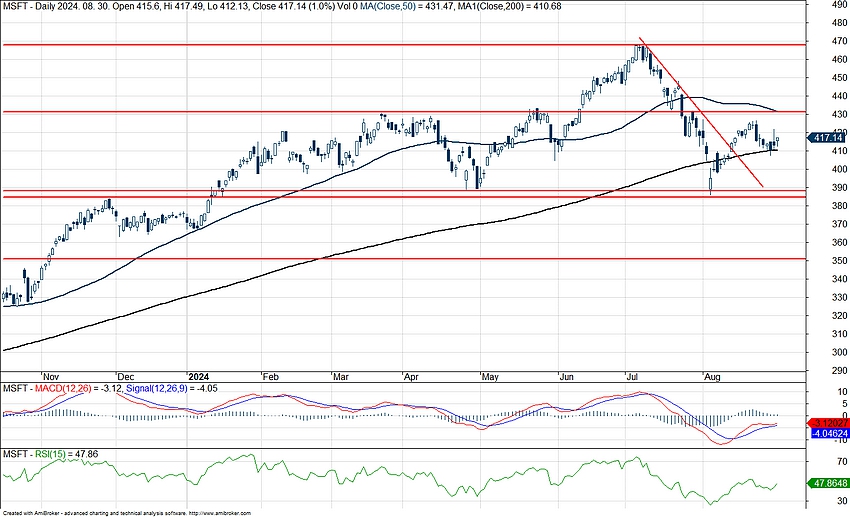

A februári szintek óta érdemi emelkedést nem produkált már a részvény, így ebben az időszakban inkább oldalazás volt megfigyelhető a piacon, júliusban tudott egy rövidebb időre új csúcsokra kifutni az árfolyam, majd ezt követően a gyengébb piaci környezetben lefordult a Microsoft. Azonban a hangulat nagyot javult a befektetők körében, így a csökkenő trendvonalat is áttörte a részvény, illetve a napokban is a 200 napos mozgóátlagig korrigált vissza a papír. Ellenállást a 430 dollár körüli szintek képezhetnek, idén számtalanszor akadályt képeztek az emelkedés előtt, ugyan júliusban sikerült rövidebb időre feljebb kerülnie a részvénynek, de ez nem hozott tartós áttörést.

Védelemként a 200 napos mozgóátlagra támaszkodhat a részvény, emellett pedig a 384-388 dolláros zóna nyújthat segítséget, ez a tartomány többször is sikeres támasznak bizonyult már idén. Az indikátorok már némi emelkedést produkáltak a túladott zónákból, de azért még mindig alacsony szinteken mozognak, ez pedig némi támogatást nyújthat az emelkedés során.

A Microsoft napi grafikonja (2024. 09. 03. nyitás előtt)

Az AI az új mozgatórugó

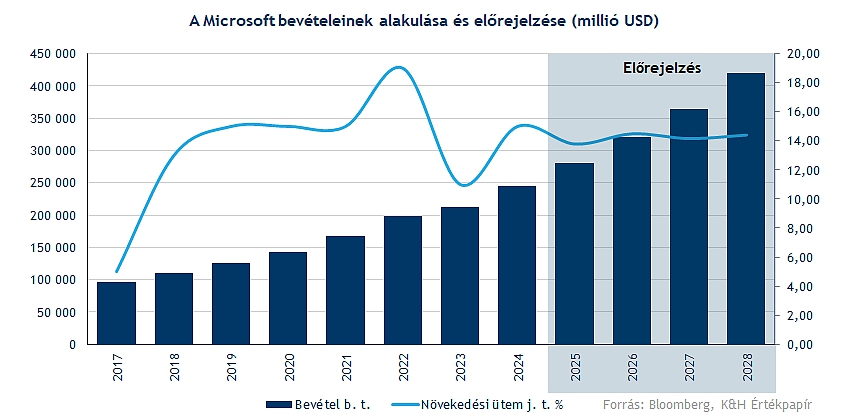

Dinamikus növekedés jellemezte az elmúlt években is a Microsoftot, ezt a részvény árfolyamának alakulása is jól tükrözte. 2018 óta stabil, két számjegyű bevételnövekedést produkál évről-évre a társaság, amely az elemzői várakozások szerint a következő években 14 százalék körüli éves javulást hozhat össze. Így 2028-ra már meghaladhatja a 419 milliárd dollárt a Microsoft bevétele, amely közel a duplája a 2023-as számnak.

A bevételnövekedés motorját a cég felhőszegmense adhatja, hiszen az Azure fejlesztésére egyre nagyobb hangsúlyt fektet a Microsoft is, amely terén az AI új kapukat nyithat meg, ezzel még dinamikusabb növekedést és nagyobb mértékű fejlődést elérve. Ugyan az előrejelzések alapján lassulhat majd az Azure növekedési üteme, de 2025-re még 30 százalékos javulást jósolnak az elemzők, majd ezt követően fokozatosan visszább eshet a tempó, de még 2028-ban is 25 százalék körüli bővülés várható.

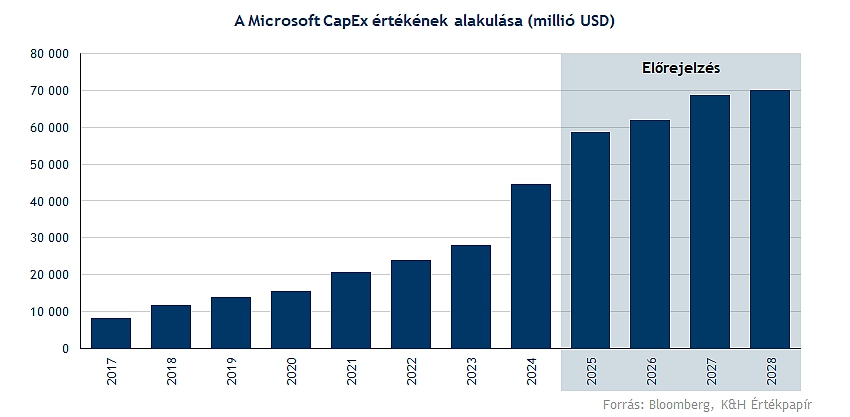

Látni kell azért, hogy ezek a fejlesztések nem kis költségvetésű projektek, így a kiadások mértéke is azért jócskán emelkedhet. A CapEx mértéke az elmúlt években is nagyot nőtt, de ez a tendencia várhatóan tovább folytatódhat az elkövetkezendő években is. Persze növekedést nehéz lenne enélkül elérni, bár, ha a vártnál sokkal jobban elszállnának a költségek, azt a befektetők sem díjaznák. Viszont egyelőre úgy tűnik, hogy ez egyáltalán nem megy a növekedés rovására, ez pedig részvényesi értékteremtést hozhat a közeljövőben.

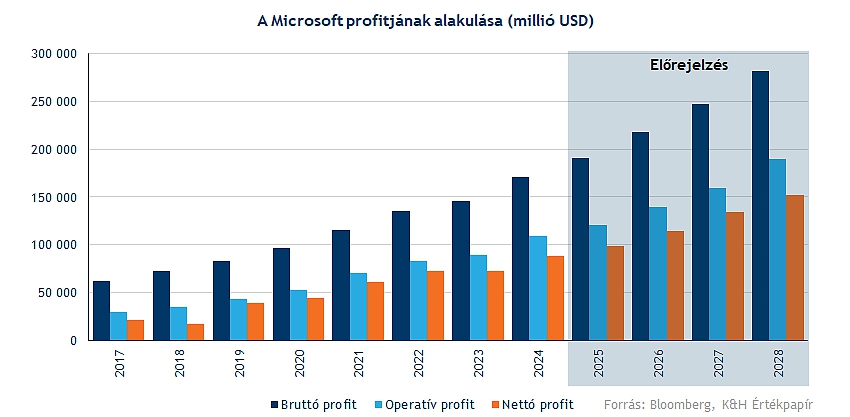

A profittermelés kapcsán sem látni gondokat, így a várakozások alapján már a 2026-os üzleti évre átlépheti a 200 milliárd dolláros bruttó profit mértékét a társaság, amely ezt követően is tovább gyarapodhat. Így itt is két számjegyű bővülést helyeztek kilátásba az elemzők, ugyan a bevételek növekedési ütemét nem biztos, hogy el tudja érni a profitnövekedés tempója, de ez nem igazán jelent nagy problémát ilyen eredmények mellett. Ezzel együtt egyébként mind az operatív, mind a nettó profit tovább javulhat, előbbi a 190 milliárdos szintet, míg utóbbi a 152 milliárdos eredményt közelítheti 2028-ra.

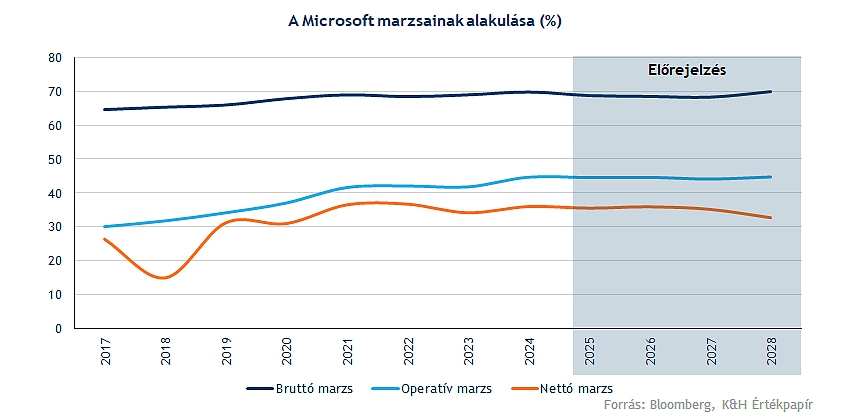

A bruttó profitmarzs 68-69 százalékos szinteken mozoghat, míg az operatív marzs 45, a nettó profitmarzs 35 százalék körüli szinteken ragadhat. Tehát a profitabilitással várhatóan hosszabb távon nem lesz gond, ráadásul maga a profit mértéke is tovább emelkedhet, amely a részvényesi értéket is javítja.

Relatív értékeltségi mutatókat tekintve azért már korántsem nevezhető alulértékeltnek a részvény, hiszen a 12 havi előretekintő P/E ráta is már a 31-es szinteket közelíti, amely jókora ugrást jelez a 2022-es 21-es mélypontokhoz képest. Habár kiemelendő, hogy sosem forgott alacsony értékeken a Microsoft részvénye, a piachoz képest is prémium mutatkozott rendre, így a mostani eltérés sem túl meglepő. Ráadásul így is jelentősebb növekedés várhat a cégre, legalábbis az elemzői ajánlások is ezt sugallják, a Bloomberg adatbázisában 66 vételi ajánlásra 3 tartási ajánlás jut, míg eladásra egy elemző sem ajánlja a részvényt. Ennek fényében 501 dollár feletti konszenzusos célár adódik, amely jókora távolságra van a jelenlegi szintektől.

Lássuk a stratégiát!

Fentebb már kiemeltük, hogy a 384-388 dolláros zóna fontos támaszként szolgálhat a közeljövőben, így a kereskedési ötletünk stop-szintjét is ennek környékére, pontosabban 383,4 dollárra húzzuk be, amelynek elérése 8 százalékos esést jelentene, de ezzel együtt a technikai kép alaposan elromlana. A célszintünket pedig a korábbi csúcsok fölé, 487 dollárra tesszük, amely 16,5 százalék körüli felértékelődést jelez, valamint ezzel a 2-szeres hozam-kockázat arány is kijön. A célszintünk így is az elemzői célárak átlaga alatt helyezkedik el, a 468-470 dolláros szintek elérése és annak áttörése hozhatna újabb lendületet az árfolyam számára.

A Microsoft napi grafikonja (2024. 09. 03. nyitás előtt)

Kockázatok

A jelenlegi piaci környezetben kockázatokkal is szembesülhetnek a befektetők, amelyek negatív hatást okozhatnak, így érdemes néhány ilyen eseményt, kockázatot kiemelni:

- Az amerikai gazdaság stabilitásának fennmaradása, illetve az AI fejlesztése iránti igény és kereslet fenntartása is fontos. Így egy gyengébb gazdasági növekedés, vagy akár az AI fejlesztése kapcsán felmerülő szabályozások szigorítása is visszavetheti a növekedés trendjét.

- A Fed kamatdöntései az egész részvénypiac mozgására kihatással lehetnek, hiszen a befektetők a monetáris lazításra rendezkedtek immár be, így egy a vártnál lassabb ütemű kamatvágási periódus akár a befektetői hangulat romlásához vezethet.

- Ugyan az amerikai piac adja a bevételek több mint felét a Microsoft összbevételének, de mivel a nemzetközi bevételek súlya is kimagasló, a dollár erősödése/gyengülése akár több százalékpontnyi hatást jelenthet a növekedési trend alakulásában.

- Egyre több versenytárs jelenhet meg az AI piacán, ez pedig fokozódó versenyhelyzetet hozhat idővel a Microsoft számára is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.