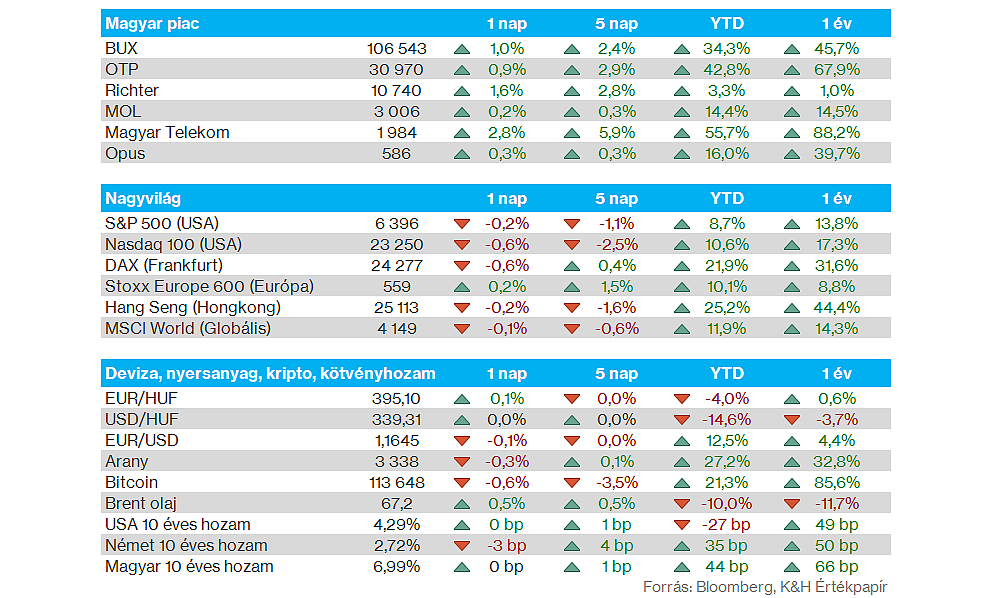

Nemzetközi piacok: Gyengébben szerepeltek az utóbbi napokban az amerikai tőzsdeindexek, elsősorban a techszektor alulteljesítése miatt. Így a Nasdaq 100 már 3 százalékos távolságra került korábbi csúcsaitól, de az S&P 500 is gyengélkedés jeleit mutatta kedden és szerdán is. Az európai piacokon közben inkább oldalazás volt megfigyelhető. Az utóbbi napokban leginkább profitrealizálás vethette vissza a technológiai szektor teljesítményét, ahol korábban igen nagy emelkedés volt megfigyelhető. A piaci szereplők még a pénteki Jackson Hole-i konferenciára várhatnak, ahol Powell is beszédet fog tartani. A határidős indexek egyelőre nem jeleznek előre nagyobb elmozdulásokat ma reggel.

Magyar piac: A tegnapi szünnapot követően ma újra folytatódik a kereskedés a BÉT-en. A keddi napot egyébként erősen zárta a BUX, hiszen a Mol kivételével az összes blue chip nagyobb emelkedésre volt képes. A sort a Telekom részvénye vezette a maga 2,8 százalékos teljesítményével, megközelítve a 2000 forintos szintet. Az OTP árfolyama már 31 ezer forintos szint közelébe jutott a keddi emelkedést követően, de a Richter is újult erőre lelt a napokban, így már 10 700 forint környékén jár újra a részvény.

Fed: Továbbra is nagy a bizonytalanság az amerikai kamatpálya alakulása kapcsán, hiszen a friss Fed jegyzőkönyv is megosztottságot jelez a jegybankárok körében. Ugyan a júliusi ülésen már aggodalmak merültek fel a munkaerőpiac és az infláció alakulása kapcsán, de a döntéshozók továbbra is korainak tartják a kamatvágás megkezdését. A júliusi ülés azonban nem hozott egyhangú döntést, hiszen ketten is csökkentés mellett tették le a voksuk. A szeptemberi kamatvágás esélye így ugyan némileg csökkent, de a piac továbbra is inkább ezt a szcenáriót árazza.

Dollár: Nem mozdult el érdemben a dollár árfolyama a Fed jegyzőkönyv megjelenése után sem, az EURUSD így továbbra is 1,165 közelében mozog. A piaci szereplők elsősorban a pénteki Jackson Hole-i beszédre várhatnak, ami akár nagyobb elmozdulásokat is eredményezhet a dollár árfolyamában. A kamatvágási esélyek ugyan némileg mérséklődtek, de a kötvényhozamok szintjén ennek nem volt érdemi hatása, az amerikai 2 éves hozam változatlanul 3,75 százalékon tartózkodik.

Forint: Kisebb mértékű gyengülés jeleit mutatja a forint, az EURHUF árfolyama így 395 fölé tért vissza. Még a 393,5-es szintet nem volt képes letörni a devizapár, ezt követően indult meg felfelé a grafikonon az árfolyam. A forint gyengébb szereplését magyarázhatja a nemzetközi piacokon uralkodó bizonytalanság, de a hosszabb távú trend megfordulásáról egyelőre még nem beszélhetünk.

ANY Nyomda: Ugyan a tavalyi második negyedévhez képest jelentősebb visszaeséseket szenvedett el a Nyomda, de az első féléves eredményeket tekintve továbbra is nagyobb mértékű javulás mutatkozik. Az exportbevétel súlya változatlanul magas, az első félévben így 64 százalékos arány volt megfigyelhető, valamint a jövőben is egyre nagyobb hangsúlyt fektethet a társaság az exporttevékenységre. Az első félévet így összességében 8,6 milliárd forintos nettó profittal zárta a cég, amely éves alapon 40 százalékos növekedést jelent, így lehet majd tér az osztalékemelés előtt is.

Target: Ugyan a negyedéves eredmények tekintetében pozitív meglepetést tudott okozni a Target tegnap, emellett a korábbi kilátásait is megerősítette a cég, de az új vezérigazgató bejelentésére negatívan reagáltak a befektetők. Továbbra is mérsékelt visszaesést vár a menedzsment bevételek tekintetében az idei üzleti évre vonatkozólag, így az új vezetőség célja lehet újra növekedési pályára állítani a társaságot. A tegnapi kereskedést így 6 százalékos mínuszban zárta, a befektetők ma a Walmart negyedéves riportjára figyelhetnek.

jogi nyilatkozat

A fenti tájékoztatást a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze.

A K&H Értékpapír jelen tájékoztatás útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, marketingközleménynek, így az itt szereplő információkat Ön csak saját felelősségre használhatja fel.

A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A tájékoztatásban szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A tájékoztatásban szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.