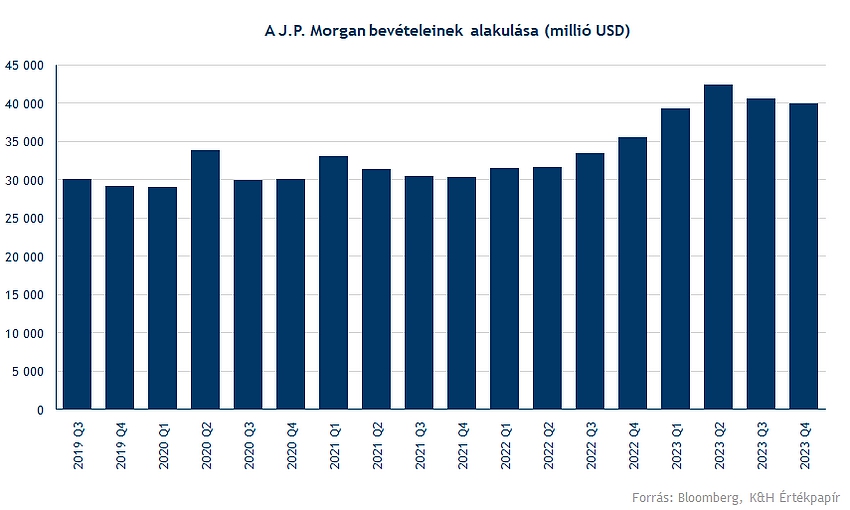

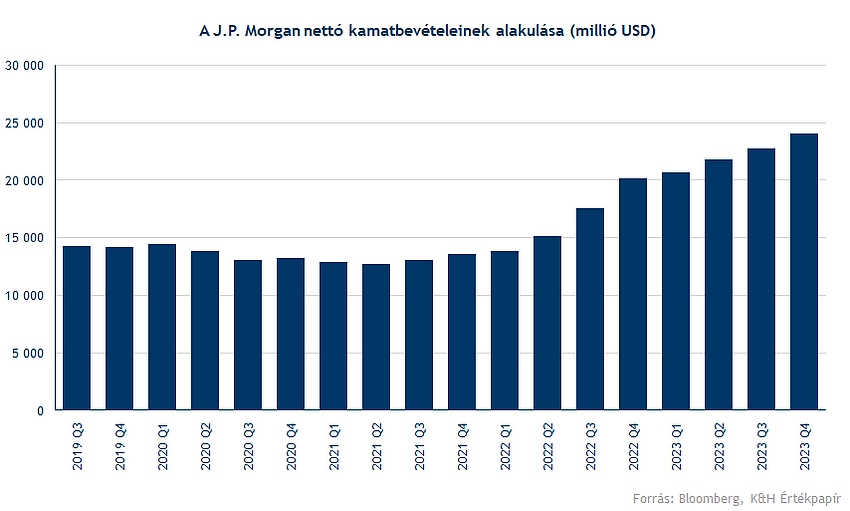

A várakozásokhoz képest inkább gyengébben teljesítettek az amerikai nagybankok, mindössze a jelentések egyes részeit lehet pozitívumként értékelni. A jövőre vonatkozó kilátásokban is megosztottak a legnagyobb bankok vezetői. Az idei évben a Fed várható kamatcsökkentési ciklusa negatív hatással is lehet a nettó kamatmarzsokra, ezzel együtt csak a J.P. Morgan előrejelzésében látható további emelkedés a nettó kamatbevételekben. A banki gyorsjelentések után nagyobb volatilitás látható az egyes részvényeknél, így határozott irány nem alakult ki. Általánosan a negyedik negyedévben pedig inkább a várakozásoktól elmaradó bevételekről, és magasabb költségszintről számoltak be a bankok.

A legnagyobb amerikai bankok gyorsjelentéseivel megkezdődött a gyorsjelentési szezon, összességében inkább vegyes eredményeket hozva. Az alábbiakban röviden összefoglaljuk a legnagyobb szereplők negyedéves számait, részletesebben pedig a legnagyobb amerikai bank, a J.P. Morgan eredményét elemezzük.

Blackrock: A bankok mellett a világ legnagyobb alapkezelője is közzétette a negyedéves gyorsjelentését, amelyben a fő mutatószámként nézett kezelt vagyon (AUM) több mint 10 ezer milliárd dollárra emelkedett, felülmúlva ezzel a várakozásokat. A negyedik negyedéves EPS szintén magasabb lett a várakozásokhoz képest, 9,66 dollárra növekedett a tavalyi 8,93 dollárhoz képest. A jelentés mellett egy akvizíciót is bejelentett az alapkezelő, a Global Infrastucture Partners-t veszi meg a cég, valamint az újonnan engedélyezett Bitcoin ETF-ek miatt is fókuszba kerülhet a Blackrock, hiszen az alapkezelő a spot Bitcoin ETF-ek között 40 százalék körül részesedéssel rendelkezhet, az alapján, hogy az első kereskedési napon az ETF-ekre áramló pénz 40 százaléka az iShares Bitcoin ETF-jéhez ment. A részvényárfolyam a kedvező jelentés ellenére kisebb mínuszban tartózkodik.

Wells Fargo: A várakozásoknak közel megfelelő eredményekről számolt be a Wells Fargo, viszont a költségek tekintetében a bank negyedéves eredménye meghaladta a várakozásokat, amelyben a negyedév során több büntetés, valamint a Szövetségi Betétbiztosítási Alaphoz való hozzájárulás is szerepet játszott. Bár alapvetően a negyedik negyedéves számok nem lettek rosszak, az idei évben a bank 9 százalékos visszaesést vár a nettó kamatbevételben, amely a vártnál rosszabb előrejelzés. A negyedik negyedévben a kockázati költségek is meghaladták a várakozásokat, amelyet szintén inkább negatívan értékelnek a befektetők, a részvényárfolyammal eséssel is reagált a negyedéves gyorsjelentésre.

Bank of America: Bár kamatbevételek tekintetében hozta a várakozásokat a Bank of America, a kötvénykereskedési bevételek csökkentek, alulmúlva ezzel az elemzői várakozásokat. Emellett a költségek tekintetében is emelkedés látható, mind a bérköltségek, illetve a betétbiztosításokhoz köthető befizetések miatt. A gyengébb bevételek, és extra költségek összességében a profit több mint 50 százalékos visszaesését eredményezték, erre pedig a részvényárfolyam is több mint 5 százalékos eséssel reagált. A Bank of America negyedéves gyorsjelentésében mindössze a részvénykereskedési bevételek növekedése jelentett pozitívumot, a negyedik negyedéves részvénypiaci mozgások itt kedveztek a bevételek növekedésének.

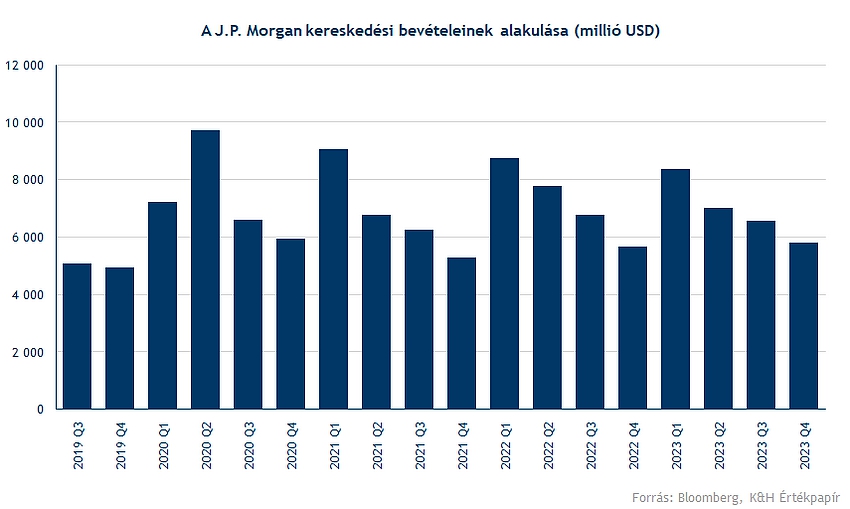

J.P. Morgan: A legnagyobb amerikai bank jelent eddig kivételt a gyorsjelentések közül, ami az árfolyamreakciót illeti, bár a jelentésben a bevételek és a profit is elmaradt a várttól, az előrejelzésben a vártnál kedvezőbb nettó kamatbevételt vár a bank, a tavalyi rekord nettó kamatbevétel után a J.P. Morgan így további növekedéssel számol, miközben egyébként a befektetési banki bevételek nem voltak annyira erősek a negyedik negyedév során.

Citigroup: Szintén a vártnál gyengébb eredményről számolt be a Citigroup, mind a bevételekben, mind a profitban elmaradt a várakozásoktól az eredmény, valamint a tőkemegfelelési mutató tekintetében is alacsonyabb volt a negyedév során a szint, mint a várakozás. Középtávon jelentős 20 ezer fős leépítést jelentett be a bank. A részvényárfolyam magas volatilitást mutatott a jelentés közzététele után, jelenleg azonban emelkedést mutatnak a részvények.

J.P Morgan

Stabil eredményekről számolt be a J.P. Morgan, összességében még ha nem is múlta felül a várakozásokat a bank, de rekord eredményeket közölt. Ehhez a First Republic felvásárlása is hozzájárult, ezzel együtt pedig a jövőbeni kilátások is jók. A bankrészvények közül egyébként is az egyik legjobb teljesítményt nyújtotta a részvény, és a gyorsjelentésre adott reakció is pozitív.

Éves alapon a First Republic felvásárlása nélkül is emelkedtek a kamatbevételek, a nem kamatjellegű bevételek pedig közel azonos szinten maradtak. Az akvizíciós hatások persze itt is kisebb növekedést hoztak.

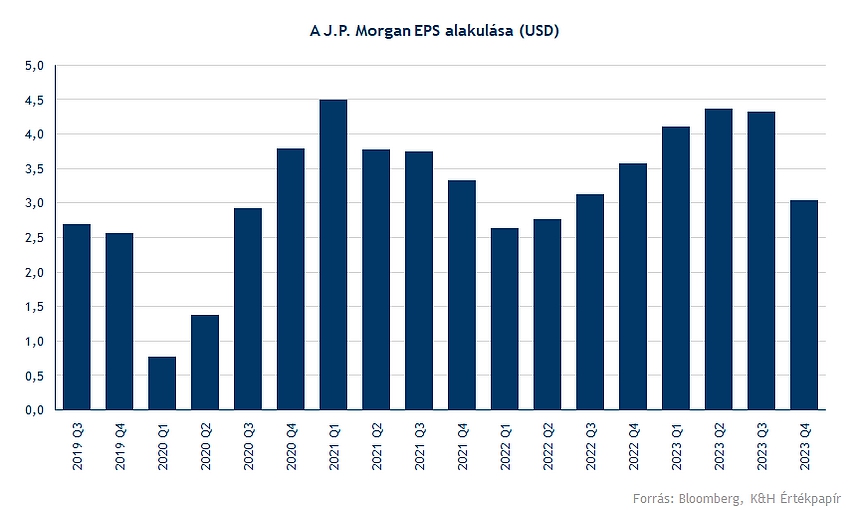

A bevételek mellett a költségek tekintetében is látható a növekedés, azonban ez nemcsak a felvásárlásnak köszönhető, a kockázati költségek is emelkedtek a banknál. Emiatt viszont hiába emelkedtek a bevételek láthatóan magasabb költségeket kellett elkönyvelni a negyedév során, amely a profit csökkenéséhez vezetett. Egyébként a többi amerikai banknál is ez a trend látható.

A szegmenseket nézve a kereskedelmi banki szegmens erősen teljesített, a bevételek éves alapon 8 százalékkal emelkedtek köszönhetően a magasabb kamatkörnyezetnek. A költségek esetében azonban ennél nagyobb növekedés látható, így a profit ebben a szegmensben is 3 százalékkal csökkent. A teljes hitelállomány a szegmensben szinte alig változott a First Republic felvásárlása nélkül, viszont az akvizícióval növekedés látható.

A befektetési banki bevételek az előző év negyedik negyedévéhez képest kisebb mértékben növekedtek, ezen belül pedig a részvénykereskedési bevételek 8 százalékkal csökkentek, míg a kötvénykereskedési bevételek 8 százalékkal emelkedtek. Összességében viszont éves alapon a szegmensben 24 százalékkal csökkent a profit.

Az adózott eredmény így 9,3 milliárd dollár volt a negyedév során, amely 2,3 milliárd dollárral alacsonyabb a megelőző év negyedik negyedévéhez képest. A teljes éves eredményt nézve viszont emelkedés látható a profitban, 2023-ban közel 50 milliárd dolláros adózott eredményt ért el a J.P. Morgan, amely 7,8 milliárd dollárral haladja meg a 2022-es eredményt. EPS-ben kifejezve 16,23 dollárt ért el a bank, ezzel pedig valamivel 11 alatti a P/E ráta a bankrészvénynél.

A tavalyi év során 17 százalékos volt a ROE a J.P. Morgannél, amely magas profitabilitásnak számít, viszont látható, hogy bőven az egy részvényre jutó saját tőke felett forog, amely a negyedév végén 86,08 dollár volt. Mindez azt jelenti, hogy az egy részvényre jutó saját tőke közel kétszeresén forog a részvény, amely a magas profitabilitás mellett sem tekinthető alacsony szintnek.

A negyedév során emelkedett a tőkemegfelelési mutató, amely összhangban van a szabályozói elvárásokkal is, de a J.P. Morgannél a többi bankhoz képest is magasabb 15 százalékos CET1 tőkemegfelelési mutató látható.

Összegezve bár látható a költségek emelkedése a bankok közül a legjobb eredményt a J.P. Morgan tette közzé, és profitabilitás, illetve tőkemegfelelés szempontjából is magas szint látható a banknál, amely a részvény árazásán is látható. A negyedéves jelentés után így közel a történelmi csúcs szintjénél tartózkodik az árfolyam.

Technikai kép

Október óta egy erőteljes emelkedő trendben mozog a részvény, gyakorlatilag korrekció nélkül. Az elmúlt néhány napban volt egy kisebb megálló az emelkedésben, de a jelentésre adott reakció után újra emelkedhet az árfolyam. Támaszt lejjebb a mozgóátlagok, valamint a korábbi lokális csúcs jelenthet 158 dollár környékén, illetve a korábbi 173 dolláros csúcs áttörésével a 173 dolláros szint is támaszt jelenthet. A részvényre vonatkozó elemzői célárak átlaga 185 dollár, amely a mostani árfolyamhoz képest 8 százalékkal magasabb. Mivel a történelmi csúcsok fele közeledik a részvény így inkább a célárak adhatnak még indikációt a további emelkedési potenciálról.

A J.P. Morgan napi grafikonja (2024. 01. 12. 15:35)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.