Nehéz idők járnak a piacokon

Az inflációs nyomás az elmúlt hónapokban egyre csak erősödött, amellett, hogy már a tavalyi évben is érezhető volt az inflációs nyomás, az ukrajnai háborús helyzet és a tovább szárnyaló nyersanyagárak csak fokozták a fogyasztói árak emelkedését.

Az ukrajnai háborús helyzetnek pedig sajnos Európában és globálisan is negatív hatásai lehetnek, így a növekedési kilátások az elmúlt időszakban romlottak, elegendő csak gondolni az első negyedéves amerikai GDP-adatra, amely csökkenést mutatott, és Európa több nagy gazdasága is inkább stagnált az első negyedév során.

Mindezek a tényezők tovább növelik a recesszió kockázatát, és mindezekhez a negatív hatásokhoz egy szigorodó monetáris politika is társul, amely több negyedéves időtávon fékezheti a gazdasági növekedést. Ezáltal könnyen megvalósulhat a stagflációs forgatókönyv, amely kedvezőtlennek tekinthető a teljes részvénypiacra nézve is.

A különböző aktív befektetési stratégiákat megtestesítő faktoroknál is átírja a képet a változó makrokörnyezet. Erről tavalyi blogbejegyzésünkben is írtunk, kiemelve, hogy a magasabb inflációs környezetben a momentum, quality és value faktorok tudnak felülteljesítők maradni, illetve az egyes szektorok közül az energia, közmű és egészségügyi szektor maradhat felülteljesítő egy stagflációs környezetben.

A tavalyi évet szép hozammal zárták az indexek, és ezzel együtt a különböző faktorok esetében is erős teljesítményt lehetett látni, az idei év azonban eddig a gyenge teljesítményekről szól. Globálisan is nehéz olyan tőzsdeindexet találni, amely az idei évben pluszban tartózkodik, sok esetben pedig egy európai befektető számára a devizahatások miatt lehet pozitív a hozam például egy dél-amerikai, afrikai, vagy ausztráliai indexnél.

Az összkép tehát negatív, és emiatt az egyes faktorok hozamai sem néznek ki jól az idei évben. Már-már felmerülhet a kérdés, hogy érdemes-e az egyes stílusbefektetések hozamait nézni, amennyiben az egész piacon gyenge a teljesítmény.

A válaszokat a hozam és a kockázat aránya döntheti el, azonban az látható, hogy az egyes faktorok teljesítménye között egy eső piacon is nagy különbségek vannak, és egy gyenge piaci környezetben sem mindegy, hogy mennyire tud defenzív faktorként működni az adott faktor. Még akkor is, ha a mostani környezetben ez nem emelkedést, hanem kisebb visszaesést jelent.

A különböző faktorokról szóló rövid összefoglalóink az alábbi oldalon érhetők el. Az ETF keresőnkben pedig szintén megtalálhatók az európai tőzsdéken elérhető faktor ETF-ek.

Amennyiben az egyes szektorok teljesítményét nézzük az egészségügyi szektor, az energiaszektor és a fogyasztási szektor volt felülteljesítő. Amennyiben a növekvő inflációs környezethez a recessziós kockázatokat vesszük hozzá, akkor alapvetően a defenzívebb faktoroktól lehet felülteljesítést várni, amelyek a minimum volatilitás, a quality, és a legtöbb környezethez alkalmazkodni képes momentum. A mostani időszakban viszont a quality faktor viszont nem teljesít jól, amely részben a nagyobb technológiai túlsúlynak köszönhető.

Az alábbi táblázatban találhatók a legfrissebb faktor teljesítmények (2022.05.13.):

| Index | 1D | 1W | 1M | 3M | YTD | 1Y | 3Y | 5Y | 10Y |

| MSCI USA Index | 0.0% | -5.5% | -11.1% | -11.6% | -18.3% | -3.7% | 12.6% | 12.4% | 13.4% |

| MSCI USA Minimum Volatility Index | 0.4% | -2.9% | -8.6% | -4.3% | -11.8% | 1.4% | 8.2% | 10.3% | 12.0% |

| MSCI USA High Dividend Yield Index | 0.5% | -1.5% | -4.8% | -2.4% | -5.8% | 3.4% | 9.2% | 9.7% | 11.8% |

| MSCI USA Quality Index | 0.1% | -5.3% | -10.3% | -11.0% | -21.5% | -5.0% | 12.9% | 13.9% | 14.2% |

| MSCI USA Momentum Index | 0.1% | -7.5% | -14.2% | -15.9% | -24.3% | -13.9% | 7.5% | 11.0% | 13.5% |

| MSCI USA Enhanced Value Index | 0.3% | -4.0% | -6.0% | -8.3% | -10.7% | -3.2% | 9.5% | 8.7% | 12.3% |

| MSCI USA Equal Weighted Index | 0.7% | -5.8% | -10.9% | -11.6% | -17.2% | -6.6% | 10.1% | 10.0% | 12.2% |

| MSCI USA Growth Target Index | 0.4% | -5.6% | -12.5% | -12.7% | -19.7% | -10.5% | 7.9% | 10.2% | 14.0% |

Forrás: MSCI

Tényleg eljött a value részvények ideje?

Érdekes helyzetben vannak az úgynevezett value részvények, azaz az alacsonyabb értékeltséggel rendelkező papírok. Alapvetően felülteljesítést látunk ennél a faktornál, hiszen a piaci indexszel szemben, kisebb mértékben esett vissza. Ugyanígy a magas osztalékhozamú részvények is ellenállóbbak voltak az eséssel szemben.

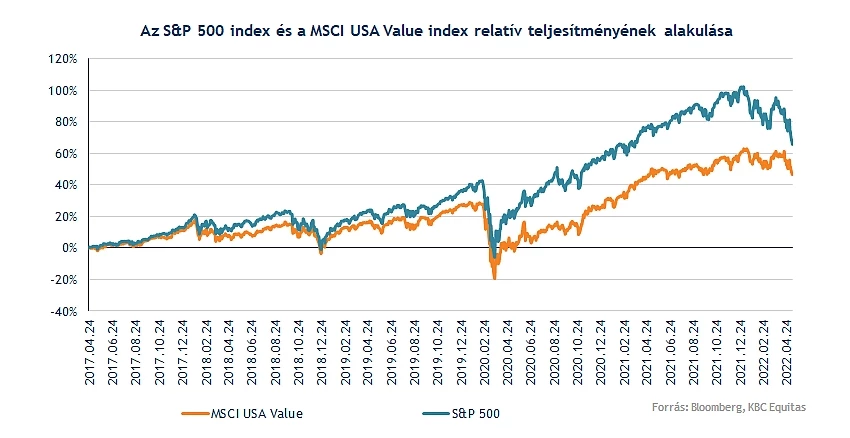

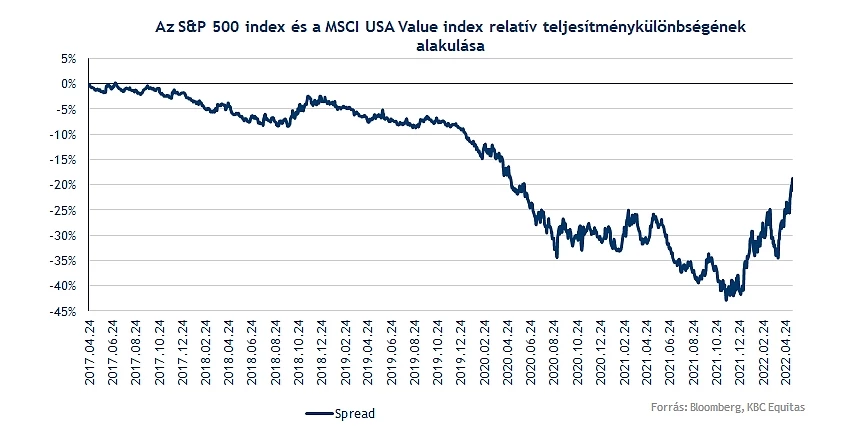

Az elmúlt években az S&P 500 index és a növekedési részvények megverték a value indexeket, akár erre példa az MSCI value és az S&P 500 összehasonlítása. Viszont érdekes megnézni a két index között kialakult spreadet, amely az elmúlt hónapokban meredeken csökkent a value index javára, tehát felülteljesíti eddig a a value index az S&P 500 indexet.

Milyenek voltak a faktorhozamok a kamatemelési ciklusokkor?

Kamatemelésekkor, illetve lassuló gazdasági környezetben a főbb faktorok gyengébben teljesítettek, mégis ezen faktorok közül a value, minimum volatilitás és momentum index tudott pozitív hozamot felmutatni átlagosan. Az MSCI adatai alapján pedig, ha a kamatok emelkedését nézzük a value faktor felülteljesítő volt, sőt pozitív hozamot is fel tudott mutatni.

Természetesen ez nem jelent indikációt a jövőre nézve, és jöhet egy olyan gazdasági környezet is, amely a teljes részvénypiac, és akár a value részvények számára is kedvezőtlen lehet, azonban a részvénykiválasztáshoz adhatnak némi támpontot az egyes faktorok, és a korábbi évekhez képest, amikor talán a momentum és quality faktorokat volt érdemes a leginkább követni, most váltás következhet be akár középtávon is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.