Izgalmas éven lehet túl a Telekom, amely a várakozásunk szerint erős negyedévet zárhatott, így minden fontosabb soron jelentősebb növekedést produkálhatott a bázishoz képest. A bevételnövekedésben továbbra is az inflációkövető díjkorrekció játszik fontos szerepet, de a költségek lassabb mértékű növekedése is a profitabilitás javulását okozza. A befektetők az osztalék és a részvény-visszavásárlási program bejelentésére is várhatnak csütörtökön.

Erős negyedéves eredményeket várunk a Telekomtól, már a korábbi fair érték becslésünkről szóló elemzésünkben is jeleztük, hogy nagymértékű növekedésen lehet túl a cég, azonban a kedvező környezetnek, híreknek és eseményeknek köszönhetően további tér nyílhat meg a Telekom előtt a jövőben. A hosszabb távú kilátásokba nem merülnénk bele ismételten, erről a hosszabb elemzésünkben részletesebben is beszámoltunk. A nemrég zárult negyedév kapcsán azonban érdemes összegyűjteni a fontosabb pontokat, amelyekre a befektetők is különösen figyelhetnek.

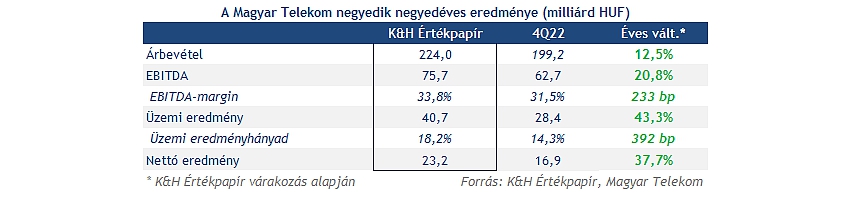

- A bevételek esetében éves szinten 12,6 százalékos növekedést várnánk, a javulást elsősorban az inflációkövető díjkorrekciónak, illetve a magasabb sávszélességű internet előfizetések iránti stabil igénynek köszönheti a cég. Tehát ebben a negyedévben is rekordbevételt realizálhatott a Telekom, amely a következő időben tovább javíthatja az eredményeit.

- Mind a magyar mobil, mind a magyar vezetékes láb terén 15 százalék feletti bővülés várunk, elsősorban a nem hangalapú, illetve az internet szolgáltatásokhoz köthető bevételek dinamikus növekedésének köszönhető az emelkedés. Tehát mobil oldalon a nem hangalapú bevételek tekintetében az előző negyedévhez hasonló, 27 százalékos növekedést várunk. Vezetékes oldalon az internet előfizetésekből származó bevételek mértéke akár 28 százalék körüli javulást is mutathat, de a TV bevételek is dinamikus növekedést jelezhetnek.

- SI/IT terén óvatos emelkedést prognosztizálunk éves szinten, a negyedik negyedév historikusan is erősebb eredményeket szokott hozni, így a harmadik negyedévhez képest 3 milliárdos javulásra így is látni esélyt. A macedón leányvállalat terén nem várunk érdemi növekedést, a forintjavulás negatív hatásokat eredményezhetett.

- A költségek lassabb növekedése további profitnövekedést eredményezhet, így 10 százalék feletti nettó marzsot realizálhatott a Telekom. Nagyobb kiadásokat továbbra is az energiaköltségek jelenthetik, de a közvetlen költségek is emelkedhettek. Az EBITDA-marzs 33-34 százalék körüli értéket jelezhet.

- Részvényenként 85 forint körüli eredményt realizálhatott az év során a Telekom, így ebből akár 59-60 forintot juttathat vissza részvényenként a befektetőknek (osztalék és részvényvisszavásárlás formájában).

Összességében tehát nagymértékű növekedést várunk profit tekintetében, ezzel együtt a marzsok is magasabb szintekre kerülhetnek az egy évvel korábbi értékekhez képest. Az üzemi eredmény 43 százalékos emelkedése, vagy a nettó eredmény 37 százalékos javulása kifejezetten erős eredménynek számítana. Az egész éves eredmény is kedvező osztalékokat jelezhet, amely a befektetők számára is pozitív hírnek számít.

Nincs gond a profitabilitással

Ami mindenképp pozitívum, hogy a bevételek növekedési üteme meghaladhatja a költségnövekedés mértékét, tehát profitsoron is érdemi javulást várnánk. Ugyan az SI/IT beruházásokhoz kapcsolódó kiadások is emelkedhettek, illetve a közvetlen költségek terén is várható emelkedés, a működési eredmény így is a 40 milliárd forintos szintet haladhatja meg. Negyedéves alapon nem számolunk nagymértékű költségnövekedéssel a személyi jellegű ráfordítások terén, illetve a távközlési adó és pótadó is mérsékelt ütemben növekedhet.

Az EBITDA is a tavalyinál magasabb szintekre emelkedhet, így a 75 milliárd feletti eredményhez közel 34 százalékos eredményhányad párosulhat. Emellett a következő időben az adók kivezetése további javulást hozhat profitabilitás terén, amely a marzsokat is magasabb szintekre lökheti.

A nettó profit alakulása szempontjából a pénzügyi eredmény kiemelt szerepet játszott mostanság, hiszen a kedvezőtlen kamatváltozások és derivatívák átértékeléséből származó veszteségek alaposan elrontották a cég pénzügyi eredményeit. Erre a negyedévre érdemi javulással számolunk, a forinterősödés segíthetett a cégnek, de így is 11 milliárd forint körüli teher ronthatja a cég eredményeit, ennek hatására valamivel 23 milliárd forint feletti nettó profittal számolunk. Marzs oldalon ez 10,4 százalékos mutatót jelez, amely jelentős javulásnak felel meg a bázishoz képest.

Mi lesz az osztalékokkal?

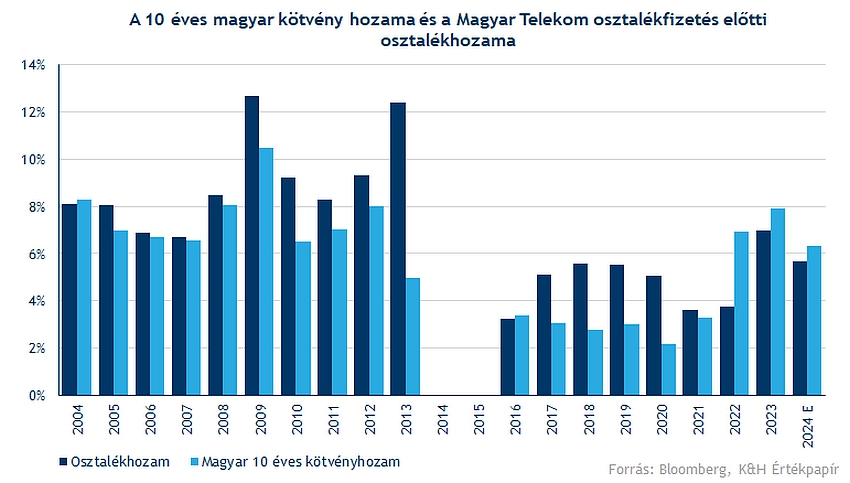

Az évet záró gyorsjelentésben a részvényesi juttatásokról is szó eshet, így a korábban elfogadott részvényesi juttatási rendszer alapján a tisztított nettó eredmény 60-80 százalékát fizetheti ki a Telekom. Ha egy 70 százalék körüli kifizetéssel kalkulálunk, akkor ez részvényenként 59-60 forintos juttatást jelenthet, ahol az osztalék és a részvényvisszavásárlási programra szánt összeg aránya lehet kérdéses. A korábbi időben 15 forint jutott részvényekre a vissza-vásárlási program keretén belül, ez pedig azt jelentené, hogy 44-45 forint körüli összeget határozhat meg a vezetőség osztalékként. Ez valamivel 6 százalék alatti osztalékhozamot jelentene a jelenlegi árfolyamszintekhez képest, amely a magyar 10 éves kötvényhozam szintjétől nem sokkal marad el. Azonban a részvény-visszavásárlási programmal együtt már ettől nagyobb hozam figyelhető meg, tehát változatlanul osztalékpapír maradhat a Telekom, amely a javuló fundamentumoknak köszönhetően a jövőben még nagyobb juttatásokat biztosíthat a részvényeseknek.

Technikai kép

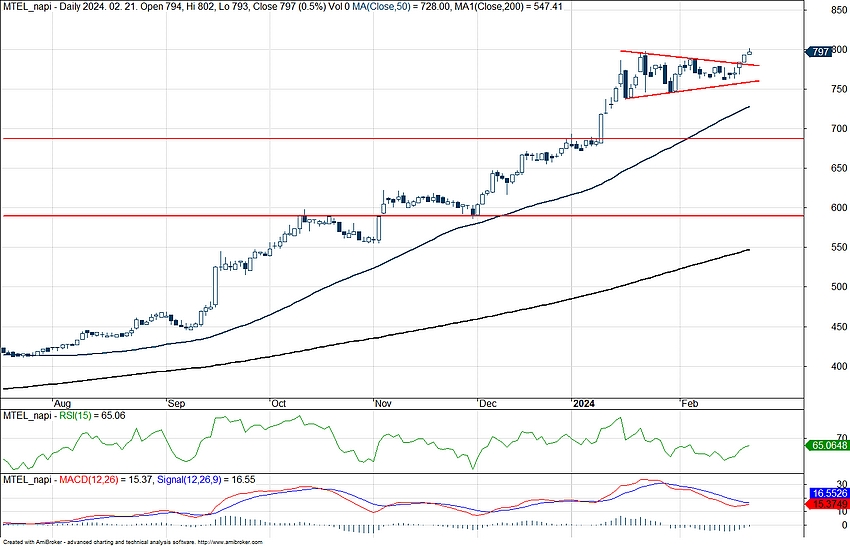

Az elmúlt időben inkább oldalazás volt jellemző a Telekom grafikonján, de tegnap sikeresen kitört a szűkülő háromszög alakzatból, ezzel új lendületet vehetne a részvény. A befektetők a holnap esti gyorsjelentésre várhatnak, a várakozásokat is felülmúló számok további árfolyamemelkedést implikálhatnak, ráadásul az osztalékok mértékére különösképpen figyelhetnek a befektetők.

Védelmet az 50 napos mozgóátlag nyújthat, amelyet a tavaly nyári áttörés óta nem érintett a részvényárfolyam. Kicsit lejjebb a 685 forintos szintekre lehet még érdemes figyelni, bár az erős fundamentumok nem indokolnának nagyobb mértékű korrekciót.

A Magyar Telekom napi grafikonja (2024. 02. 21. 09:45)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.