Nagy problémák nem mutatkoztak a Nyomda bevételi számainál, ugyan éves alapon kisebb visszaesésnek lehettünk tanúi, azonban az erősödő exporttevékenység a közeljövőben is segítséget nyújthat még. Az elszálló alapanyag árak, illetve energiaköltségek rontották le a cég profitabilitását, továbbá a magas kamatkiadások és a kedvezőtlen devizahatások tépázták meg a vállalat nettó eredményét is. Nagy elmozdulást nem produkált a jelentést követően a részvény, így továbbra is az 1600 forintos szinteken jár.

Nem sikerült megismételni a tavaly elért eredményeit a Nyomdának, ugyan bevételek tekintetében csak mérsékelt visszaesés volt látható, de a költségek emelkedése, valamint a kedvezőtlen devizahatások érdemi csökkenést hoztak a profit tekintetében. A társaság vezérigazgatója jelezte kommentárjában, hogy a hosszabb távú szerződések továbbra is biztonságot nyújtanak a vállalat számára, azonban a költségek növekedését nehezen tudják áthárítani a vásárlók felé. A folyamatos fejlesztések azonban javuló költséghatékonyságot eredményezhetnek, így a vezetőség az év második felére tekintve már optimista, így növekedhet az útlevélgyártó kapacitás, valamint a nemzetközi piacon is érdemi bővülés várható.

A bevételek nem alakultak azért rosszul

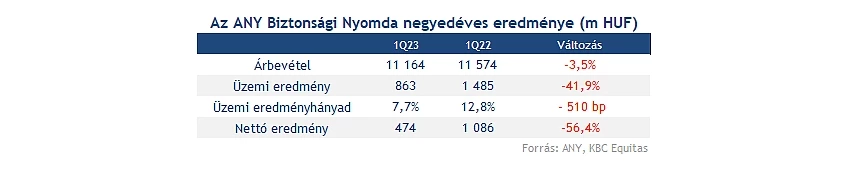

Összességében kicsit több mint 3,5 százalékos bevételcsökkenést ért el a bázisidőszaki számokhoz képest a Nyomda, ez leginkább a gyengébb hazai eredményeknek köszönhető, hiszen a javuló exporttevékenység nagy segítséget nyújtott a vállalatnak.

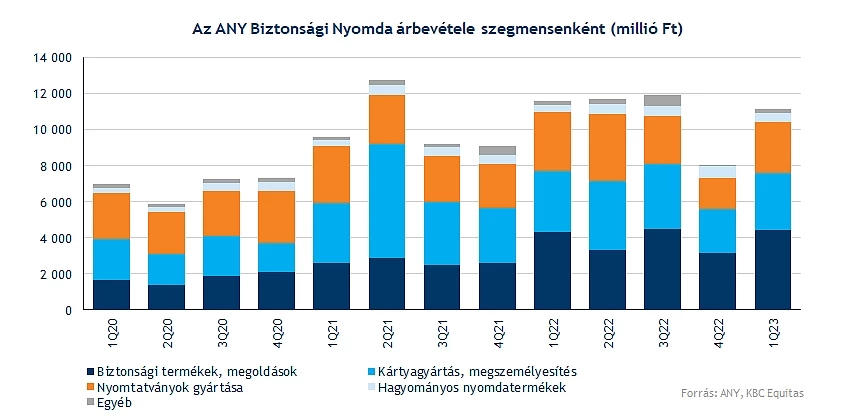

Érdemes szegmensenként is megvizsgálni, hogyan alakultak az árbevételek, hiszen így tisztább képet kapunk, mely folyamatok miatt láthattunk összességében visszaesést:

- Biztonsági termékek és megoldások: A legnagyobb súlyt képező üzletág mérsékelt, 2 százalékos növekedést tudott elérni, így 4,4 milliárd forint feletti árbevétel mutatkozott itt. A választási és más papír alapú nyomtatványokból származó bevételkiesést sikerült pótolni, ez a zárjegy és egyéb okmányok, útlevelek gyártásának köszönhető.

- Kártyagyártás és megszemélyesítés: A 200 millió forint feletti visszaesést az egyéb okmány kártyák csökkenése okozta, így 3,2 milliárd alatti bevétel realizálódott itt.

- Nyomtatványok gyártása, megszemélyesítése, adatfeldolgozása: A legnagyobb éves csökkenés ebben a szegmensben volt tapasztalható, hiszen 12 százalékkal, vagyis közel 400 milliós kiesést produkált a cég. Ez leginkább az export nyomtatvány gyártás és megszemélyesítés árbevételének csökkenése okozta.

- Hagyományos nyomdatermékek: Ugyan nagymértékű bővülés figyelhető meg, ez a magas könyv forgalomnak tudható be, de így is csupán 466 millióval járul hozzá a szegmens az összbevétel alakulásához.

- Egyéb: 257 milliós árbevételt ért el a társaság, a kereskedelmi anyagok, áruk értékesítésének köszönhetően.

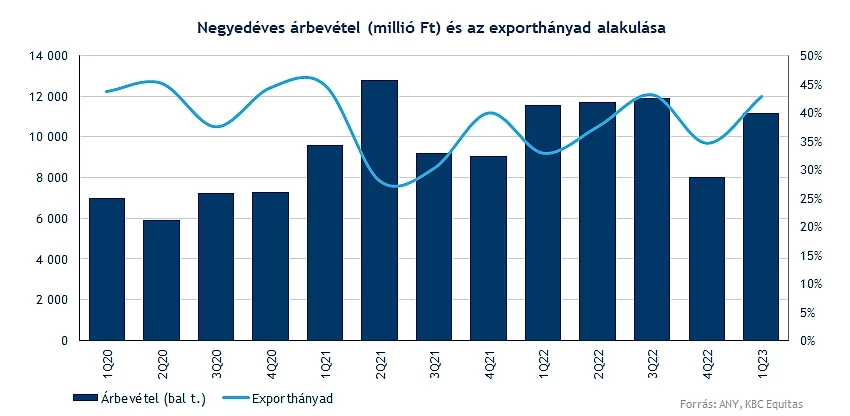

Az export kerülhet fókuszba

Egyre nagyobb hangsúlyt kaphat a közeljövőben az export, itt nagymértékű növekedés figyelhető meg, ennek hála az exporthányad is 43 százalékra emelkedett. Elsősorban a stabil útlevél és egyéb biztonsági termékek iránti keresletnek köszönhető a bővülés, a kártyaokmányok iránti forgalom is erősen alakult. Összességében közel 26 százalékkal nőttek a cég exportbevételei, így 4,8 milliárdos árbevételt tudott realizálni az év első három hónapja során.

A vezetőség is optimista a nemzetközi piacon való növekedés kapcsán, emellett a korábban bejelentett Angolával kötött keretszerződés is támogatást nyújthat a következő évek során. Így az útlevek iránti kereslet továbbra is stabil maradhat, ez pedig kedvező jel a Nyomda részvényesei számára. Lehet még tér tehát a bevételnövekedés előtt, habár a magas bázisszinteket nehéz lesz a hazai értékesítés terén felülmúlni, de az exportból származó bevételek növekedése akár kompenzálhatja a kieső számokat.

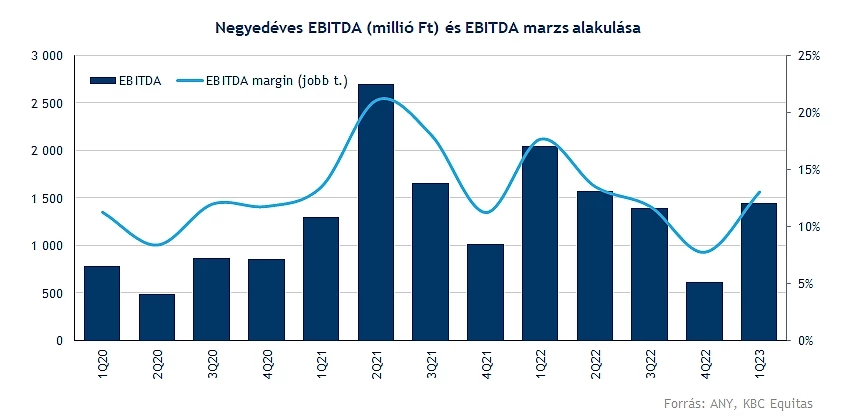

Növekvő költségek, romló marzsok

Miután a bevételek helyzetét kiértékeltük, érdemes áttérni a profitok alakulására is, hiszen végső soron, mégiscsak ez érdekli leginkább a befektetőket. Látni kell, hogy hiába tudta csökkenteni a személyi jellegű ráfordítások összegét a Nyomda, az anyagköltségek nagymértékű növekedése kedvezőtlen helyzetet teremtett. Az alapanyag árak mellett az energiaköltségek is elszálltak, ez pedig romló üzemi eredményt hozott a társaság számára. Éves szinten 42 százalékos visszaesés következtében 863 millió forintra csökkent az operatív profit mértéke, ez 7,7 százalékos marzsot jelent.

EBITDA soron is visszaesés látható, hiszen leginkább az anyagjellegű ráfordítások növekedése hozta a romló eredményhányadokat. Ugyan negyedéves alapon azért javítani tudott EBITDA tekintetében a társaság, ráadásul a magas bázishatás sem segített ebben az időszakban. A kamatkiadások és az árfolyamveszteségek következtében a nettó profit is tovább csökkent, így összességében 474 milliós adózott eredményt tudott felmutatni a Nyomda.

Összességében látni kell, hogy nem a legerősebb jelentésén van túl a Nyomda, de a magas bázis eredmények is gátat szabtak a növekedés előtt. Az elmúlt időben az oltási igazolványok, a választási nyomtatványok, valamint a megújításra szoruló okmányok adtak löketet a cég számára, míg a következő időben egyre nagyobb fókuszt kaphat a külföldi terjeszkedés. A költséghatékonyság fejlesztésével akár az eredményein is javulást érhet a vállalat, így lehet még tér a Nyomda előtt a bővülésre.

Osztalékra várhatnak a részvényesek

Talán elmondható, hogy sosem a hihetetlen meneteléseiről volt híres a Nyomda részvénye, hiszen leginkább a stabil osztalékfizetés vonzotta a befektetők figyelmét. A 2022-es év eredményei után részvényeként 156 forintos osztalék kifizetése mellett tette le a voksát a Közgyűlés, amely a jelenlegi szinteken 9,7 százalék körüli osztalékhozamot jelent. Az osztalékszelvény leeséséig még van idő, hiszen ez csak július 6-án fog megtörténni.

Idén egyébként felülteljesítő a Nyomda a magyar piacon, így 6 százalék feletti növekedést ért el, míg ma kisebb visszaesés mutatkozik, habár nincs túl nagy forgalom a Nyomda papírjaiban. Az 1800 forintos szintek elérése egyelőre igencsak távolinak tűnik, a nagyobb mértékű osztalék adhatna még löketet a részvény számára, emellett, ha sikerülne javuló eredményeket produkálni a következő években is, akkor hosszabb távon is izgalmas maradhatna a papír.

A mozgóátlagok képezhetnek némi védelmet az árfolyam számára, emellett az 1450 forintos, illetve az 1305 forintos szintekre lehet érdemes figyelni. Az MACD is közel áll a vételi jelzés beadásához, ez a befektetők számára is kedvező jel lehetne, bár a fundamentumok javulására is szükség lehet még a közeljövőben.

Az ANY Nyomda napi grafikonja (2023. 05. 16. 13:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.