Nem okozott csalódást a Richter ma reggel közzétett negyedik negyedéves gyorsjelentésével. Bár egyes sorokon a konszenzus magasabb értékeket várt, a főbb tényezők összességében erős fundamentumokat mutatnak, a gyógyszergyártás bevételei a negatív devizahatások ellenére is szépen erősödtek. A profitszámok sokkal kedvezőbb képet mutatnak, mint a 2022-es negyedik negyedévben, így összességében pozitívan értékeljük a jelentést.

Összességében a vártnál jobban sikerült a Richter negyedik negyedéves gyorsjelentése, a fontosabb sorokon sikerült hozni az elemzői konszenzus számait, így a befektetők is örülhetnek. A csoportszintű bevételek ugyan csökkentek, de a gyógyszergyártás bevételei számítanak igazán, itt pedig több mint 9 százalékos növekedést sikerült elérni forintban számolva. A profitszámok pedig a 2022 negyedik negyedévi bázishoz képest jelentősen megnőttek, igaz ott sok egyszeri tétel is hátráltatta a céget. Ami talán negatívum, az a marzsok vártnál gyengébb alakulása, de az abszolút profitszámok ereje miatt talán ez most kevésbé fontos.

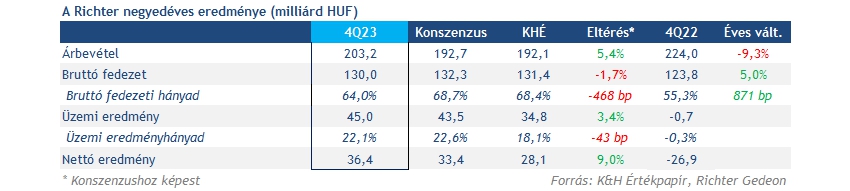

A bevételek végül 203,2 milliárd forintot tettek ki az év utolsó negyedévében, ez „mindössze” 9,3 százalékkal maradt el a 2022-es hasonló időszakhoz képest. Látni kell, hogy a román kis és nagykereskedelmi egység tavalyi eladása erősen torzítja a képet, mivel a bázisban itt 38 milliárd forintos plusz bevétel szerepelt még, ennek hiánya pedig önmagában sokat számít. Ugyanakkor a gyógyszergyártási bevételek forintban számolva 9 százalékot tudtak emelkedni, a piac pedig inkább erre fókuszálhat, 17 milliárd forintos lett a többlet.

Látható volt az is a jelentésből, hogy a devizahatások a bevételek tekintetében nem alakultak erősen a negyedév során. Főleg a rubel erősödött sokat a forinttal szemben, így éves összehasonlításban ismét több mint 20 milliárd forintos szembeszelet jelentettek a devizahatások a Richternek. Ugyanakkor saját becsléseinknél nagyjából 9 milliárd forinttal ez kisebb mínuszt jelentett, várakozásunkhoz képest pedig főleg ennek köszönhetően alakult magasabban a csoportszintű bevétel. Ezzel együtt végül szép pluszban tudtak zárni a gyógyszergyártási bevételek éves alapon, ami így változatlanul erős teljesítményt jelent, 2023 egészében pedig 90 milliárd forintos volt a növekedés, ráadásul kiszűrve a devizahatást még ennél is nagyobb növekedést láthattunk volna.

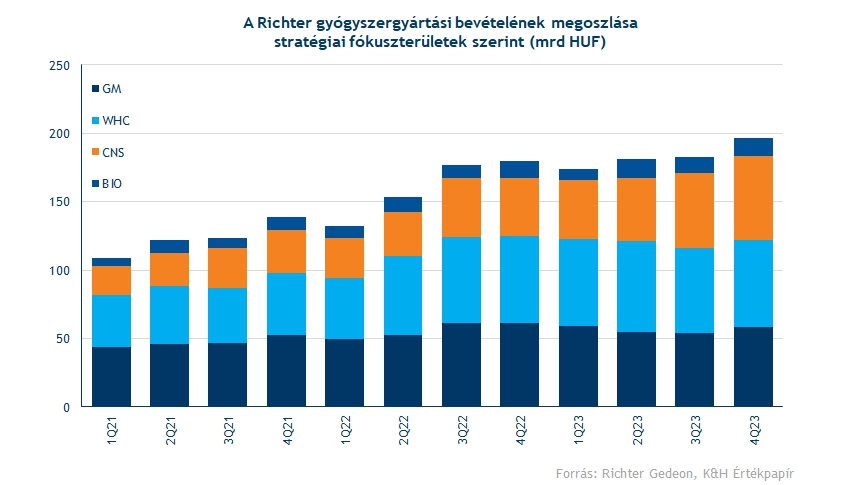

A Vraylar bevételek ismét sokat számítottak, ez pedig jelentősen megnövelte a bevételeket csoportszinten is. Már az AbbVie jelentéséből is látható volt a közel 40 százalékos növekedés éves alapon, végül azonban 45 százalékkal nőttek a forintban számított bevételek. A CNS szegmens így 19 milliárd forinttal tudott jobb bevételt felmutatni, ami jelentősen segítette a csoportszintű bevételek erősödését is a negyedév során.

A női egészség (WHC) és az általános (GM) szegmensekben már nem volt ennyire erős a teljesítmény. Látni kell, hogy főleg utóbbi kapcsán fontos az orosz szegmenst is kiemelni, ahol az erősebb rubelnek a hatása is látszódott, 6,5 milliárd forintos volt a mínusz csak a GM szegmensben, csak az orosz piacon, de a WHC szegmenssel együtt már 10 milliárd forint körüli a visszaesés a kelet-európai piacon. Ezt egyébként már lehetett látni a harmadik negyedév során is. Összességében tehát nem változtak meg látványosan a trendek, a Vraylar továbbra is sokat segít a növekedésben, ez pedig alighanem a következő években is sztori maradhat.

Szép profitszámok

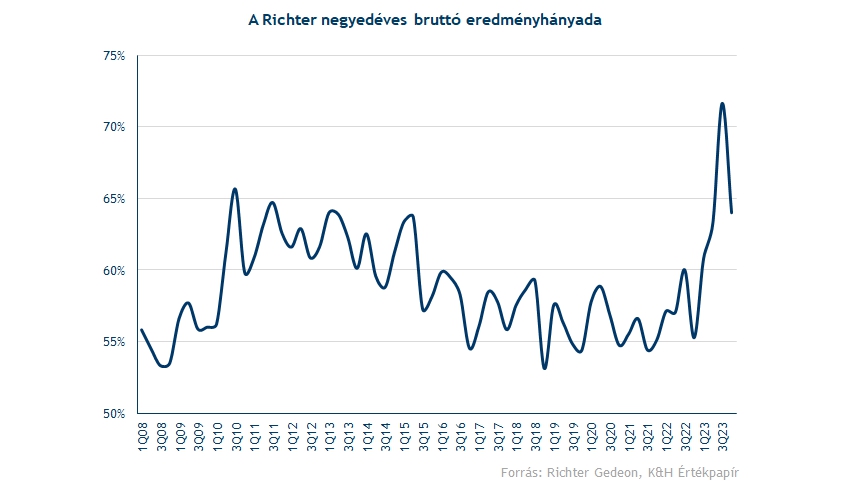

Ki kell emelni, hogy a fentiek után növekedést mutatott be a bruttó profit, vagyis a profiltisztítás után sem csökkennek a profitszámok, a befektetők pedig főleg erre figyelhetnek. Ennek eredménye viszont az is, hogy a bruttó marzs jelentősen megugrott már a korábbi időszakban, így ez a negyedik negyedévben is fennmaradt, főleg a bázishoz viszonyítva. A Richter ezúttal 130 milliárd forintos bruttó eredményt, és 64 százalékos marzsot ért el, ugyanakkor utóbbi nem mutatott olyan nagy ugrást, mint a várakozás, a fenti táblázatból is látható, hogy főleg itt jelentett elmaradást a jelentés. Ennek kapcsán persze a devizahatások szerepe is kiemelhető, továbbá a termékelőállítási költségek és a fuvarköltségek is megemlítésre kerülnek a jelentésben.

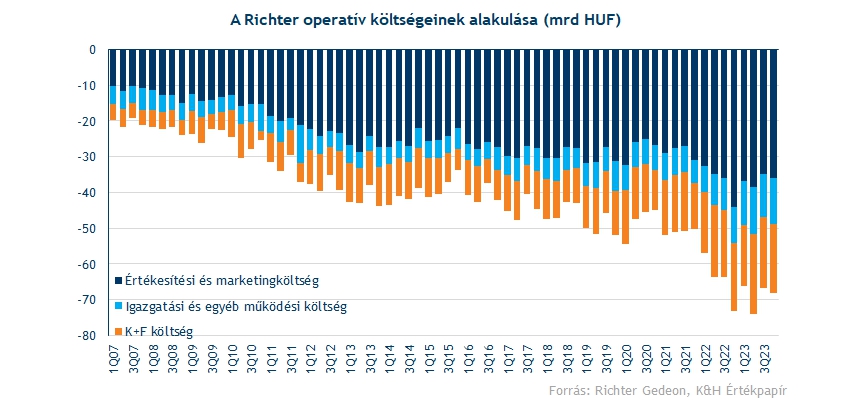

A közvetett kiadások szintjére is fókusz került az elmúlt időszakban, ugyanakkor itt már inkább kedvezőbb folyamatok mutatkoztak a negyedév során. Végül csak 68 milliárd forintos lett a kiadások összesített szintje a negyedév során, ez a várakozásunkhoz képest is inkább kedvező eredmény, bár a harmadik negyedévhez képest így is növekedést lehet látni. Ki kell emelni, hogy az igazgatási és egyéb költségek szintje megnőtt a korábbi évekhez képest, míg a K+F már 20 milliárd forint körül alakul negyedévente.

Fontos az egyéb sorokat is kiemelni, mivel 2022-ben a negyedik negyedévet terhelte az extra adó, viszont 2023-ban már a negyedévek során, nagyjából egyenletesen került elszámolásra. A bázishoz képest így jóval kedvezőbb körülmény adódik most, így az 50 milliárd forintos negatív tétel az egyéb soron ezúttal csak kicsivel több mint 17 milliárd forintos, a különbségnek pedig durván 20 milliárd forintját az elszámolás magyarázza.

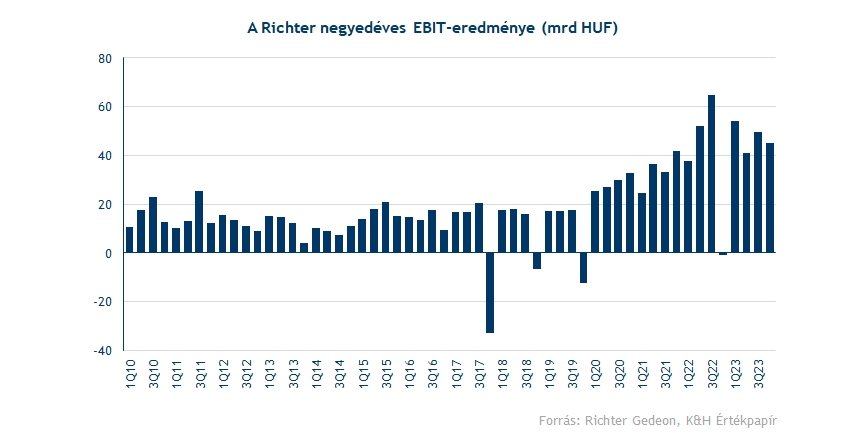

Az üzemi eredmény a fentiek után nagyon máshogy néz ki, mint egy évvel korábban, és az ott lévő durván „nullszaldós” eredményt követően 45 milliárd forintos profit látható. Ez már a marzsok szintén is kedvező eredmény, mivel 22,1 százalékot jelent, ez pedig normalizáltabb képet is mutat a Richter profittermelési képességéről. 2021 negyedik negyedévében egyébként 42 milliárdos profitot sikerült elérni, láthatóan tehát 2 éves távlatban is sikerült végül növekedést mutatni, még a deviza oldalon lévő szembeszél ellenére is.

A devizahatások nemcsak a bevételeknél, de a mérlegtételeknél is negatívak voltak, az átértékelés pedig 5,5 milliárd forintos mínuszt hozott a pénzügyi soron. Ugyanakkor erre lehetett készülni, továbbá a bázisban 45 milliárdos mínusz volt ezen a soron, ami komoly különbséget jelent. Látható tehát, hogy 40 milliárdos különbség látható már ezen a számviteli soron is, ami a fenti sorokkal összeadva jelentős különbséget mutat végül az alsóbb sorokon is.

A nettó eredmény a fentiek után 36,4 milliárd forintot tett ki a negyedév során, ami összességében kedvező eredmény, a várakozásokat is enyhén meghaladja. Látható, hogy több mint 63 milliárd forintos a javulás a módosított bázishoz képest, de ezeket főleg az egyszeri tételek okozták, a mögöttes teljesítmény értelemszerűen nem javult ennyivel. Ugyanakkor az EPS így is 197 forintot tett ki a negyedév során, ami jóval normalizáltabb adatot jelent, a háttérben lévő folyamatokat pedig továbbra is pozitívan értékeljük.

Erős kilátások?

A fentiek után a 2023-as évet is lezárta a cég, ami alapján végül 805 milliárd forintos árbevételt ért el a cég. A gyógyszergyártás végül 90 milliárd forinttal növelte bevételeit, ami a negatív devizahatások mellett különösen szép eredménynek számít. Nem véletlen, hogy a céges profitszámok is jelentősen növekedtek, EBIT soron is több mint 35 milliárd forintos plusz látható, miközben az EPS végül a 2022-es számhoz közel alakult, és 860 forintot sikerült elérni. Itt ki kell emelni a számviteli hatásokat éves szinten, a pénzügyi soron ugyanis közel 30 milliárd forinttal negatívabb eredmény alakult ki, és ennek ellenére is képes volt a Richter stabil teljesítményre.

Ez alapján továbbra is az látható, hogy a negatívabb időszakban is erős fundamentumokat mutat a vállalat, és a jövőben az EPS termelés tovább erősödhet. Kérdés persze, hogy a jelentést követően milyen előrejelzést, vagy indikációt ad a menedzsment, ugyanakkor nem lennénk meglepődve, ha végül további bővülést vetítenének előre a gyógyszergyártás területén, főleg a tavalyi 14 százalék körüli bővülést követően. Devizaoldalról 2024-ben pedig már jóval kedvezőbb helyzet állhat fenn, főleg a második negyedévtől kezdődően, ez pedig a negyedéves számokban is megjelenhet, ami forintban sokat számíthat.

A technikai kép kapcsán egyelőre látható, hogy a 10000 forintos szinteken nem tud átjutni a papír, viszont a jelentés hatására ez akár változhat is. Mivel új csúcsot jelentene ez a Richternek, ezért nehéz lenne behúzni a pontos ellenállásokat a szinten túl, így vélhetően a lélektanilag is fontos a 11000 forint, illetőleg félúton a 10500 forintos szintet lehetne még figyelni. A támaszok közben szintén fontosak, jelenleg 9550-9600 forint körül találhatóak, januárban és februárban is ezeken a szinteket oldalazott sokáig a papír.

A Richter napi grafikonja (2024.02.29 nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.