Még múlt hét csütörtök piaczárást követően tette közzé harmadik negyedéves eredményeit az Amazon, és összeségében nem sok mindenbe lehetett belekötni a jelentés kapcsán. Ezt egyébként a piaci reakció is jól letükrözte, hiszen az árfolyam több hónapos csúcsra tört ki pénteken. Látni lehet, hogy a bevételek stabilan emelkedni tudtak, míg a költségek optimalizálásának köszönhetően a profitabilitás és így a profitszámok is nagyobb ütemben növekedtek a vártnál, és az AWS is egyre nagyobb eredményre képes.

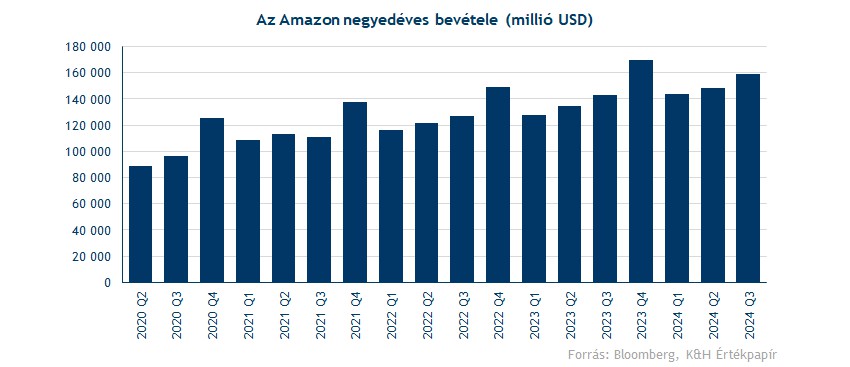

Amit az Alphabet a Google Clouddal „kis léptékben” valósít meg, azt az Amazon az e-kereskedelemmel és az AWS-szel nagy léptékben teszi. Ennek az eredménye egy igen magas profitabilitási ráta, így jóval a piaci konszenzus fölötti profitokat ért el a társaság, amelyet a nyári óvatosabb kilátások miatt meglehetősen alacsonyra helyeztek az elemzők. Látni kell, hogy még egy kisebb hatékonyságbeli javulás is elég szép eredményt jelent ilyen nagy bevételi bázis mellett. A harmadik negyedévben egyébként 11 százalékkal 159 milliárd dollárra nőtt a társaság bevétele, és az elmúlt egy évben már bőven 600 milliárd dolláros bevétel felett jár.

Nem lehetett panasz az AWS-re

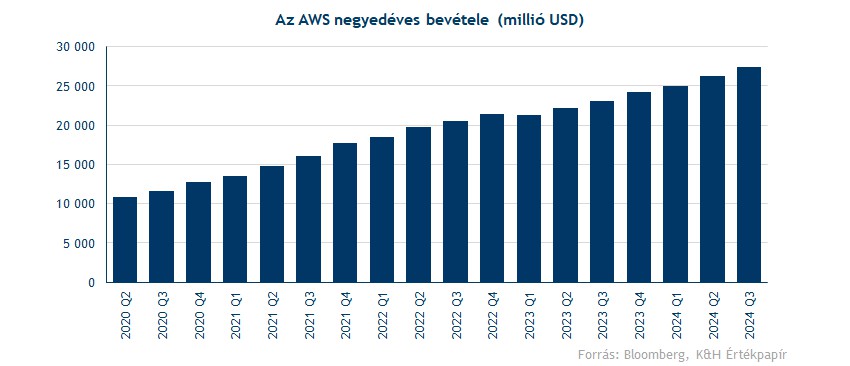

Még a piacvezető AWS felhőszolgáltatás sem fogja tudni elkerülni jövőre az értékcsökkenés jelentős emelkedését, és az ezzel járó nyereségességre gyakorolt nyomást (az idei CapEx már elérte az 52 milliárd dollárt, ez év végére közel 75 milliárd dollár lesz, és jövőre további növekedés várható). Ugyanakkor a folyamatosan növekvő AI-kapacitásigény további javuláshoz vezetett az ágazaton belül. Az AWS bevételei hasonlóan a második negyedévhez 19 százalékkal nőttek éves szinten. A következő negyedévekben valószínűleg enyhe visszaesés várható ebben a tempóban, mivel idén az AI szolgáltatásokból származó bevételek több mint 100 százalékos ütemben növekedtek, és ezt aligha fogja tudni megismételni az emelkedő bázisok miatt a cég.

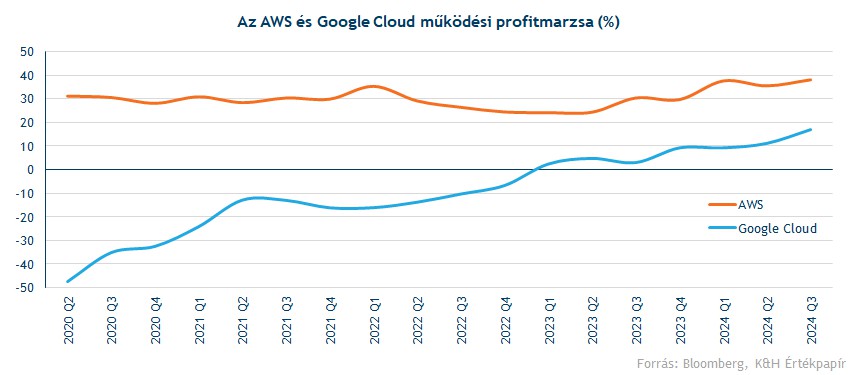

Az AWS működési eredményhányada így 38 százalékra emelkedett a második negyedéves 35,5 százalékot követően. Bár ezt a 2 százalékpontos javulást részben azért tudta elérni a társaság, mert néhány szerver számviteli élettartamát meghosszabbították, az eredmény így is impresszív. Hasonló profitabilitást minden bizonnyal a Google Cloud is meg akar majd közelíteni idővel (ahol a működési eredmény jelenleg 17 százalék). Tekintettel a hatalmas méreteket öltő globális AI-beruházásokra, könnyen megeshet, hogy a következő egy évben hasonló könyvelési mutatványokat látunk majd a versenytársaktól is.

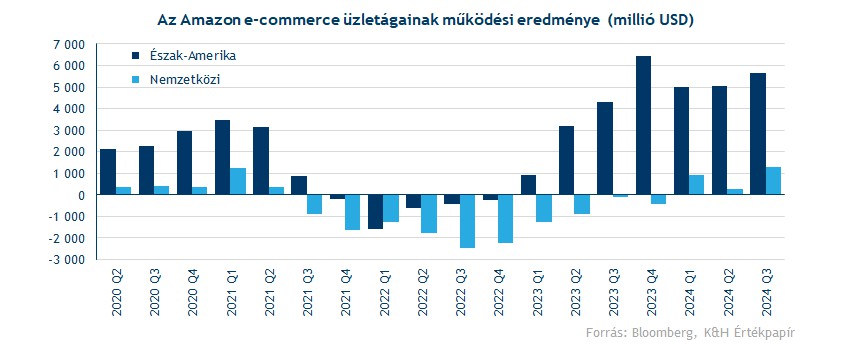

A vállalat e-commerce szegmensére is igaz volt a profitabilitás-javulás, amely a nyereségesség kérdésében egy ideje nem tudott kilábalni a covid alatti befektetési ciklus hatásaiból. De a tavalyi évben bevezetett költségcsökkenő intézkedések lehetővé tették, hogy ez a szegmens is fokozatosan elérje a hatalmas bevételek után realizálható működési profitot. Jelenleg mindkét régióban, azaz Észak-Amerikában és a nemzetközi piacon is gyorsabb az árbevétel növekedése, mint a költségeké, ami az Amazonnál nem mindig volt így. Éves összehasonlításban különösen szembetűnő a tavaly még működési veszteséggel küszködő nemzetközi régió pozitív eredménye, amely 2024 harmadik negyedévében már 1,3 milliárd dolláros operatív profittal és 3,6 százalékos marzzsal működött. Mindezt annak ellenére sikerült elérni, hogy az amerikai fogyasztók úgynevezett „trade-down” dinamikája miatt az átlagos bevásárlói kosár egyre nagyobb részét teszik ki az olcsóbb, akciósan megvásárolható alapvető termékek, ami természetesen alacsonyabb marzsokat eredményez az Amazonnál is.

A cég logisztikai beruházásainak, az alapvető termékek tulajdonságainak és a „trade-down” jelenség hatásainak köszönhetően a vásárlók átlagosan nagyobb gyakorisággal rendeltek, de az átlagos rendelés összege (ASP) lecsökkent. Érdemes itt megjegyezni, hogy ha a bevásárlókosár csak alapvető árucikkekből áll, a realizálható marzs tényleg lecsökken, ha azonban az alapvető áruk mellé a nem létfontosságú árukat is hozzáadják, a megrendelésen realizált marzs jelentősen megnő. Az Amazonnál tehát azzal számolnak, hogy a különböző árukategóriákban növelni fogják tudni piaci részesedésüket, ami végül nagyobb vásárlási gyakoriságot, és idővel akár nagyobb átlagos kosárméretet és ezáltal magasabb profitabilitást eredményezhet.

Ebben a tekintetben a most lezárult harmadik negyedév egy lépés a helyes irányba. Az értékesítési volumen növekedése meghaladta a bevételét, mivel a vásárlási gyakoriság nő, ugyanakkor az ASP csökkent. Az értékesítési volumen mind Észak-Amerikában, mind nemzetközi szinten mintegy 12 százalékkal nőtt éves szinten. Az e-kereskedelem növekvő jövedelmezőségéhez egyébként hozzájárul a magas profitabilitású hirdetési szegmens is, amely bevétele a harmadik negyedévben 19 százalékkal 14,3 milliárd dollárra bővült. Ez nagyjából megegyezik a Meta növekedésével, és sokkal gyorsabb, mint a Google Search 10 százalékos éves bővülése, bár ott az abszolút értékek összehasonlíthatatlanul nagyobbak.

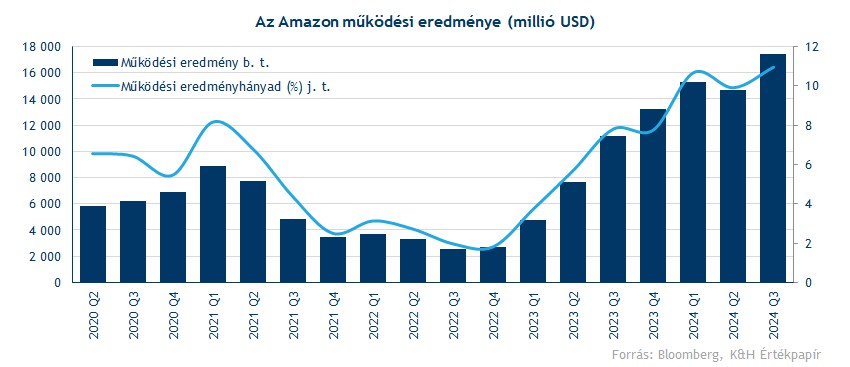

Összességében az online áruházak és az előfizetéses szolgáltatások (pl. Prime) gyorsabb növekedése, az AWS folyamatos bővülése és a javuló eredményesség 17,4 milliárd dollárra növelte az üzemi eredményt, ami jóval meghaladta mind a piaci konszenzus várakozását, mind a céges előrejelzést (11,5-15 milliárd dollár). A robosztus harmadik negyedéves eredményeket pedig erős kilátások követték a negyedik negyedévre vonatkozóan, így a menedzsment előrejelzése szerint az üzemi eredmény várhatóan 16-20 milliárd dollár között lesz.

Röviden tehát azt lehet elmondani a jelentés kapcsán, hogy az Amazon visszatérése a költséghatékonyabb működéshez egyelőre kifizetődő. A cég szabad cash flow-ja az elmúlt 12 hónapban 48 milliárd dollár volt, ami jelenetős javulást jelent az azt megelőző év 21 milliárdjával szemben, és mindezt a nagy összegű AI befektetések mellett sikerült abszolválni.

Technikai kép

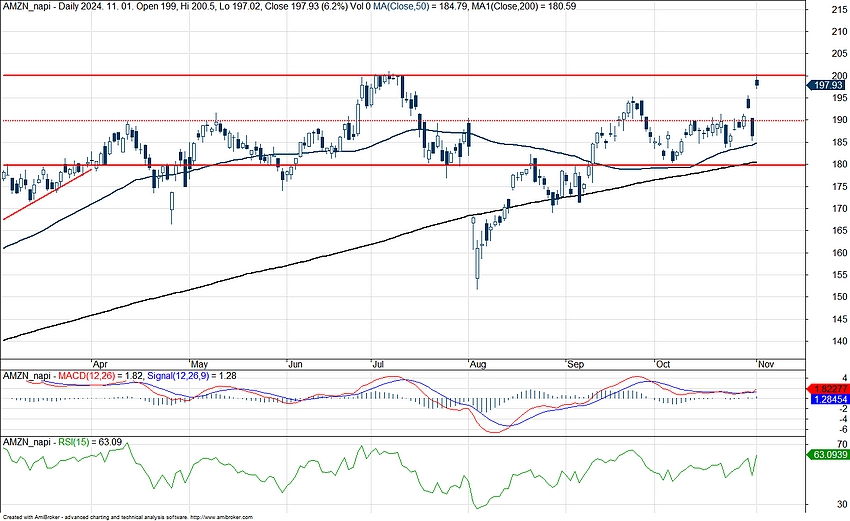

A harmadik negyedévben felmutatott javuló profitabilitásra pozitívan reagáltak a piaci szereplők, így a pénteki kereskedést 6 százalékos pluszban zárta a papír. Ezzel július óta nem látott szintekre emelkedett vissza az árfolyam, megközelítve történelmi csúcsát. Ugyanakkor a 200 dolláros lélektani szintet egyelőre nem sikerült átvinne az árfolyamnak, ami rövid távon még akadályt jelenthet.

A fundamentumok viszont továbbra is erősek a cég kapcsán, az AWS továbbra is vezető a felhőpiacon, miközben mostanra már az e-commerce ágazat is kezd magára találni. Azt tehát nem lehet kizárni, hogy még az idei évben sikeresen áttöri ezt a szintet a részvény, bár a piaci volatilitás esetleges emelkedésével az Amazon árfolyam is visszább eshet. Ebben az esetben egyébként több támaszban is bízhatnak az Amazon részvényesei, például az utóbbi hetekben az 50 napos mozgóátlag közeléből tudott visszapattanni az árfolyam .Ezen kívül hosszabb távon még a 200 napos mozgóátlagot, valamint a 180 dollár körüli szinteket lehet kiemelni.

Az Amazon napi grafikonja (2024. 11. 04. nyitás előtt)

A piaci szereplők mellett elemzői körökben is pozitív volt a jelentés fogadtatása, mivel több céláremelést is láthattunk azóta. A Bloombergen elérhető konszenzusos célár így 231 dollárra emelkedett, ami jelentős, 16-17 százalékos felértékelődési potenciált jelez a piaci árfolyamhoz képest. Annak ellenére, hogy az idei évben közel 30 százalékot emelkedett az Amazon árfolyama, a részvény értékeltsége még csökkent is. A 12 havi előretekintő P/E ráta már 30 alatti szinteken jár, ami az Amazon esetében igen alacsony szintnek mondható historikusan. Közben az idei évben szignifikánsan javulni tudott a cég profitabilitása, még a magasabb CapEx szintek ellenére is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.