Hiába kezdte ezt az évet erősen a Meta, a rég nem látott növekedési ütem ellenére sem elégedettek a befektetők a látottakkal, hiszen kedvezőbb előrejelzéseket vártak volna a menedzsmenttől. Így 14-15 százalékos mínuszban nyithat ma a részvény, ezzel az elmúlt hónapok emelkedése veszhet el, fontos lehet még a befektetők számára, hogy 400 dollár felett tudjon ragadni az árfolyam. A Metaverzum kiépítése változatlanul nagy költségeket emészt fel, ez pedig részvényesi oldalon negatív hatásokat okoz, a vezetőség ugyan még optimista hosszabb távon, de egyelőre nem túl megtérülő a projekt.

A weboldalon megjelenő tartalmakra az alábbi módon is feliratkozhat a WebTraderen keresztül:

Fiókom->Szolgáltatások->E-mail feliratkozások

Bővebb információ ezen a linken keresztül érhető el.

Ugyan várakozásokon felül teljesített az első negyedév során a Meta, a befektetők mégis elégedetlenségüknek adtak hangot, így a nyitást megelőzően 15 százalékos mínuszban áll a részvény. A vezetőség által közzétett következő negyedéves előrejelzésekkel elégedetlenek a befektetők, az elmúlt időben nagymértékű, dinamikus növekedést árazhattak a részvényesek, így egy kicsit gyengébb számokra is érzékenyen reagálhat a törékeny piac.

Még mindig növekedési sztori a Meta

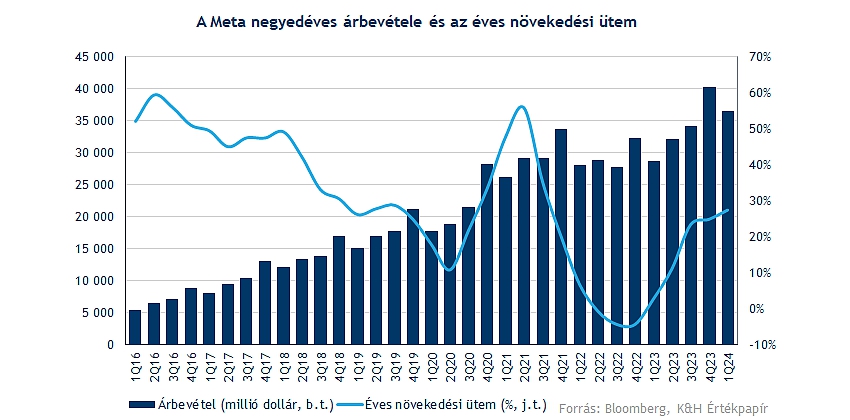

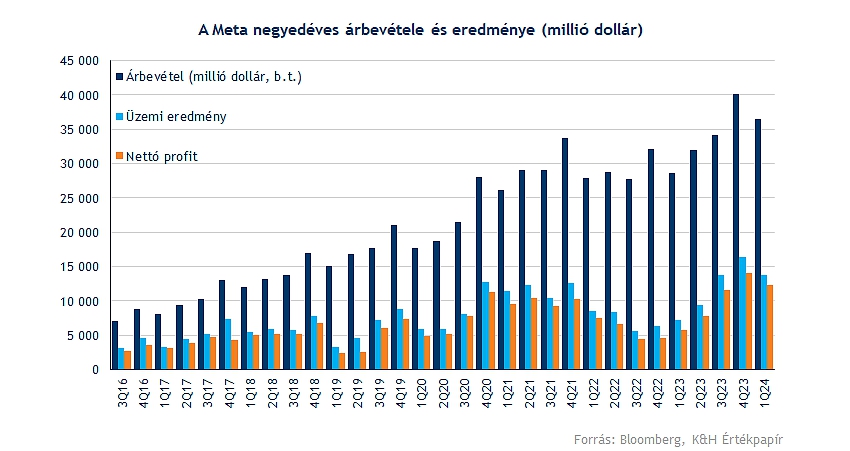

A 36,5 milliárd dollár körüli bevétel egyáltalán nem nevezhető gyengének, hiszen egyrészt a 36,2 milliárdról szóló várakozásokat is felülmúlta a cég, nem is beszélve a 27 százalékos éves bevételnövekedésről, amely egyébként 2021 óta a leggyorsabbnak számít. Ugyan negyedéves alapon némi visszaesés látható, bár ez inkább a szezonális hatásnak tudható be. Így igazán negatívumként nem emelhető ki, látható, hogy egyébként sikerült dinamikus javulást elérnie a cégnek.

A második negyedévre vonatkozóan 36,5-39 milliárdos árbevétellel kalkulál a menedzsment, amely átlagosan 37,75 milliárdos értéknek felel meg, amely a bázishoz képest 18 százalékos bővülést jelentene. Ha a sáv tetejét érné el a Meta, az már közel 22 százalékos növekedésnek felelne meg. Tehát alapvetően nem kell érdemi visszaesésre számítani, de az elemzői konszenzus 38,3 milliárd dolláros bevétellel számol átlagosan, amely magasabb érték a vezetőség által becsült sáv átlagához képest. A befektetők összességében magasabb várakozásokat fogalmazhatnak meg a Metával szemben, Zuckerberg is jelezte, hogy ez az év a hatékonyság fejlesztéséről szól, így egy-egy kicsivel is gyengébb előrejelzést is túlzott reagálással büntethet a piac.

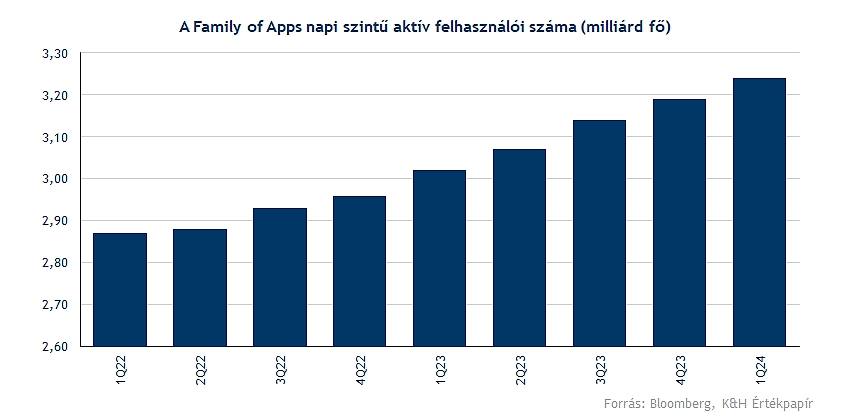

A vállalatcsoport kicsit változtatott az eddigi metódusán, így nem teszi közzé a Facebook napi és havi aktív felhasználói számát, helyette a Family of Apps napi aktív felhasználói számát jeleníti meg. Ebbe tartoznak a különböző applikációi a cégnek, mint például a Facebook, Messenger, WhatsApp, vagy az Instagram is. Márciusban ez a szám 3,24 milliárdnak felelt meg, amely egyébként 7 százalékos növekedést jelent a tavalyi azonos időszakhoz képest.

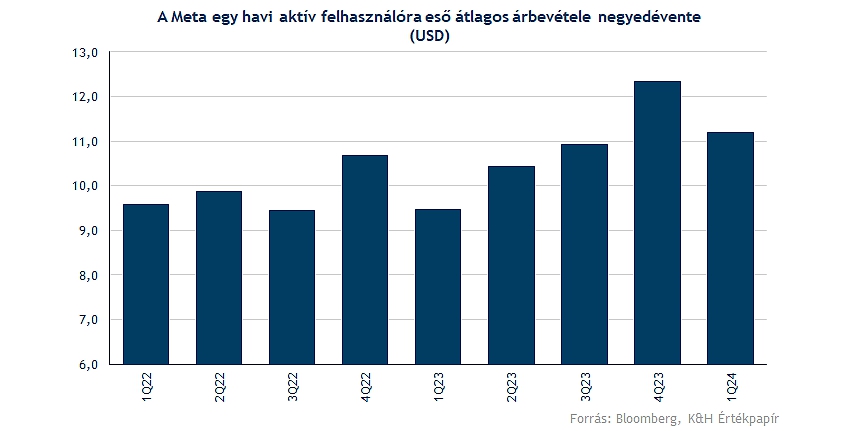

Az egy felhasználóra jutó bevételek tekintetében is változás zajlott le, így ennek megfelelően visszamenőleg is újra kalkulálta az eredményeit a Meta, így a jelenlegi negyedévet 11,2 dolláros ARPP-vel (Family Average Revenue per Person) zárta a társaság. Összességében látható a monetizáció javulása, hiszen a tavalyi első negyedévet 9,47 dolláros értékkel zárta a társaság, ettől jobb eredményeket csak a negyedik negyedévben tudott felmutatni a cég. Emellett az impressziók száma is 20 százalékkal nőtt világszerte, valamint a hirdetések átlagos ára is emelkedett 6 százalékkal. Tehát látható, hogy a hirdetési piac is sokat javult már az elmúlt időben.

A nyereség is tovább duzzad

A profitabilitás tovább javult ebben az időszakban is, hiszen a költségek összességében 6 százalékkal nőttek, amely jócskán elmarad a bevételnövekedés ütemétől, amely igencsak biztató jel a befektetők számára. Mark Zuckerberg már korábban jelezte, hogy ez az esztendő a hatékonyságnövelés jegyében telhet, így a költségek csökkentése került fókuszba, és szemmel látható, hogy eddig jó úton halad a Meta. Éves alapon 10 százalékkal csökkent a munkavállalók száma a csoporton belül, így már kevesebb, mint 70 ezren dolgoznak a vállalatnál.

A CapEx terén azonban némileg emelnie kellett a várakozásain a cégnek, így 35-40 milliárdos kiadással számolna idén, amely kissé magasabb a korábban jelzett 30-37 milliárdos sávnál. Tovább folytatja az infrastruktúra fejlesztését a Meta, hogy ezzel is új kapukat nyithasson meg az AI előtt, amely a monetizáció javulásában fontos szerepet játszhat. Azonban a növekvő kiadások bejelentése nem a legjobb hír a befektetők számára, de ha a hosszabb távú megtérülést javítja, akkor az emelkedő részvényesi értéket képezhet.

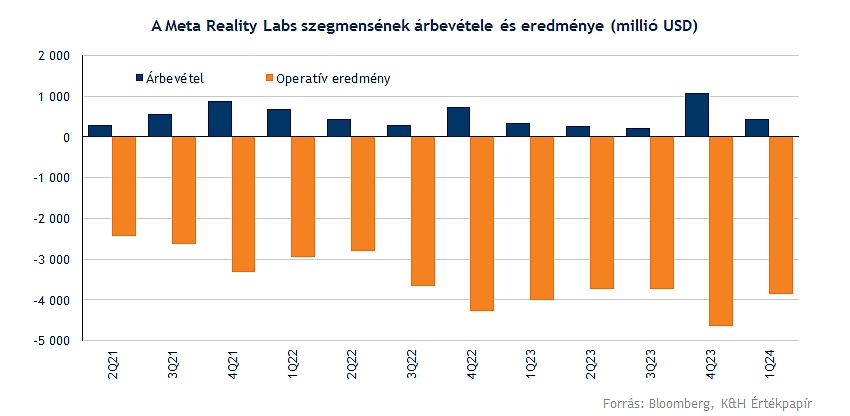

A Meta egyik gyenge pontja változatlanul a Metaverzum maradhat, hiszen a Reality Labs mindössze 440 millió dolláros bevételt termelt, amelyhez több mint 3,8 milliárdos operatív veszteség párosult. Az erős core tevékenységnek köszönhetően végül így is közel 14 milliárdos üzemi eredményt ért el a társaság, de egyre inkább kérdéses, ezt a részvényesi értékrombolást meddig hajlandóak elfogadni a befektetők. A vezetőség továbbra is optimista ennek terén, így a virtuális valóság fejlesztése hosszabb távon térülhet meg Zuckerberg szerint is.

A tavalyi első negyedéves eredmény után még a profitvisszaesés okait kellett feltárni, míg mostanra újra stabil emelkedő trend mutatkozik az eredményeknél. A költségek mérséklődése, vagy legalábbis a nagymértékű növekedés visszaszorítása összességében kedvező hatásokat jelentett, az elbocsátások, a vállalati struktúra átalakítása kifizetődőnek tűnik egyelőre. A nettó profit így a tavalyi 5,7 milliárd dollárról 12,4 milliárdra emelkedett mostanra, EPS szintjén ez 4,71 dolláros eredménynek felel meg, amellyel könnyedén felülmúlta a várakozásokat a cég.

Erős eredmények, negatív reakció?

Kissé ambivalens érzéseink lehetnek a jelentés után, hiszen összességében nem nevezhető gyenge évkezdésnek ez a Metatól, sőt a dinamikus növekedési mutatók mindenképp kedvező összképet adnak. A negatív reakció így leginkább a vártnál alacsonyabb előrejelzéseknek, a jövőbeli kiadások növekedésének tudható be. Kérdéses, hogy a Reality Labs sorsa mi lesz hosszabb távon, hiszen egyelőre pénztermelő képességéről nem tett tanúbizonyságot, így a befektetők türelme is véges lehet ezzel a projekttel szemben.

Összességében látható, hogy a stabilizálódott gazdasági környezet sokat segít a cégnek, ráadásul a kínai e-kereskedelmi vállalatok, mint a Temu vagy a Shein is sokat költenek hirdetésekre, amelyből a Meta is profitált az utóbbi időszakban. Azonban ennek kapcsán fennáll a kockázat, hogy lassulhat a kínai vállalatok kiadása a jövőben, látható, hogy a leggyorsabb növekedési ütemet az ázsiai és óceániai térség tudta felmutatni, a maga 41 százalékos bevételbővülésével.

Az évre vonatkozóan 96-99 milliárd dolláros költséggel számol a vállalat, ez némi emelést jelent alsó soron, hiszen korábban 94-99 milliárdos összegről számolt be a vezetőség. Hosszabb távon az AI fejlesztésében látja a jövőt a cég, így ennek érdekében jelentősebb fejlesztéseket eszközölhet a következő évek során is.

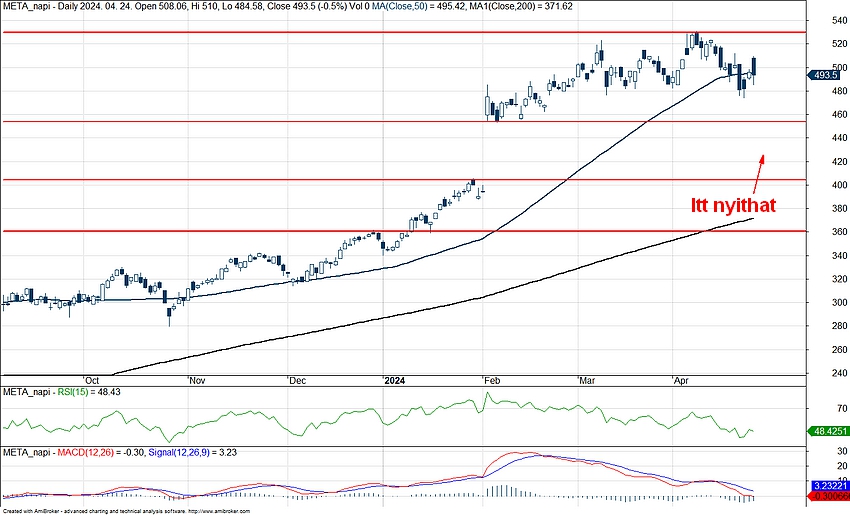

Csúcsok közeléből fordult le az árfolyam

Mondhatjuk, hogy nagy emelkedés után lehet nagyot esni, hasonló mintázat kezd kirajzolódnia a Meta grafikonján is, hiszen ma 14-15 százalékos mínuszban nyithat, ezzel február óta nem látott szintekre süllyed vissza a részvény. A legutóbbi jelentéskor képzett rés alá úgy néz ki nem esik kezdéskor a papír, de gyengébb piaci környezetben akár a 406 dolláros szint is tesztelésre kerülhet. Ennél lejjebb a 383 dolláros szint, majd a 200 napos mozgóátlag nyújthatna érdemi menedéket a Meta árfolyamának. Ellenállásokat tekintve az 531 dolláros történelmi csúcsot érdemes figyelni, habár a mai gyengébb teljesítményt követően előbb a 450 dolláros szintek fölé kellene visszajutnia a részvénynek.

A Meta napi grafikonja (2024. 04. 25. nyitás előtt)

Az elemzői célárak egyébként változatlanul magasak, ráadásul a mai visszaeséssel még nagyobb lehet a felértékelődési potenciál. Jelenleg 528 dolláros célárat határozott meg az elemzői konszenzus, emellett a részvény előretekintő P/E rátája is nagyobbat eshet a mai gyenge piaci teljesítményt követően. Jelenleg 22 feletti P/E ráta figyelhető meg, ez azért eltér az 5 éves historikus átlagtól, amely 19-es értéket jelezne.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.