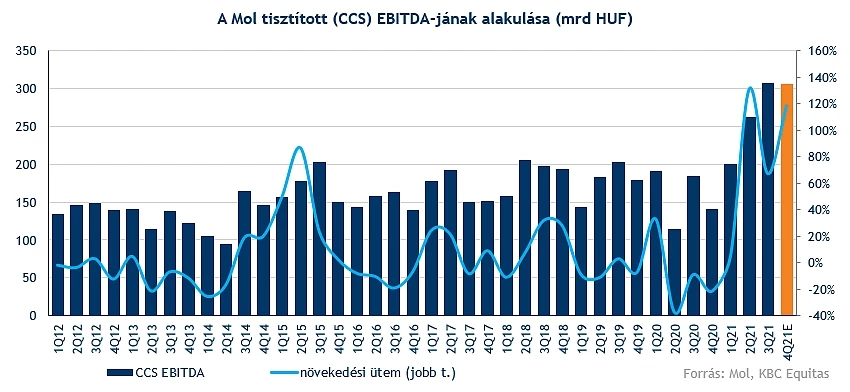

Újabb nagyon erős negyedéves jelentést várunk a Moltól, amelyet péntekre publikálhat a társaság. A rekorderős harmadik negyedévet ugyan nem múlják felül várakozásunk szerint, de a kitermelés és a downstream nagyon erős teljesítményének köszönhetően az eddigi legjobb negyedik negyedévét érheti el a társaság, a CCS EBITDA egy év alatt több mint duplázódhatott. A menedzsment korábbi éves előrejelzését így minden bizonnyal sikerült teljesíteni, és a kedvező év eleji makrokörnyezet után az idei előrejelzéssel kapcsolatban sem lehetnek alacsonyak a várakozások.

Már csak két napot kell várni a Mol pénteken érkező negyedik negyedéves gyorsjelentésére, amely várhatóan szép számokat fog bemutatni. A tavalyi harmadik negyedév is rekorderősre sikeredett, hasonlóan a másodikhoz is. Nagyok a várakozások az év utolsó három hónapjával kapcsolatban is, amely vélhetően az eddigi legjobb negyedik negyedéve lehet a cégnek. A 2020-as alacsony bázis után különösen nagy növekedés is várható. A koronajárvány negatív hatásai már csak tompítottan érződhettek a Molnál, a külső környezet pedig kifejezetten kedvező volt a cég számára. A Brent 2018 óta nem látott szintekre emelkedett, a vegyipari és finomítói marzsok pedig jelentős javulást mutattak 2020 negyedik negyedévéhez képest. Az üzemanyag-kereslet pedig az egyes országokban tapasztalható korlátozások ellenére emelkedett, és a járvány előtti szintet is meghaladhatta. Ezért összességében újra egy nagyon erős negyedévet teljesíthetett a Mol.

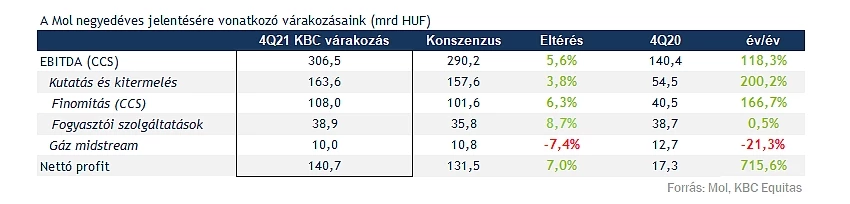

A leginkább figyelt sor szokás szerint a készletátértékelési hatásoktól tisztított, korrigált CCS EBITDA lehet, ahol 118 százalékos növekedéssel 306,5 milliárd forintos eredményt várunk. Így a növekedési ütem a harmadik negyedévhez képest emelkedhetett is, azt a kiemelkedő eredményt viszont nem biztos, hogy meghaladja. A Mol elemzői konszenzusa 290,2 milliárd forintos CCS EBITDA-t vár, mi ennél valamelyest optimistábbnak számítunk. Nettó profitsoron is kiemelkedő javulásra számítunk, a tavalyi alacsony eredmény után megsokszorozhatja a cég a teljesítményét, 140,7 millió forintos eredményt várunk, még úgy is, hogy a forint gyengülése miatt keletkezhetett némi veszteség pénzügyi eredménysoron.

Az Upstream és a Downstream húzhatta a növekedést

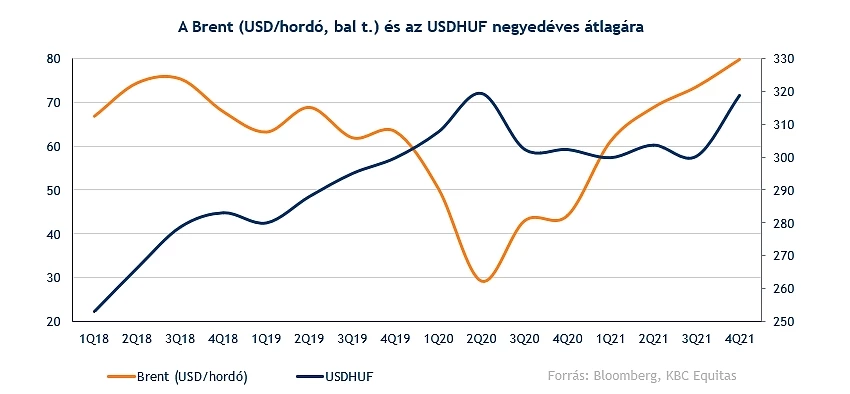

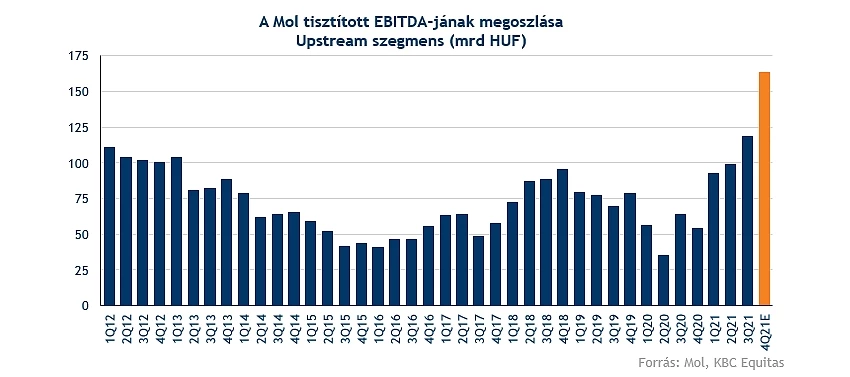

A tavalyi évben meredeken szárnyaltak fölfelé az olajárak, a járvány miatti aggodalmak enyhülése, az OPEC+ szigorú kitermelési kvótái és az energiapiaci pánik miatt létrejövő kínálathiány okán a Brent átlagára már 79,7 dollár volt a negyedévben. Ez hatalmas javulás az egy évvel korábbi 44 dollár körüli átlaghoz képest. Emellett a tőzsdei földgázárak még nagyobb ütemben emelkedtek, amely szintén pozitív a Mol szempontjából, amelynek szénhidrogén-kitermelésének nagyjából 40 százalékát a földgáz teszi ki. A társaság értékesítési árai azért a tőzsdei árnál jóval mérsékeltebben emelkedhettek, ugyanis a gázértékesítés egy része fix áron történik. Összességében azonban a környezet a negyedévben nagyon kedvező volt az upstream szegmens eredményeinek, és a forint gyengülése is lendíthetett a számokon.

Az olajárak emelkedése egyértelmű pozitívum az upstream szegmens szempontjából, viszont a kitermelés érezhetően csökkenhetett, amely mérsékli az eredmények javulását. Az egy évvel korábbi napi 125 ezer hordós csoportszintű kitermelés napi 106,5 ezer hordó körülire mérséklődhetett a negyedik negyedévben. Az azerbajdzsáni ACG-mező hozzájárulása a magas olajárak miatt jelentősen mérsékeltebb lehetett a kitermelésben, mint egy évvel korábban. Emellett egyes országokban, főképp az Egyesült Királyságban a természetes kimerülés miatt is csökkenhetett a kihozatal. A teljes 2021-es évet nézve azonban a negyedik negyedéves viszonylag alacsonyabb számmal együtt is teljesülhetett a menedzsment által kitűzött napi átlagos 110 ezer hordós kitermelési cél.

A hordónkénti termelési költség valamelyest emelkedhetett a költséghatékony ACG-mező alacsonyabb hozzájárulása miatt. Ami azonban továbbra is versenyképes szinten maradhatott, köszönhetően a járvány elején elindított költségmegtakarítási programnak. A forint gyengülése a dollárral szemben pedig pozitív hatást gyakorolt a szegmens eredményére. Összességében mi 163,6 milliárd forint körüli EBITDA-eredményt várunk a szegmenstől, amely nagyjából triplázódást jelentene egy év alatt. Ezzel enyhén magasabb eredményt várunk, mint a 157,6 milliárd forintos elemzői konszenzus.

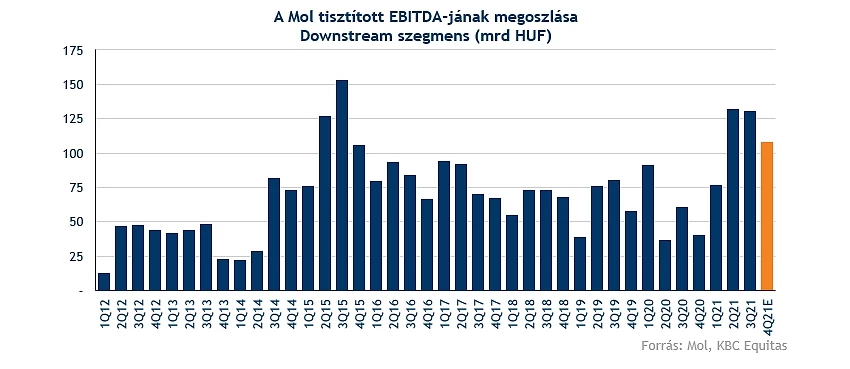

Erősen teljesíthetett a downstream (finomítás és vegyipar) szegmens is a negyedévben. CCS EBITDA soron 108 milliárd forint körüli eredményt várunk, amely nagyjából 167 százalékkal lenne magasabb az egy évvel korábbi alacsony bázisnál. A külső környezet 2020-hoz képest rengeteget javult, ez pedig a szegmens számain is meglátszódik. Segített az is, hogy az Ural-Brent különbözet jól alakult, az Ural a Brentnél kisebb mértékben emelkedett a negyedévben, amely a finomítóiban többnyire Ural típusú olajat használó Mol számára kedvező. Az elmúlt negyedévben nagyságrendileg 1,5 - 2 dollárral alacsonyabbnak bizonyult a Brentnél az átlagos Ural-ár, ez az egy évvel korábbi bázishoz képest is kedvezőbb.

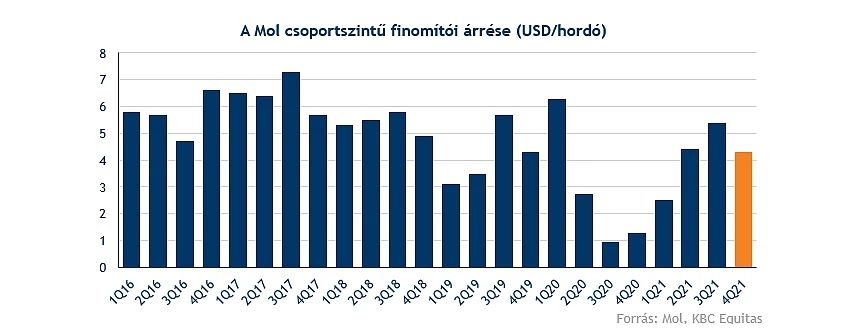

A csoportszintű finomítói árrés átlagosan 4,3 dollár/bbl volt a negyedévben. Ez a harmadik negyedéves 5,4 dollár/bbl marzshoz képest mérséklődést jelent, azonban kedvezőbb az egy évvel korábbi 1,3 dollár/bbl marzshoz képest. A negyedév során egyébként a dunai finomítóban karbantartás zajlott, emiatt a saját termelés alacsonyabb lehetett.

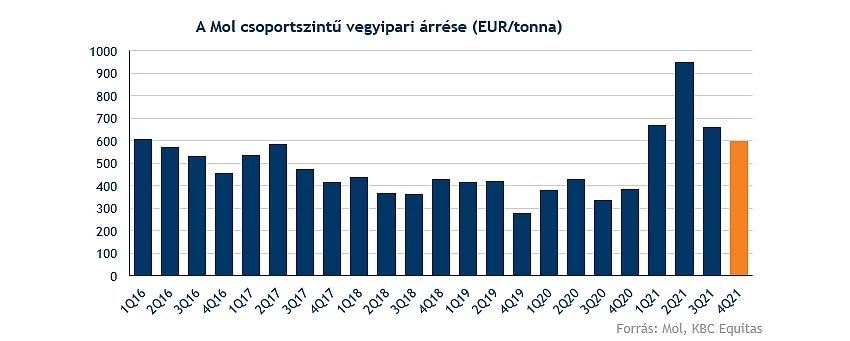

A petrolkémiai szegmens is nagyot erősödhetett egy év alatt, itt már az első három negyedév is rendkívül jól sikerült. Áprilisban és májusban is rekordmagas árrés alakult ki, 1000 euró/tonna fölötti volt a marzs, azóta normalizálódott a piac, de továbbra is nagyon kedvező szinten alakulnak az árrések. A negyedik negyedévben az átlagos marzs 598,5 euró/tonna volt, míg egy évvel korábban csak 386,5 euró/tonna körül alakult.

Nagyon izgalmas volt a helyzet a Mol fogyasztói szolgáltatások szegmensénél az utóbbi hónapokban. Egyrészt a Mol több akvizíciót is bejelentett az elmúlt időszakban (például Lukoil, Lotos-PKN tranzakciók) amely a kúthálózat változását eredményezi, de ezek konszolidációja még nem történt meg a negyedik negyedévre. A negyedévben volt egy komolyabb árfolyamreakciót kiváltó változás is. A kormány ugyanis 480 forintban rögzítette a 95-ös oktánszámú benzin és a dízel magyarországi literenkénti árát.

Az intézkedés november 15-én lépett életbe, és három hónap után a múlt hétvégén vizsgálták felül, és további három hónappal meghosszabbították a rendelkezést. Ez a lépés piac szempontjából a Mol üzemanyag-értékesítésének nagyjából 20-25 százalékát érintette. A negyedév fele, azaz másfél hónap volt érintett, de nem is végig volt 480 forint fölötti a „piaci” ár, így a hatás még mérsékeltebb. Magyarországon kívül Horvátországban is volt hatósági ármaximálás, azonban magasabb árszinten húzta meg ott a kormány a maximumot, így a kieső profit így ott még kisebb volt. Az ármaximálás hatása így becslésünk szerint nagyjából 3 milliárd forintos negatív hatást gyakorolt a fogyasztói szolgáltatások szegmens negyedéves eredményére.

Eközben az üzemanyagfogyasztás felpörgött a régióban, már a járvány előtti szinteket is meghaladta a volumen. A járműforgalom is megugrott, sőt az autózás elterjedtebbé vált mint a koronavírus előtt, a közúti járműállomány nagyot emelkedett a KSH adatai szerint a járvány kitörése óta. A negyedik negyedévben pedig a hazai üzemanyagértékesítés közel 7 százalékkal emelkedett egy év alatt a NAV jövedéki statisztikája alapján. A régió korlátozásokkal jobban sújtott országaiban ennél mérsékeltebb lehetett a növekedés, de összességében így sem alakulhatott rosszul az értékesítési volumen a Mol számára. A javuló volumen mellett pedig a forint gyengülése sem tett rosszat az üzletág eredményességére.

Azért a pandémia még mindig okozott pluszterheket költségoldalon, valamint a veszélyhelyzet fennállása miatt a szegmenst érintette a kiskereskedelmi pótadó is Magyarországon. Valamint az ármaximálás is némileg csökkentette az eredményt, ahogy fentebb is írtuk. Emiatt a korábban legdinamikusabban növekvő szegmens, jelentősen lassíthatott a negyedévre, mi fél százalékos EBITDA-javulást várunk az egy évvel korábbi teljesítményhez képest. Az elemzői konszenzus viszont pesszimistább, 35,8 milliárd forintos eredményt vár az üzletágtól, amely 7,5 százalékos visszaesést jelentene, és megszakítaná a hosszú ideje tartó növekvő trendet.

A negyedik és legkisebb szegmens, a gáz midstream esetében visszaesést várunk, 10 milliárd forint körüli EBITDA-t realizálhattak, míg egy évvel ezelőtt közel 13 milliárd forintos EBITDA-t produkált a szegmens. A gázáremelkedés a negyedik negyedévben is enyhe kedvezőtlen hatást gyakorolhatott a szegmensre, mivel a szállítási volumen a drágulás miatt mérséklődhetett. Emellett az is negatívum, hogy Szerbia tavaly év elejétől felmondta a korábbi szállítási szerződést.

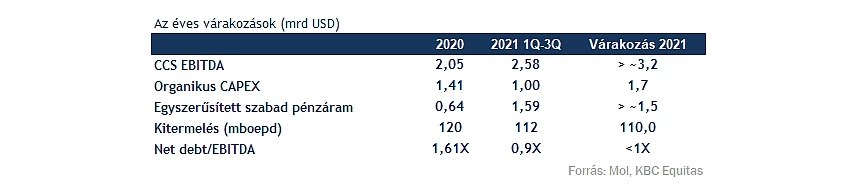

A Mol minden bizonnyal teljesíteni tudta a novemberben feljavított saját várakozásait. A menedzsment akkor 3,2 milliárd dolláros vagy azt meghaladó éves CCS EBITDA-t várt, ennek el nem érése komoly meglepetést jelentene. Az átlagos napi 110 ezer hordós kitermelés és az eladósodottsági célkitűzés is bőven teljesíthetőnek tűnik emellett. Nagy várakozás övezheti a menedzsment idei előrejelzéseit is, az év eleje óta tapasztalt magas olajárak, a régióban látott korlátozásenyhítések, valamint a konszolidálásra kerülő akvizíciók miatt várhatóan erős évre lehet kilátás.

A jelentés mellett az ukrajnai konfliktus is fókuszban van

Bár a negyedik negyedéves számokat már nem érinti, de a Mol számára lényeges kérdés az orosz-ukrán helyzet alakulása is. Több szempontból is érinti a magyar olajcéget az ügy. Egyrészt az upstream szegmensben társult vállalkozáson keresztül napi 4 ezer hordó szénhidrogén-kitermelés Oroszországból származik. Ez a teljes csoportszintű kitermelés közel 4 százalékát jelenti. Oroszországgal szembeni gazdasági szankciók esetén pedig ennek eladhatósága is kérdéses lenne. A Molnak kőolajkitermelésen kívül is vannak oroszországi projektjei, mint például a tatárföldi bitumenüzem is.

A downstream szegmens is jelentősen érintett lehet, a Mol ugyanis a finomítóiban jórészt Ural típusú olajat használ fel orosz importból. Negatív forgatókönyv esetén pedig új források után kell néznie, és ez a költségeket is megnövelheti. Hatással van a konfliktus a gáz (midstream) szegmensre is. Háború esetén az Oroszországból érkező gázszállítás például elakadhat, és ez jelentősen csökkentené az üzletág eredményét.

Úgyhogy összességében sok negatív hatás érheti a Molt a konfliktus kapcsán. Ezeket pedig csak részben kompenzálhatja, hogy a geopolitikai feszültségekkel együtt emelkedik a Brent ára is. Ennek a folyamatnak köszönhetően azért összességében javulhat az upstream eredményessége, de akár csak a konfliktus befagyása, és tényleges háború elmaradása esetén is magasan maradhatnak az olajárak.

Felpattant a napokban az árfolyam

A Mol technikai képe is érdekes a gyorsjelentés előtt. Múlt hét végén volt egy leszúrás az árfolyamban, azonban az 50 napos mozgóátlag közeléből sikerült fordulni. Az olajárak emelkedése jót tesz az árfolyamnak, azonban az ukrajnai konfliktus miatti bizonytalanság már negatív.

Egy erős jelentés esetén folytatódhatna a felpattanás, ebben az esetben megcélozhatóvá válhatna a 2800 forintos ellenállás is. Hosszabb távon pedig a 3000 forintos lélektanilag is fontos szint képezhetne újabb ellenállást. Amennyiben viszont az eladók kerülnének fölénybe, akkor támaszkén az 50 napos mozgóátlagra, illetve a 2540 forintos szintre érdemes figyelni, a 2350 forintos támasz tesztelése viszont már komolyabb korrekciót jelentene.

A Mol napi grafikonja (2022.02.16. 11:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.