Az elmúlt egy hét komoly piaci volatilitással járt, amiből leginkább a régiós részvények vették ki a részüket. Az amerikai piac eleinte szintén nem volt erős, de azóta már erőt kezd mutatni, és a technikai kép is javult, továbbra is érdemes tehát a befektetőknek a szigorú kockázatkezelés mellett a diverzifikációra is törekedni. A jelenlegi gyorsan változó környezetben a fundamentális-gazdasági hatások egyelőre nehezen számszerűsíthetőek, de rövid távon a piac nem is igazán erre figyel, a hangulati változások miatt pedig a technikai kép is fontos jelzéseket küldhet.

Jelentős turbulenciát hozott a tőkepiacokra az elmúlt 1 hétben az orosz-ukrán konfliktus eszkalálódása. A részvénypiaci indexek idegesen reagáltak és lefordultak a korábbi szintjeikről, miközben az olajárak meredek emelkedésbe kapcsoltak, az arany ára is összességében emelkedésnek indult. A devizapiacon is számtalan mozgást láthattunk, főleg a régiós devizák gyengélkedtek a kockázatkerülés miatt. Az előző napokban természetesen folyamatosan foglalkoztunk az eseményekkel, legyen szó akár az aranyra, akár az olajra és energiapiacra gyakorolt hatásokról, vagy éppen a devizákról, és végső soron a részvénypiaci aspektusokról. Bővebben ezekről itt lehet olvasni:

- Orosz medve jelent meg a piacokon, esik a magyar tőzsde is

- Továbbra is az orosz-ukrán konfliktus hatása alatt a piacok

- Vörösbe borították a piacokat az oroszok

- A háború az energiapiacon is megkavarta a lapokat

- Kedvező szelek fújnak a zöldenergiaszektorban

- Arany: Újra felcsillanhat a remény

- EURHUF: Felbolydult a forint árfolyama is

Mivel a mai napon a béketárgyalások kapcsán számtalan információ várható, ezért a befektetők értelemszerűen kivárással töltik a mostani órákat a nemzetközi piacokon. Sokan tarthatnak az eredménytelen tárgyalásoktól, ami értelemszerűen piaci gyengélkedéssel járhat, ugyanakkor a pozitívabb üzeneteket már az európai piacok vélhetően jól tudnák fogadni a mostani szintekről. A tét nem kicsi, így nem meglepő módon látványosan nem is vesznek fel egyelőre pozíciót a befektetők.

Egyelőre jól látható a korábban is vizionált trend, miszerint a konfliktus epicentrumának közelében lévő eszközök vannak a leginkább érintve. Az orosz részvények mélyrepülése is ennek köszönhető, míg a hazai részvények bár fundamentumaikat tekintve túlütést szenvedtek el, a régiós helyzet miatt sok esetben mérlegelés nélkül szabadultak tőlük a hedge fund menedzserek az elmúlt napokban, ami komoly eladói nyomást okozott rövid távon. Ehhez képest az európai piacok szintén lefordultak, de már mérsékeltebbek voltak a mínuszok, az amerikai tőzsdék pedig relatíve jól tartják magukat.

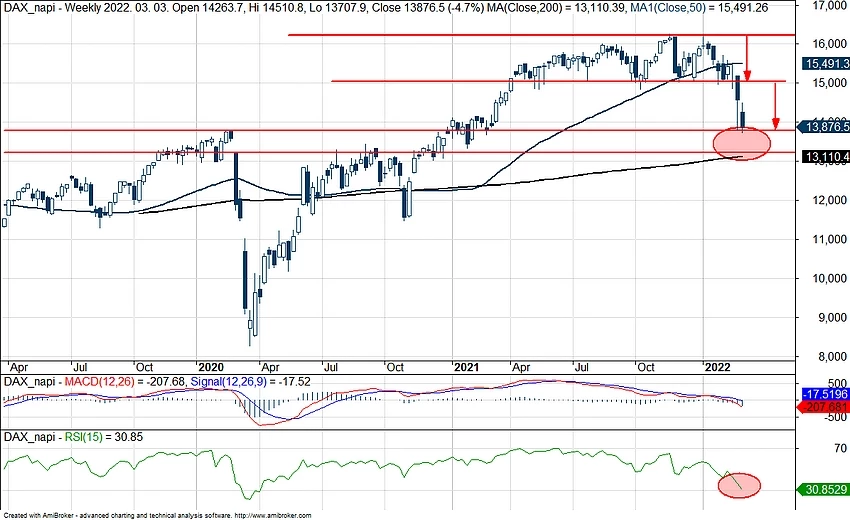

Ebben a környezetben a technikai képre is érdemes vetni egy pillantást, persze kiemelve, hogy a helyzet villámgyorsan változhat, így az elemzésben lévő gondolatokat is ezzel a fenntartással érdemes kezelni. A DAX kapcsán talán a leglátványosabb, hogy a korábbi 15000-16200 pont közötti sávból kiesett az index, és nagyjából annak magasságával megegyező esés jött össze, egészen 13800 pontig. Érdekes, hogy a járvány előtti 2 évvel ezelőtti csúcsok is 13800 pont környékén voltak, itt tehát valóban lehet egy támasz, ami az elmúlt napok bizonytalansága közepette segítheti az indexet is. Ennek elesése esetén 13000-13200 pont környékén lehetnek a következő szintek, ezek a 2020-as nyári csúcsokkal megegyező szintek lennének.

Nem meglepő módon az indikátorok eléggé negatívba csúsztak, az RSI a napi és a heti grafikonon is a túladottság közelében van, nem csoda így, hogy egy kedvezőbb irányú hírfolyam gyors hangulatjavulást is okozhatna. A technikai kép alapján akár a 15000 pont közelébe (korábbi sáv alja) történő visszaemelkedésnek is lehet realitása. Február 16-a óta egyébként néhány papír tudott erősödni a 10 százalékot gyengülő DAX indexen belül, a defenzív Beiersdorf, vagy éppen a Siemens Energy-Healthineers páros is közéjük tartozik. Ugyanakkor az esetleges javulás során az eddigi gyengélkedőket lehet érdemes figyelni, a Deutsche Bank vagy éppen a Mercedes Benz is ezek közé tartozik.

A DAX napi grafikonja (2022.03.03. 11:00)

Az amerikai piacon még kevésbé rossz a helyzet, február 16-a óta az S&P 500 csak 2 százalékot gyengült, ráadásul több mint 200 papír is erősödésre volt képes. Valóban jelentenek némi fedezéket tehát a befektetők számára az amerikai részvények, igaz február 24-én 4100 pont közelében is járt az S&P 500, ami több mint 8 százalékos mínuszt jelentett. Azóta tehát relatíve nagyobb erőt mutatnak az amerikai papírok, bár főleg az energiaipari papírok húzzák az indexet, a szektor 6,5 százalékos pluszt mutat, köszönhetően az olaj erősödésének.

Technikailag viszont jól néz ki, hogy a 4300 pont körüli szintek tavaly őszhöz hasonlóan mintha fognák a nagyobb visszacsúszástól az indexet, és ideig-óráig ugyan bár alatta járt az árfolyam, végül megállította a nagyobb visszaeséseket. Az indikátorok is sokkal javulóbb képet mutatnak, de az év eleje óta tartó csökkenő trendvonalat még nem sikerült áttörni. Az S&P 500 számára tehát ez lehet a következő napok fontos tesztje, amennyiben a piaci hangulatban lenne némi javulás, akkor a 200 napos mozgóátlagon túl a 4400-4450 pontos zónát is maga mögött kellene hagynia az indexnek az egyértelműen javuló kép megállapításához.

Az S&P 500 napi grafikonja (2022.03.03. nyitás előtt)

Természetesen a technikai kép gyorsan változhat a jelenlegi turbulens piaci környezetben, ugyanakkor a fundamentumok láthatóan most kevésbé vannak fókuszban, főleg a régiós piaci mozgások alapján. Emiatt pedig bár hosszú távon izgalmas szinteken vannak egyes részvények, a rövid távú helyzetről sem szabad megfeledkezni, a befektetői pszichológia megértéséhez pedig részben a technikai kép ismerete is közelebb viheti a piaci szereplőket. Az amerikai piacok egészségesebb képet mutatnak, de az európai főbb indexek is messze jobban reagálnak, mint például a hazai piac.

Értelemszerűen persze a szankcióknak komoly következményei lehetnek az európai és amerikai cégekre is, a befektetők számára pedig érdemes lehet szelektálni a kitettségek alapján is. Látható, hogy a nagy techcégek talán kevésbé tűnnek sérülékenynek ez alapján, ráadásul erősebb és stabilabb méreggel is rendelkeznek, és az év elején látott Nasdaq-alulteljesítés is mintha múlóban lenne.

Ehhez fontos adalék lehet, hogy a piaci szereplők a korábbi nagy kamatemelkedési várakozásaikon lefelé módosítottak, miután a szankciók feltehetően a gazdasági kilátásokat is lefelé módosítják, ezáltal kevésbé lehet kívánatos jegybanki oldalról a kamatok látványos emelése. Akkor is igaz ez, ha a nyersanyagárak erősödése miatt az inflációs várakozások aligha módosultak lefelé, sőt, inkább további erősödést lehet várni. Ezt a kamatemelések részben tompíthatják, de a hatások közel sem ennyire könnyen menedzselhetők, így általános gazdasági szempontokat is muszáj mérlegelni.

A rövid oldali hozamok egyelőre az USA-ban 10-20 bázisponttal csökkentek, ez pedig amiatt lehet fontos, hogy az év eleji alulteljesítést javarészt a kamatemelési várakozások erősödése okozta. Ennek mérséklődése akár erősítheti a piacot is, ahhoz viszont legalábbis elegendő lehet, hogy stabilizációt hozzon a 10 százalék körüli éves mínuszban lévő fejlett piacokra. Hosszú távon persze lehetnek negatív hatások vagy akár erősödhetnek a stagflációs félelmek is, egyelőre viszont a piac ebben a bizonytalan környezetben ennyire még nem tud előretekinteni.

Összességében tehát a helyzet rendkívül változékony, a befektetők számára pedig továbbra is kiemelten fontos a szigorú kockázatkezelés és a diverzifikáció. Ebben a korábban is már említett nyersanyagokon túl egyelőre az amerikai eszközök is mintha segítenék a globális befektetőket.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.