Kedvező hangulatban indul a kereskedés Európában és a BUX index is erőteljes emelkedéssel nyitott, amely legfőképp az OTP erősödésének köszönhető. A nagyobb részvények közül még az Opus és a Magyar Telekom nyitott emelkedéssel, a Richter és a Mol viszont kisebb csökkenéssel alulteljesítő a mai napon.

Jó hangulatban indul a kereskedés Európában a vezető részvényindexeknél, az OTP pedig kiemelkedő 5 százalék körüli pluszban tartózkodik a délelőtt folyamán. Ehhez az ukrajnai tárgyalásokról érkező fejlemények is hozzájárulhatnak, valamint az európai bankszektorban is erőteljesebb emelkedéssel nyitottak a részvények. Főként a nagyobb oroszországi kitettséggel rendelkező bankok vezetik az emelkedést (pl. a Raiffeisen is felülteljesítő ma a szektoron belül).

Amennyiben kitart a mai emelkedés az OTP árfolyam kiépíthet egy magasabb lokális mélypontot, amely utalhat fordulatra. A 12000 forintos szint áttörése után a 13000 forintos szint lehet a következő ellenállás, felette pedig a 14000 forintos szint. Támaszt pedig a mostani mélypont és a 12000 forintos szint jelenthet.

Az OTP napi grafikonja (2022. 03. 28. 11:00)

Remek hetet zárt a Mol, az árfolyam öt nap alatt közel 10 százalékot emelkedett, ezzel a részvény kiemelkedő volt a magyar piacon, a BUX index csak stagnálni tudott. A társaság számára összességében kedvező volt a hírfolyam, uniós szintű orosz energiaexportot sújtó szankciókat végül nem hoztak meg az EU-s vezetők a múlt heti csúcson, így a Mol továbbra is tud Ural olajat importálni a finomítóiba, de az is pozitív a cégnek, hogy a Brent árfolyam közben magas szinten maradt. Ezen kívül pedig az osztalékbejelentést is kedveződen fogadták a befektetők.

A múlt héten ugyanis kiderült, hogy a Mol igazgatósága közel 242 milliárd forint osztalék kifizetését javasolja a Közgyűlés számára. A rekorderős 2021-es évnek köszönhetően 100 forintra emelte a részvényenkénti osztalék mértékét a Mol, közben figyelembe vették a jelenlegi környezetből adódó bizonytalanságot is. Valamint részvényenként 200 forint rendkívüli osztalék kiosztására is javaslatot tett az Igazgatóság, így összesen 300 forint körüli osztalék kifizetésére számíthatnak a befektetők, amennyiben a Közgyűlés jóváhagyja a terveket. Ezzel 10 százalék fölötti éves osztalékhozam adódna idén a jelenlegi árfolyamszintek mellett.

Szintén múlt heti bejelentés szerint a társaság értékesíti a teljes Egyesült Királyság-beli upstream portfólióját. A vevő a Waldorf Production Limited, amely 2021. január 1-jei értékelési dátumra 305 millió dolláros vételi ajánlatot tett. A végső vételár viszont ennél akár jóval magasabb is lehet, az olajárfolyamok későbbi alakulásától is függ. Az értékesítendő eszközök a Mol kitermelésének nagyjából hetedét biztosították, azonban a természetes kimerülés miatt már csökkenő volt a kihozatal az utóbbi időszakban. Az értékesítést követően a Mol kitermelési portfóliójának költséghatékonysága is javul, mivel egy csoportátlagnál magasabb termelési költségű csomagot adnak el. A tranzakció zárására várhatóan a második félévben kerül sor.

A technikai kép jelentősen megváltozott, az árfolyam már egyértelműen átlépte a mozgóátlagokat, és a 2800 forintos szintet tesztelgeti. A heti grafikonon az MACD indikátor pedig vételi jelzést adott. További emelkedés esetén a 3000 forintos lélektani határ lehetne a következő állomás, de hosszabb távon akár a 3350 forintos ellenállás is célba vehető lehet. Lefordulás esetén viszont ismét a mozgóátlagokra érdemes figyelni esetleges támaszként. Az elemzői célárak átlaga 3366 forint, amely 20 százalékkal magasabb a jelenlegi árfolyamnál.

A Mol heti grafikonja (2022.03.28. 11:00)

Nem produkált eddig nagy elmozdulást ma a Richter árfolyama, továbbá a múlt hét során is mérsékelt emelkedést tudott letenni az asztalra. Egyelőre a 6500-6600 forintos szintekről pattanni tudott a papír, így a következő akadályt a csökkenő trendvonal jelentheti, amelynek áttörése sokat lendítene a technikai képen. Feljebb az 50 napos mozgóátlag, illetve a 7800 forintos szint képezhet ellenállást, míg távolabb a 200 napos mozgóátlag elérése lehetne az árfolyam célja.

Támaszokat a 7000, illetve a 6600 forintos szinteken épített ki magának az árfolyam, illetve a 6300 forintos lokális mélypont is védelmet nyújthatna a jövőben is. Indikátorokat tekintve emelkedést mutat mind az RSI, mind az MACD, valamint egyik indikátor sem jár kritikus szinteknél jelenleg.

Múlt héten bejelentette a társaság, hogy az Igazgatóság 225 forintos osztalék kifizetését javasolja részvényenként a Közgyűlés számára. Ez 3 százalékos osztalékhozamot jelentene a mostani árfolyamokhoz képest, a törzsrészvények osztalékának kifizetése 2022. június 16-án kezdődne.

A Richter napi grafikonja (2022. 03. 28. 10:15)

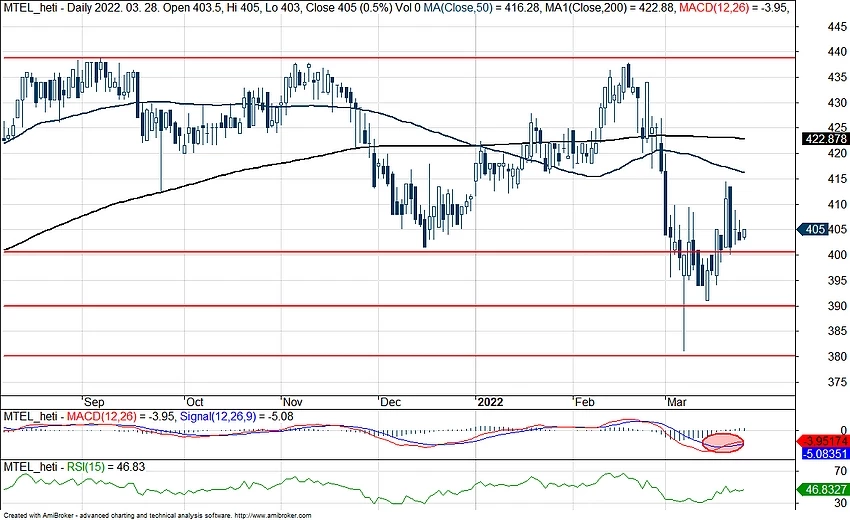

Továbbra is 400 forint felett jár a Telekom árfolyama, az elmúlt napokban sikeresen ragadt meg a papír a fontos szint felett, ami technikailag is igen pozitív, kiegészítve ezt a vételi jelzést adó MACD indikátorral. Látható, hogy a papír nem túlvett, jelenleg még 50 alatt jár az RSI, az orosz-ukrán konfliktus piaci hatása is mintha enyhülne, ez pedig kedvező a telekompapírnak is.

Múlt héten frissítettük korábbi modellünket, ez alapján továbbra is inkább optimisták lennénk a részvényre és a fundamentumokra. Ugyanakkor 520 forintra csökkentettük fair érték becslésünket, javarészt a tőkeköltség emelkedése miatt, ami leginkább a hozamkörnyezet érezhető megváltozásából fakad. Ezzel együtt nem kizárt, hogy idővel a Telekom az inflációs környezetet is kihasználhatja az árazás kapcsán, miközben az osztalék és a részvényesi javadalmazás kapcsán továbbra is van még tere a növekedésnek.

A Magyar Telekom napi grafikonja (2022.03.28. 10:40)

Opus

Szárnyalt az Opus árfolyama a múlt héten, közel 15 százalékot emelkedett öt nap alatt. Nagyobb hír, bejelentés nem érkezett a cég háza tájáról, így a mozgás inkább a technikai képpel magyarázható. Az árfolyam hétközben a 250 forintos szintet is átlépte időlegesen, azonban utána visszaesett a 200 napos mozgóátlag alá. Ma újra pozitív a hangulat, és az árfolyam a 235 forintos szintet tesztelgeti. Növekedés esetén a 250 és 270 forintos szintekre, korrekció esetén a 200 napos mozgóátlagra és a 200 forintos támaszra érdemes figyelni.

Az Opus napi grafikonja (2022.03.28. 11:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.