Az idei évben az első féléves eredmények alapján erősen teljesít az OTP, és várhatóan az év második felében is magas maradhat a profitabilitás, amely a korábbi várakozásainkhoz képest akár jobb eredményt jelenthet. Habár elmondható, hogy a szabályozás, valamint az orosz-ukrán háború következményei még mindig kockázatokat jelentenek, de a bank a régiós terjeszkedésnek is köszönhetően továbbra is erős eredménytermelésre képes. Mindez becslésünk alapján magasabb részvényesi értékteremtéssel járhat, így fair érték becslésünket 15300 forintra módosítottuk.

Várakozáson felül teljesít a bank

Javuló teljesítményt mutatott idén az OTP árfolyama, azonban a lendület a közelmúlt szabályozási bizonytalanságai miatt alábbhagyott a részvénynél. Miközben a régiós akvizíciós növekedés hatásai láthatók a bankon, és az idei évi adatok a rekordprofit irányába mutatnak. Mindezt pedig a korábbi évekhez képest gyengébb makrogazdasági környezetben viheti véghez a bankcsoport. A hitelezés lassulása mellett azonban a csoportszinten stabil kamatmarzsok továbbra is segítik a bankot, valamint a portfólióminőség stabil, amely szintén segíti a magas profitabilitás fennmaradását, így a nehezebb környezetben is jól teljesít a bank.

A hozamkörnyezet csökkenése hosszabb távon Magyarországon pedig a részvény értékeltségére is pozitív hatással bír, az aktuális profitelőrejelzések alapján pedig fair érték becslésünket is felfele módosítjuk.

A bankadóval kapcsolatos bizonytalanság miatt visszaesett az OTP árfolyama, azonban a bankcsoportban emellett is történtek változások, az idei évben is fontos felvásárlásokat zárt le a bank, amellyel további növekedés látható az eredményben, valamint a hozamkörnyezet és a régiós kilátások is változtak. Ennek következményeként frissítjük a korábbi modellünket és új fair érték becslésünk 15300 forintra módosítjuk.

Ugyan az orosz-ukrán háború hatásai kockázatot jelentenek, de értékeltségi szempontból pedig a hozamkörnyezet enyhe csökkenése, és az OTP stabil profitabilitása magasabb részvényárfolyamot is indokolhat.

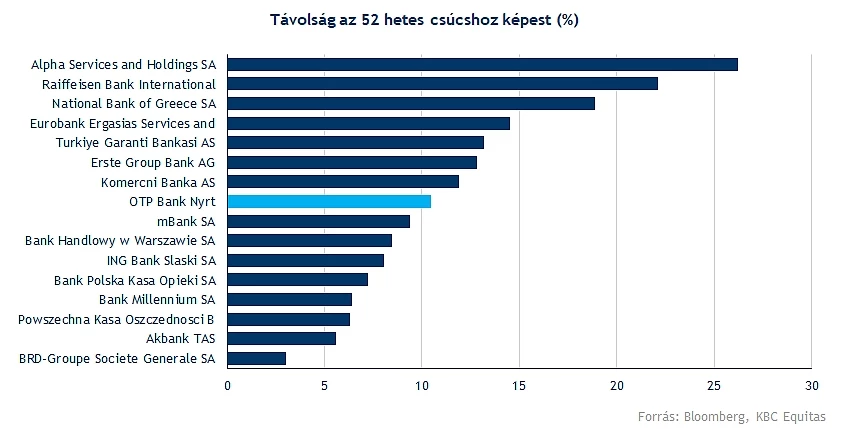

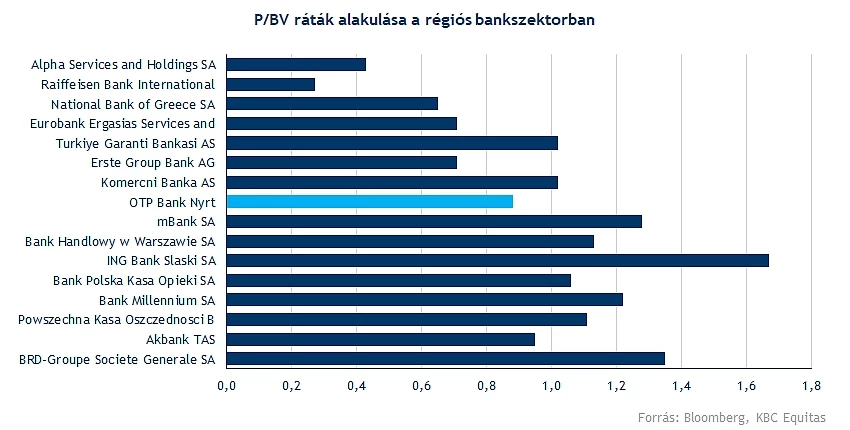

Jelenleg a részvény az 52 hetes csúcsától több mint 10 százalékra található, azonban ezzel a teljesítménnyel a CEE régió bankszektorában nem áll annyira rosszul, gyakorlatilag a középmezőnyben helyezkedik el. Tehát a közelmúlt eseményeivel és árfolyammozgásaival együtt is a bankrészvény árfolyama nem tér el jelentősen a szektortársakétól.

A részvény értékeltsége szintén nem magas a szektortársakhoz képest sem a jelenlegi árfolyamszinteken. Az aktuális P/BV ráták alapján egy alatti értéken forog az OTP részvénye, amely nem számít kiemelkedően magasnak. Ezzel együtt az idei évben viszont növekedés látható a bankcsoportnál, amely indokolttá tehet egy magasabb szorzószámot is a jelenlegi szintnél.

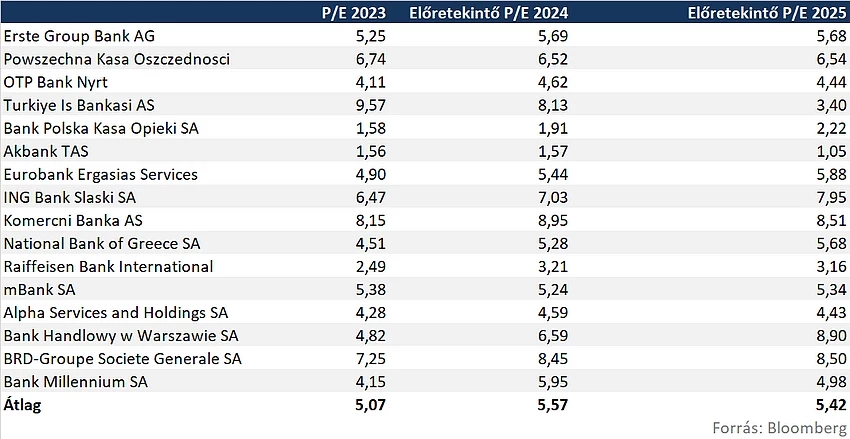

A P/E alapú értékeltségnél is hasonló tendencia látható, az előretekintő P/E ráták alapján is átlagosan alacsonyabb értékeltségen forog az OTP részvénye a szektortársakhoz képest. Ez mind az idei évre vonatkozó, mind pedig a 2024, 2025-ös évekre vonatkozó szorzószámok esetében látható. A bankrészvény tehát alapvetően alacsonyabb értékeltségen forog jelenleg.

Eközben, habár lassulás látható a régiós hitelezésben, az OTP csoportszinten képes volt eddig is a növekedésre. A hitelezési trendekben azonban érdemes különválasztani a külföldi leánybankokat, valamint a magyarországi tevékenységet, mivel jelenleg a kamatmarzsok érzékenysége eltér, valamint egyes országokban is a hitelezési trendek eltérők. A magyar operáció esetében a fix kamatozású eszköztöbblet miatt csökkenő marzsokat lehet látni, illetve a forrásköltségeknél is növekedés látható a kötvények súlyának emelkedése miatt. A kötelező tartalékrátára fizetett kamat csökkenése pedig szintén negatívan érintette a magyarországi kamatmarzsot.

A külföldi leánybankok esetében viszont látható a marzs emelkedés, Bulgáriában például az első félévben a 2022-es évhez képest 2,6 százalékról 3,57 százalékra emelkedett a nettó kamatmarzs, Szlovéniában 1,99 százalékról 3,3 százalékra, Horvátországban szintén 2,47 százalékról 2,84 százalékra nőtt a nettó kamatmarzs.

Hitelezési trendek

A magasabb kamatkörnyezet jelentősen visszafogta a hitelkeresletet a régióban is, de Magyarországon is komoly visszaesés látható az új hitelkihelyezésekben, amelyek egyes szegmensekben 60 százalékkal estek vissza. Az OTP Core jelzáloghitelei ugyan a portfólió 8 százalékát teszik ki csoportszinten, mégis fontos szegmens kiegészülve más államilag támogatott hitelkonstrukciókkal.

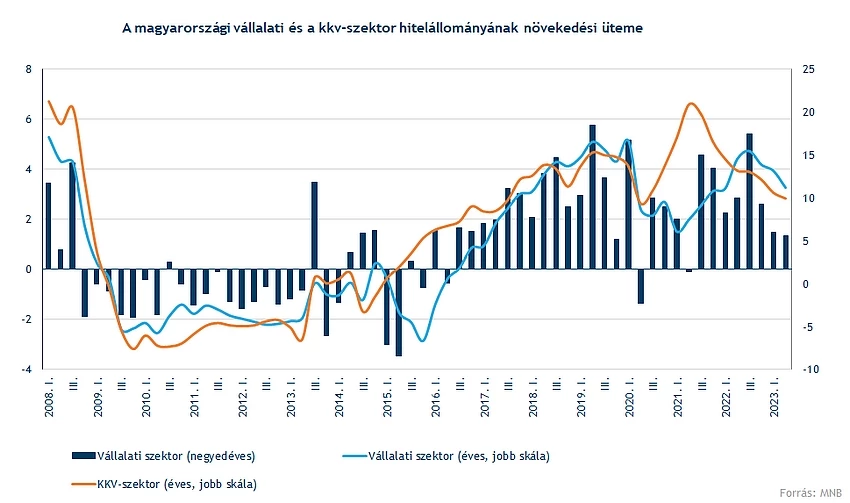

A magasabb kamatkörnyezet miatt a vállalati hitelezésben is visszaesés látható, a volumenek növekedési dinamikája pedig 10 százalék környékére esett vissza mind a kkv, mind a nagyvállalati szektorban 2023 második negyedévére.

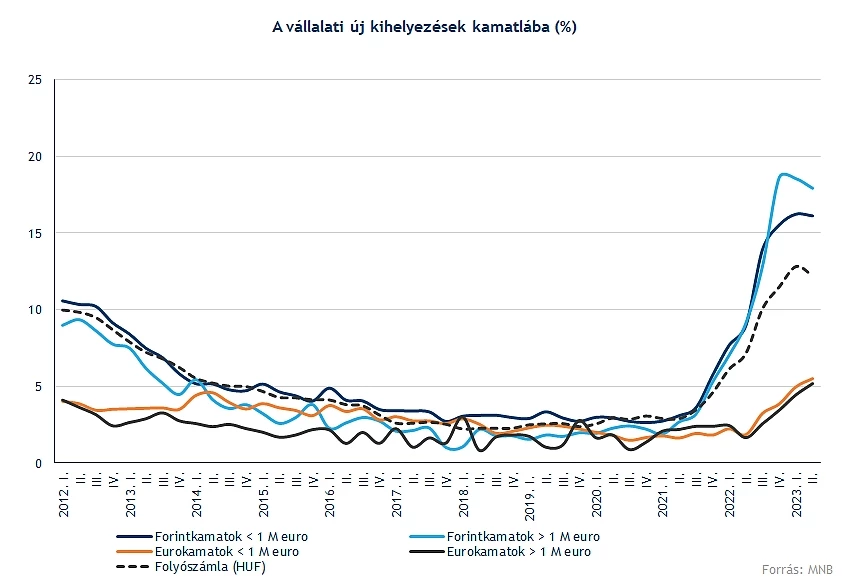

A kamatok emelkedése erőteljesen elindult az elmúlt években az MNB kamatemelési ciklusával együtt, azonban a kamatok tetőzése elérkezhetett, illetve az új kamatplafon is hozzájárul ehhez a kkv hitelek esetében. A kamatkörnyezet várható csökkenésével pedig a vállalati szektorban is lefele mozdulhatnak el a kamatok. A kamatszint normalizálódásával viszont a hitelvolumen oldali növekedés is elindulhat.

A lakossági oldalon szintén jelentős visszaesés látható az új kihelyezésekben, a kihelyezések a 2019-es szintekre esett vissza. A kamatszint pedig jelentősen emelkedett, a 2020-2021-ben jellemző 4-5 százalék közötti kamatszint 8-9 százalék közé emelkedett. Ugyanakkor szintén a lakossági jelzáloghitelekre vonatkozó THM plafon miatt a jelzáloghitel kamatok 7-8 százalék közé csökkenhetnek. Ezzel a kamatbevételek csökkenésére lehet számítani, ugyanakkor valamelyest szintén a volumen oldal növekedhet. A 10 éves BIRS-hez képesti felár is minimális lehet a lakossági jelzáloghitelek esetében Magyarországon.

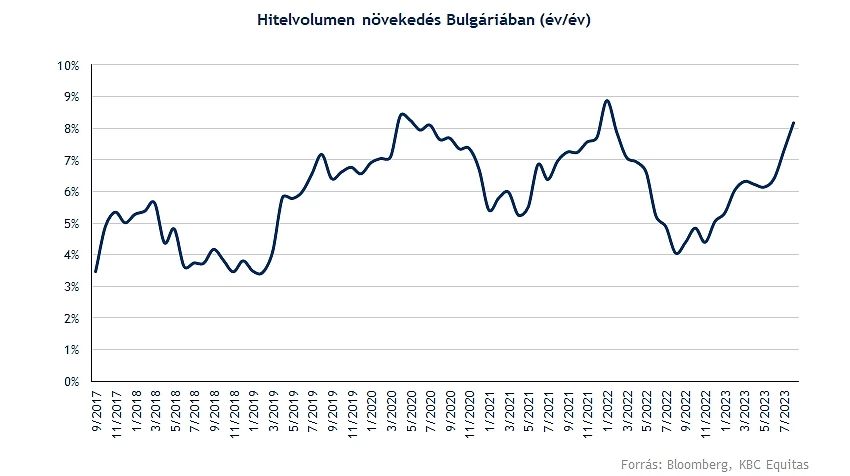

A magyarországi hitelezési trendek mellett a régiós tendenciák legalább ugyanolyan fontosak az OTP számára. A magyar hitelezési trendek, valamint az OTP eszközállományának és ennek marzsokra, valamint a profitra gyakorolt hatását figyelembe véve pedig egyre inkább a külföldi leánybankok tekinthetők meghatározónak. Az idei féléves korrigált adózott eredmény közel 70 százalékát adták a külföldi leánybankok. Amennyiben a két legnagyobb leánybankját nézzük meg, Bulgáriában a hitelezési adatok alapján a bankszektorban 8 százalék körüli bővülés látható a volumenekben, a DSK csoport szintjén pedig még nagyobb éves növekedési ütem látható. Ezzel a magasabb kamatkörnyezetben a bolgár leánybank kifejezetten jól teljesít, az idei év első felében 23 százalékos ROE szinttel.

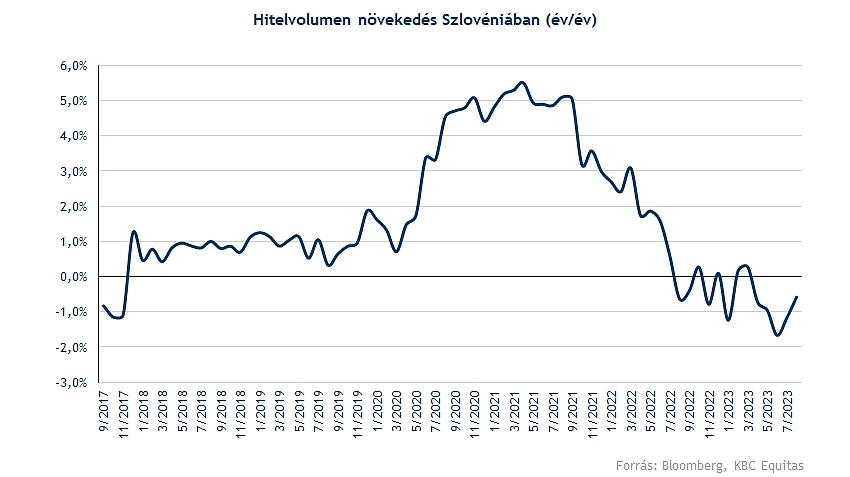

Szlovéniában ezzel szemben lelassult a hitelezés, és bankszektor szinten az állományok csökkenése látható. Azonban az OTP a Nova KBM felvásárlása miatt bővült, így a szlovén leánybank esetében az akvizíciós hatások érvényesülnek, amelyek így felfele befolyásolták az értéket. Emellett az eurózónás kamatok emelkedése marzs oldalon is pozitív hatást jelent. A szlovén leánybank szintén az idei év első felében több mint 20 százalékos ROE szint mellett működött.

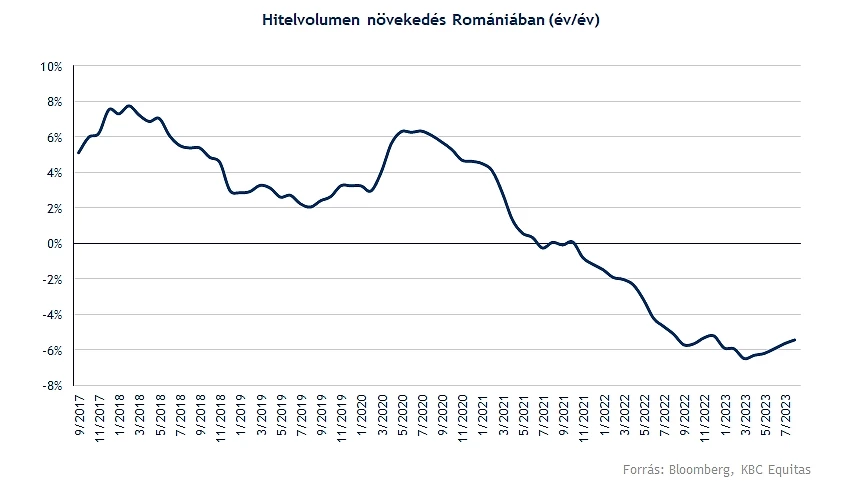

Horvátországban éves alapon 14 százalékos növekedés látható a hitelállományokban az OTP-nél, Montenegróban szintén 10 százalék körüli a növekedés, viszont Romániában csökkenés látható, valamint Szerbiában is éves alapon egy százalékkal csökkent a bruttó hitelállomány.

Makrogazdaság

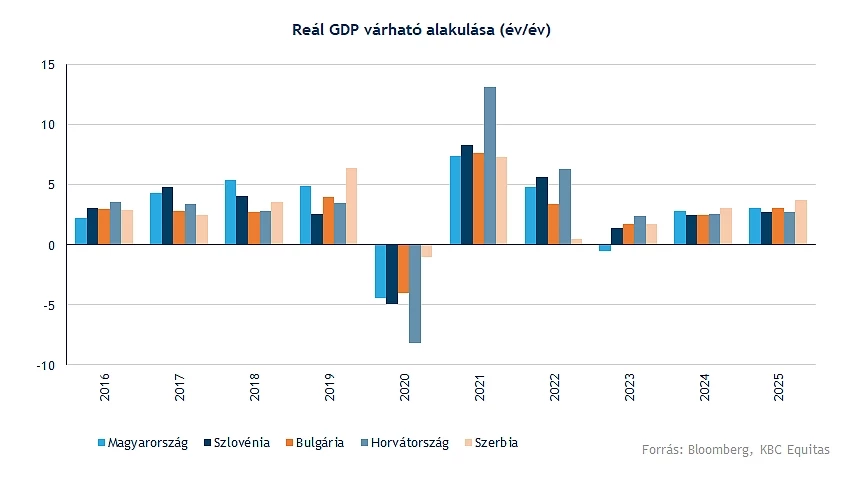

A régióban lassult az elmúlt időszakban a gazdasági növekedés. A magasabb inflációs környezet következtében a szigorúbb monetáris politika hatásai is érződnek, az emelkedő kamatkörnyezet ugyan marzs oldalon segíthet a bankoknak, ugyanakkor a hitelezés növekedése szintén lassult vagy csökkenés is látható egyes országokban.

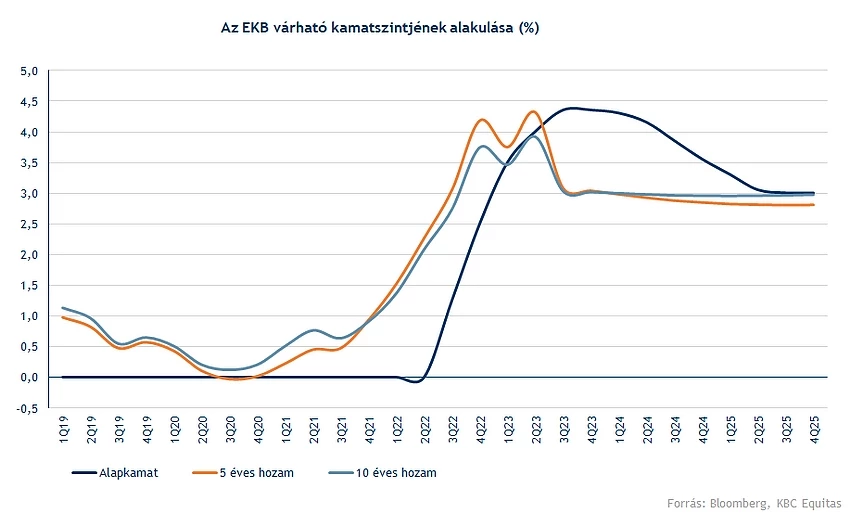

A még mindig magasabb inflációs környezet miatt a kamatok is relatív magasan maradhatnak, azonban a hitelkereslet növekedésére az alacsonyabb kamatkörnyezetben lehet számítani, viszont hosszabb távon valószínű a marzsok normalizálódása is. Mindezt a hosszabb távú előrejelzésekben figyelembe vettük az egyes bankoknál. tehát azt feltételezzük, hogy a jelenlegi magasabb kamatmarzsok csak rövid távon (1-2 év) maradnak fenn. Az EKB várható kamatszintjére vonatkozó modell is ezt mutatja be, ezen feltételezések alapján pedig a jelenlegi magas kamatszintek miatti magas diszkontrátákban csökkenésre számítunk.

Relatív értékelés

Az idei évben összességében nem teljesít rosszul az OTP árfolyama, viszont a közelmúltban a magyar bankadóval kapcsolatos bizonytalanság miatt az árfolyam visszaesett. Jelenleg a részvényárfolyam az egy részvényre jutó saját tőke környékén forog, illetve amennyiben az immateriális javakat nem számítjuk, enyhén az egy részvényre jutó saját tőke felett forog a részvény.

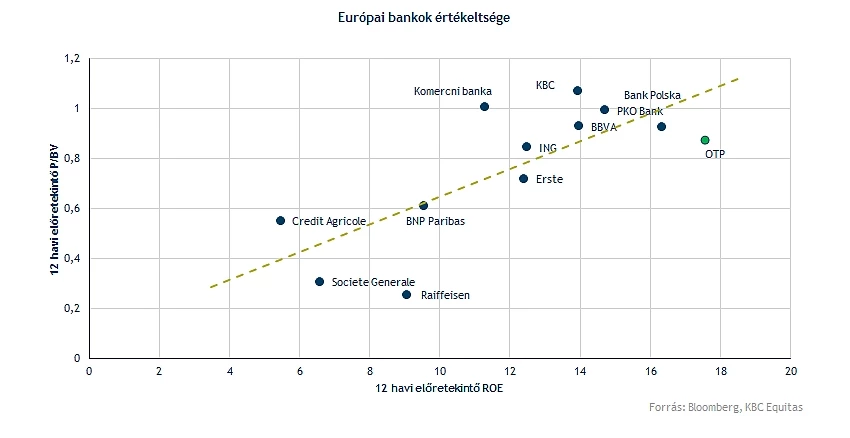

Az európai bankok között ez nem számít alacsony értékeltségnek, de az OTP magas profitabilitással működik nemcsak a korrigált eredmény alapján, amely miatt pedig indokolt is lehet a magasabb értékeltség.

Az előretekintő P/BV ráták alapján pedig az OTP részvénye jelenleg a várható egy részvényre jutó saját tőke alatt forog, miközben a korrigált ROE (bankadó, és a felvásárlásokkal járó badwill hatásai nélkül) több mint 20 százalék, illetve várhatóan hasonlóan magas szinten marad. Mindez pedig bőven indokolhat egy egy részvényre eső saját tőke feletti árazást a bankrészvénynél.

Különösen, ha más bankrészvények árazásával hasonlítjuk össze az OTP árazottsági szintjét. Viszont önmagában az is magasabb árazást indokolhat, hogy az elvárt részvényesi hozamhoz képest magasabb ROE mellett működik a bankcsoport.

Elvárt hozam

Az OTP értékelésekor a saját tőkétől elvárt hozamszint adja meg a diszkontrátát. Damodaran adatbázisa alapján a regionális bankrészvények esetében 11,6 százalék körüli a saját tőkétől elvárt hozam a feltörekvő piacokon. A nyugat-európai bankszektorra ugyanez az elvárt hozam 7,7 százalékos. A régiós környezetre megfeleltetve is 15-20 százalék közötti saját tőkétől elvárt hozam adódik a CAPM modell alapján. Természetesen az országspecifikus tényezők miatt, az eltérő kockázatmentes hozam, és országkockázat miatt eltér az egyes országok leánybankjainál használatos diszkontráta, amelyet a DCF modellünkben alkalmaztunk. A diszkontráták a fentebb említett sávban alakultak az egyes leánybankok esetében.

Ez alapján is látható, hogy legalább ennek a ROE szintnek az elérését (de jelenleg többet is) a jelenlegi előrejelzések alapján el tud érni az OTP. Mindez pedig egy magasabb értékeltségi szintet is indokolhat. A fennálló kockázatok mellett is látható, hogy az OTP stabil profitabilitással rendelkezik.

DCF modell

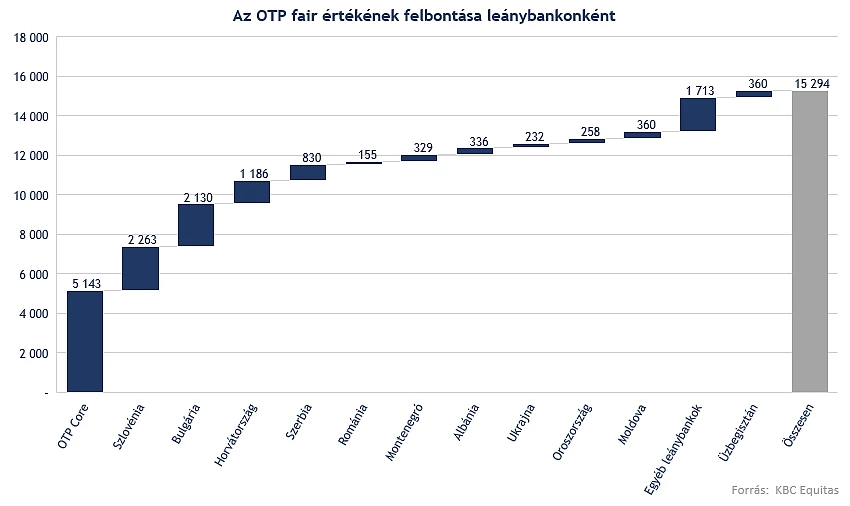

A relatív értékelés mellett az OTP fair értékének meghatározására diszkontált cash flow alapú módszertant is használtunk, amellyel az ún. saját tőke többlethozam alapján határoztuk meg az OTP fair értékét leánybankonként összegezve.

A korábbi fair érték becslésünk 12900 forint volt, amelyet a mostani becslésünk alapján 15300 forintra módosítunk. A korábbi feltételezéseinkhez képest az OTP az idei évben jobban teljesített, valamint figyelembe vettük a hozamkörnyezet változásait is, amely a diszkontráták relatív még mindig magas szintje mellett a külföldi leánybankoknál a marzsok emelkedésével is járt, és a stabil portfólióminőségnek köszönhetően ez magasabb részvényesi értékteremtéssel párosulhat. Új becslésünk hozzávetőlegesen 14 százalékkal magasabb a mostani árfolyamhoz képest.

Fontos változás a korábbi modellünkhöz képest, hogy az OTP Core esetében a Corporate Center már nem kerül külön bemutatásra, ezzel együtt ez a változás a modellünkben is korrigálásra került az OTP Core részvényesi értékében.

Az új fair érték becslés a jelenlegi egy részvényre jutó saját tőkéhez képest 1,1 P/BV szorzót jelent, amely véleményünk szerint nem túlzó, mivel a saját tőkétől elvárt hozamot meghaladó szinten alakulhat a ROE több leánybanknál is és csoportszinten is. A menedzsment előrejelzése alapján is a korrigált ROE a 2022-es szintnél magasabban alakulhat, amely 20 százalék körüli szintet is közelíthet vagy akár meghaladhat.

Kockázatok

- A szabályozási kockázattal a jövőben is számolni kell az OTP kapcsán, nyilván ezek közül az egyik legjelentősebb hatást a bankadó képviseli, amely nemcsak Magyarországon van érvényben. A magyarországi adóhatások láthatóan nagy árfolyamhatással vannak a részvényre, viszont a jelenlegi kormányzati kommunikáció alapján a bankadó emelésére kevésbé kell számítani az októbertől bevezetett kamatplafon intézkedés után.

- Emellett a különböző kamatstop intézkedések szintén hatással vannak a bevételekre és a marzsokra, kérdés viszont, hogy mikor kerülhetnek kivezetésre a kamatstopok. A kormány az októbertől bevezetett kamatplafonnal együtt vállalta, hogy felülvizsgálatra kerülnek a kamatstop intézkedések, amennyiben az alapkamat egyszámjegyűre csökken. Ezen intézkedések hatására a hitelvolumenben inkább növekedésre lehet számítani, azonban a marzsok oldaláról várhatóan inkább negatív a hatás. Ezzel együtt ez inkább vegyes kockázatként értékelhető, hiszen a mostani hitelkereslet bezuhanás sem kedvező a bank számára, miközben a korábbi években azért látható volt, hogy a jelentősebb hitelvolumen bővülés egy dinamikusabb szintje akár ellensúlyozhatja is a marzsok csökkenését a kamatbevételek oldalán.

- Az orosz-ukrán háború alakulása szintén bizonytalanságot jelent.

- A kamatkörnyezet változása a régióban. A magyarországi kamatmarzsok az emelkedő kamatkörnyezettel együtt csökkentek a fix kamatozású eszköztöbblet miatt, míg a külföldi leánybankok marzsai emelkedni tudtak. Azonban egy fordulat esetén, akár az eurózónás hozamok ismételt csökkenésével a marzsok újra csökkenhetnek.

- A régiós gazdasági növekedés szintén kulcskérdés a bank számára, amelyben most lassulás látható.

Technikai elemzés

Visszaesést mutat az OTP árfolyama az idei évi csúcsszintről, azonban jelenleg oldalazással támaszt alakíthat ki az árfolyam. A 12800 és a 13000 forintos szint közötti zóna láthatóan meg tudta állítani az esést a részvénynél, azonban egyelőre erőteljesebb fordulat nem tudott kialakulni a papírnál. Felfele először a 13600 forintos szintet kellene áttörnie az árfolyamnak, felette pedig a 14000 forintos szint jelenthet még ellenállást. Az idei évi csúcs 14800 forintnál található, amely szintén ellenállás lehet.

Az OTP napi grafikonja (2023. 10. 12. 10:00)

Korábbi elemzéseink az OTP-ről:

- OTP: Nagyot gyengült ma a részvény

- OTP: Óriási rekordprofit a banktól

- OTP: Rekordprofithoz segíthették hozzá az akvizíciók a bankot

- OTP: Akvizíciók segítik a bankot

- OTP: Enyhén alulértékelt lehet a bank

Disclaimer: Az elemzés szerzője nem rendelkezik OTP részvényekkel

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.