Múlt héten megközelítette a korábbi történelmi csúcsot a BUX index, az elmúlt időszakban pedig különösen jól szerepeltek a magyar részvények, főként, ha a nemzetközi piacokkal hasonlítjuk össze a hazai piac teljesítményét. A hazai részvények számára is lassan lezárul a jelentési szezon, múlt héten az OTP és a Magyar Telekom is erős számokat közölt. Mai napon a BUX index kisebb mínuszban nyitott és a vezető részvényeknél is csökkenés látható, mindössze a Mol részvénye mutat kisebb erősödést.

Nem sikerült egyértelműen áttörnie az OTP-nek a 14000 forintos szintet, bár múlt héten a gyorsjelentés közzététele után még emelkedett az árfolyam, de a mai napon kisebb csökkenés látható. Az emelkedő trendcsatornából azonban a kitörés megtörtént, így az a kérdés, hogy a jelenlegi mozgások alapján a részvény visszateszteli-e az emelkedő trendcsatorna felső szárát, vagy folytatja tovább az utat felfele a 15000 forintos szint felé. Persze a 14000 forintos szint továbbra is ellenállást jelent, így elsőként ezt a szintet kellene leküzdenie az árfolyamnak.

Múlt héten a várakozásokhoz képest jóval erősebb gyorsjelentést tett közzé az OTP, amelynek fényében már kevésbé tűnik indokolatlannak az elmúlt hetek emelkedése az OTP részvényénél. Azonban az árfolyam kezdi közelíteni a konszenzusos célárakat is, amely jelenleg 14900 forint. Legutóbb az Autonomous Research emelte meg a célárát a részvényre vonatkozóan 16000 forintról 17554 forintra. Jelenleg az OTP részvénye az egy részvényre jutó saját tőke (12782 forint) felett forog, és amellett, hogy a bank várhatóan magas ROE mellett működhet az idei évben, azért a jelenlegi 1,1-es P/BV szorzó mellett alulértékeltnek sem nevezhető a részvény.

Az OTP napi grafikonja (2023. 08. 14. 11:15)

Letörte a 200 napos mozgóátlagot a Mol részvénye, és jelenleg a 2670-es szint környékén mozog az árfolyam. A mozgóátlag letörésével egy fontos támasz esett el, ugyanakkor a 2600 forintos szint még támaszt jelenthet az árfolyamnak. Az osztalékfizetés óta viszonylag gyors lejtmenet jellemezte a Mol részvényének mozgását, és egyelőre nem látni trendfordulóra utaló jelet, bár az RSI indikátor alapján már kezd a túladott zónába érni a részvény. Felfele most már a 200 napos mozgóátlag is ellenállást tud jelenteni, de a csökkenő trendvonalat is át kellene törnie a részvénynek.

A Mol napi grafikonja (2023. 08. 14. 11:15)

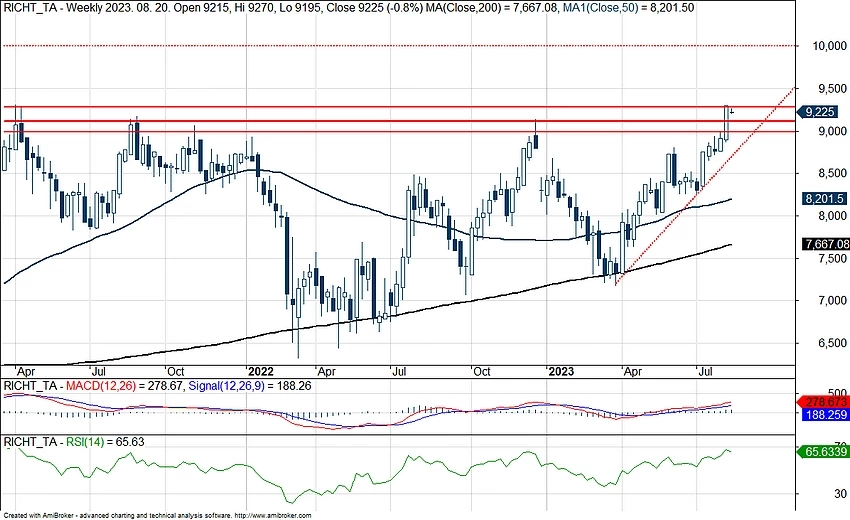

Remekelt az előző héten a Richter, pedig az augusztusi gyorsjelentés azért annyira nem lett erős, inkább vegyes számokat hozott a főbb sorokon. A magyar piacon lévő optimizmus viszont elérte az egyébként nem túlárazott papírt, így az elemzői célárak és saját fair érték becslésünk felé is el tudott indulni. Ami technikailag látható, hogy a korábbi csúcsok szintjére ért a Richter, ez így viszont masszív ellenállás lehet majd, a következő napoknak pedig emiatt nagy fontossága lehet. Ráadásul az MACD indikátor is már egy ideje felfelé tart, valamint a heti RSI is kimondottan megközelítette a 70-es szintet, ami alapján lassan túlvettség alakulhat ki.

Ezzel együtt a forint árfolyama nem számít annyira erősnek, az exportáló Richternek pedig ez nem rossz hír. Ha valóban korrekcióra kerülne sor, akkor összességében a 9000 forint körüli zónát lehet figyelni, az ellenállások pedig egy sikeres áttörés esetében már inkább 10000 forintnál lennének. Ehhez persze egy kedvező magyar piaci hangulatra is szükség lenne a jövőben is.

A Richter heti grafikonja (2023.08.14. 11:30)

A Magyar Telekom árfolyama a gyorsjelentést követően szintén jól reagált, bár itt a negyedéves számok is igen erősek lettek. A bevételek és a profitszámok dinamikusan emelkednek az áremelések után, ami az árfolyamra nézve is pozitív hatást gyakorol. A heti grafikon alapján a trendvonal áttörése és visszatesztje is sikeres volt, a 440 forintos zóna után így már a 475 forintos szinteket is célba veheti a papír.

Az indikátorok alapján egyébként nincs még túlhevült állapotban a papír, ezt segítette persze a korrekció is. Látható, hogy az MACD ismét vételi szignált adott, míg az RSI ugyan nincs már messze a 70-es értéktől, de áprilisban is pár hétig még felette tudott maradni mielőtt érdemi korrekció kezdődött volna. A Telekom fundamentumai tehát nem festenek rosszul, illetve a technikai kép is erőt kapott a gyorsjelentésnek köszönhetően.

A Magyar Telekom heti grafikonja (2023.08.14. 11:30)

Opus

Június óta megháromszorozta magát az Opus árfolyama, ezzel a teljesítménnyel pedig összességében az idei évben a legjobb BUX komponensnek számít. Az árfolyam ezeken a szinteken 2020 decemberében járt utoljára, ezzel együtt viszont egy ellenállászóna is lehetséges a mostani árfolyamszinteken. A 324-es szint körül található egy 2020 áprilisi lokális csúcspont, amely szintén ellenállást jelenthet.

Az Opus heti grafikonja (2023. 08. 14. 11:15)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.