Gyengüléssel kezdi a hetet a magyar piac, igaz, az európai piacokon is kisebb mínuszokat lehet látni. A magyar tőzsdén az OTP alulteljesítő az európai bankszektorral szemben is, a Richter és a Magyar Telekom is kisebb mínuszban indította a hetet, az Opus pedig a múlt hét közepi visszaesés után kisebb erősödéssel nyitott, valamint a Mol is enyhe pluszban áll.

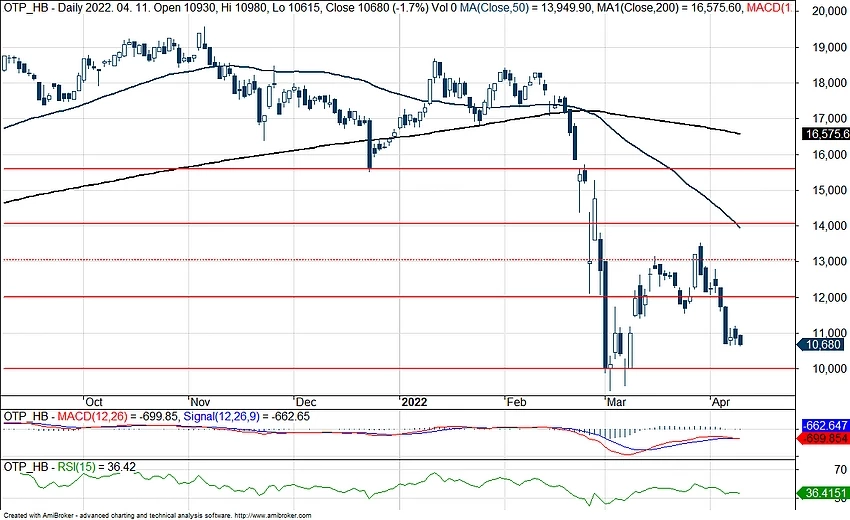

További gyengüléssel kezdi a hetet az OTP árfolyama, így a részvény a 12000 forint feletti szintekről lefordulva 11000 forint alatt jár. Technikailag kérdés, hogy ki tud-e alakítani egy dupla aljat az árfolyam a 10000 forintos szint körül. Lefele a korábbi lokális mélypont jelenthet most támaszt. Az európai pénzügyi szektor egyébként a gyengébb piaci hangulatban felülteljesítő a mai napon, viszont az OTP a bankszektoron belül alulteljesítő a mai gyengüléssel.

Az elmúlt időszakban célárcsökkentések is érkeztek az OTP-re, múlt héten például az mBanku elemzője 16310 forintra csökkentette a korábbi 22882 forintos becslését, ezzel a konszenzus is 17860-ra csökkent. Az orosz és az ukrán kitettség miatti esetleges negatív hatások így már a célárakban is kezdenek megjelenni, azonban a jelenlegi árfolyam így is jelentősen a frissített célárak alatt tartózkodik.

Az OTP napi grafikonja (2022. 04. 11. 11:00)

A többi blue chiphez hasonlóan gyenge hetet zárt a Mol a múlt héten. Az árfolyam öt nap alatt 4,3 százalékot csökkent. Az általánosan gyenge magyar részvénypiaci hangulat mellett az olajárak csökkenése sem tett jót a Molnak.

A Mol számára negatív üzenete lehet Orbán Viktor múlt heti sajtótájékoztatójának is. A miniszterelnök az árstopok esetleges meghosszabbítására utalt, így akár az üzemanyagár-maximálás is meghosszabbodhat május 15. után is. A Mol menedzsmentje korábban az ármaximálás eltörlésére számított. A társaság vesztesége az elemzői becslések szerint napi 1-2 milliárd forint is lehet az intézkedés miatt. Ugyanakkor a magas olajárak összességében így is kedvezően hatnak a cégre, a kitermelési oldalon jóval nagyobb a nyereség, mint az árstop miatti veszteség. Emellett pedig a kimagasló Brent-Ural különbözet is nagyon kedvező a cég számára.

A Mol árfolyama a hét első felében fordult le erőteljesen, és a napi grafikonon az MACD indikátor is eladási jelzést adott. A hét második felében már enyhe felpattanás volt jellemző, ma pedig egyelőre nem látható jelentősebb elmozdulás. Negatívum, hogy kicsivel a 2800 forintos ellenállás alatt tartózkodik az árfolyam, amelynek az áttörése kellene a 2950 forintos ellenállás megcélozásához. Csökkenés esetén pedig a február vége óta húzódó emelkedő trendvonal és az 50 napos mozgóátlag képezhetnének támaszt.

A múlt héten a Biuro Meklerskie elemzője 3942 forintról 4241 forintra emelte a célárát. Az ajánlása továbbra is vételi. Az elemzők nagy többsége vételre javasolja a részvényt, a célárak átlaga pedig 3476 forint. Ez 24 százalékos felértékelődési potenciált mutat.

A Mol napi grafikonja (2022.04.11. 11:00)

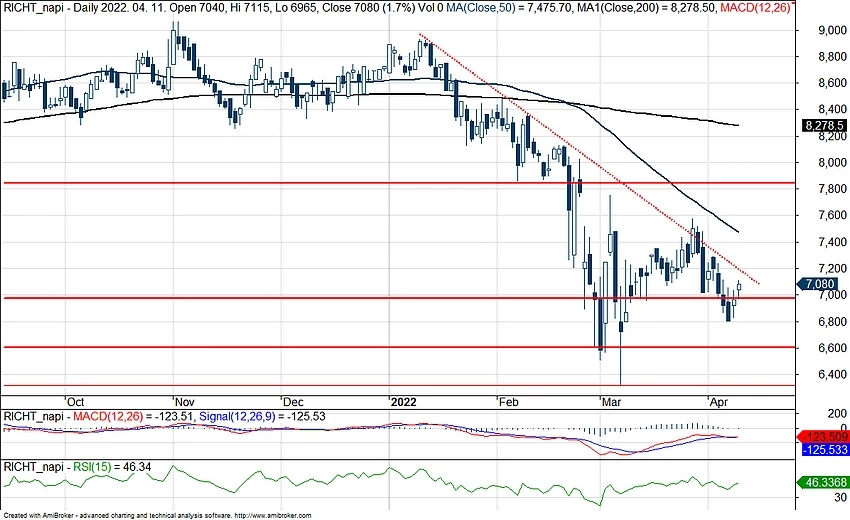

Továbbra sem tud kedvező technikai képet kialakítani a Richter árfolyama, így ismét 7000 forint körül jár a magyar blue chip. Egyelőre nem sikerült áttörnie a papírnak a csökkenő trendvonalat, amelyet idén már több alkalommal is érintett, azonban ezeket az alkalmakat követően rendre tovább esett az árfolyam. Támaszokat a 6600, illetve a 7000 forintos szinteken épített ki magának a Richter, azonban nem tudott erőt mutatni az elmúlt időben, így többször is benézett az árfolyama a 7000 forintos szintek alá. A lokális mélypontot a 6300 forintos szintek körül találjuk.

Az elsődleges célja a trendvonal áttörése lehet a részvénynek, míg ezt követően az 50 napos mozgóátlag átlépésével foglalkozhatna az árfolyam. Távolabb a 7800 forintos szint, illetve a 200 napos mozgóátlag jelenthet még akadályt. A forint gyengülése továbbra is kedvező a Richter exportbevételei szempontjából, kockázatot továbbra is az orosz-ukrán háború tartogathat, azonban körülbelül a bevételek 15-17 százaléka származik Oroszországból, illetve Ukrajnából a cégnek. A Bloomberg adatai alapján a konszenzusos célár továbbra is 9000 forint felett áll, így ez alapján lenne még tér a bővülésre.

A Richter napi grafikonja (2022. 04. 11. 10:00)

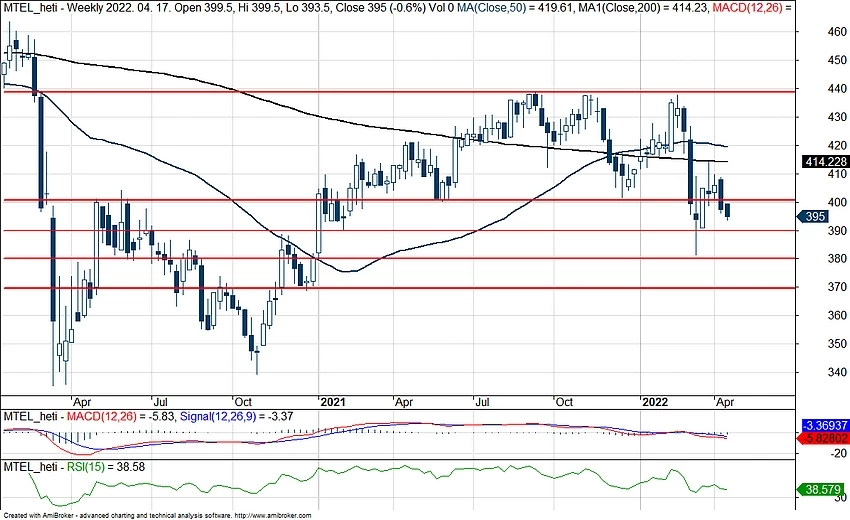

Nem találja az irányt a Telekom a piacon, az elmúlt hetek során a 430 forintos szintekről fordult le a papír, ebben közrejátszott a háború kapcsán kialakult negatív piaci hangulat is. Jelenleg 400 forint alatt jár az árfolyam, így a 388 forintos szint, illetve lejjebb a 370 forintos szint nyújthat segítséget a bajban a részvény számára. Feljebb a két mozgóátlag, a 200, illetve az 50 hetes átlagok áttörése lehet a részvény elsődleges feladata, illetve a 430 forintos szintek meghódítása.

Holnap tartja a Magyar Telekom az közgyűlését, ahol elsősorban az osztalék mértéke lehet fókuszban. Az Igazgatóság közel 15 forintos osztalék kifizetését javasolta a Közgyűlés részére, míg a Hold Alapkezelő ettől nagyobb mértékű osztalékkifizetésre tett javaslatot. Így a végleges döntés holnap születhet meg, a 14,4 forintos osztalék 3,6 százalékos osztalékhozamot jelentene a mostani árfolyam alapján.

A Magyar Telekom heti grafikonja (2022. 04. 11. 10:00)

Opus

Nagy mozgásokat produkált a múlt hét során az Opus árfolyama, az országgyűlési választásokat követően a 260 forintos szintek közelébe került az árfolyam, azonban ezt követően gyors korrigálásnak lehettünk tanúi. Eddig ma is jól tartja magát az Opus, így sikerült a 200 napos mozgóátlag fölé kerülnie az árfolyamnak. Kérdéses, hogy hosszabb távon egy esetleges fordulat kezd-e kirajzolódni, és a 210-212 forintos zóna képes lesz-e támaszként üzemelni. Lejjebb még a 200 forintos szint, illetve az 50 napos mozgóátlag nyújthat menedéket az árfolyam számára.

Múlt hét végén közzétette az éves jelentését is a vállalat. Rekorderedményeket realizált a társaság a tavalyi év során, így a 35 százalékos bevételnövekedés mellett 41,7 milliárd forintos adózott eredményt könyvelhetett el a cégcsoport. Az erős negyedik negyedéves eredményeit elsősorban az energetika szegmensnek köszönheti a társaság. Osztalékfizetés viszont továbbra sem várható a társaságnál, a vezetőség a teljes tavalyi profit eredménytartalékba helyezését javasolja.

Az Opus napi grafikonja (2022. 04. 11. 10:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.